[IB토마토 박예진 기자] 이차전지 드라이룸 전문기업 씨케이솔루션이 코스닥 상장 절차에 돌입했다. 기업공개(IPO)를 통해 조달된 자금은 아산 제조 공장 건축과 운영자금 등으로 사용할 예정이다.

씨케이솔루션은 지난 2004년 기계설비공사와 제조업을 주요 목적으로 설립됐으며, 클린룸과 드라이룸 시공을 전문으로 하고 있다. 매출의 대다수는 2차전지 관련 사업에서 발생하고 있는데 올해 상반기 기준 93% 비중을 차지했다. 주요 고객으로는

LG에너지솔루션(373220),

삼성SDI(006400), SK온 등 국내 배터리 제조 3사를 두고 있다.

드라이룸시스템. (사진=씨케이솔루션 홈페이지)

전기차용 배터리 시장 연평균 17% 성장 전망…실적호조 전망

전기차 배터리 시장의 성장과 함께 2차전지 클린룸, 드라이룸 시장은 계속해서 성장할 것으로 예측되고 있다. SNE리서치는 전기자동차(HEV 제외) 판매량이 연평균 15% 성장해 오는 2035년에는 7500만대까지 성장할 것으로 예상하고 있다. 이는 전체 자동차 시장의 79%에 달하는 수치다.

같은 기간 전기차용 배터리는 연평균 17% 성장해 2035년 4760기가와트시(GWh)까지 성장할 것으로 전망된다. 이에 맞추어 LG에너지솔루션, 삼성SDI, SK온, CATL, BYD, 파나소닉 등 글로벌 6개 배터리 기업들의 전기차·에너지저장장치(ESS)용 배터리 생산 능력은 2023년 1169GWh에서 2030년 3868GWh로 늘어날 것으로 기대된다.

전기차 시장 성장에 따라 국내 배터리 제조회사의 공장증설 등 투자도 확대될 전망이다. 이는 드라이룸과 클린룸 설비 신규수주로 이어지면서 씨케이솔루션의 실적에도 긍정적 영향을 끼칠 수 있을 것으로 기대된다.

앞서 씨케이솔루션의 매출액은 2021년 1716억원, 2022년 2695억원, 2023년 2153억원으로 증감을 반복했다. 특히 지난해 매출 감소는 2022년 반도체와 첨단소재 부문에서 대규모 공사에 대한 매출이 인식됐던 것과 달리 해당 부분 매출이 20억원 감소한 영향으로 분석된다. 이차전지 부문은 2021년과 마찬가지로 2000억원 이상 매출이 발생했다. 올해 상반기 들어서는 1315억원의 매출을 올리며 지난해 동기(1057억원) 대비 24.44% 성장했다.

영업이익은 2021년 7억원으로 흑자를 기록하다 지난 2022년 29억원 손실을 내며 적자전환했다. 다만 지난해에는 177억원 이익을 내며 재차 흑자전환했다. 올해 상반기 들어서는 145억원의 영업이익을 기록하면서 영업이익률은 11.01%를 기록 중이다. 이는 지난해 말 8.21%, 지난해 동기 6.83%보다도 높은 수준이다.

업종평균 대비 낮은 재무안정성은 다소 아쉽다. 올 상반기 말 씨케이솔루션의 부채비율은 186.94%, 차입금의존도는 27.98%를 기록했다. 이는 2022년 업종평균 부채비율인 66.88%, 차입금의존도 19.24% 보다 높은 수준이다.

유동비율과 당좌비율도 업종 평균 대비 열위한 모습을 보였다. 올 상반기 씨케이솔루션의 유동비율과 당좌비율은 각각 128.71%, 128.44%로, 업종평균인 259.01%, 225.55% 보다 낮은 수준을 기록했다.

(사진=금융감독원 전자공시시스템)

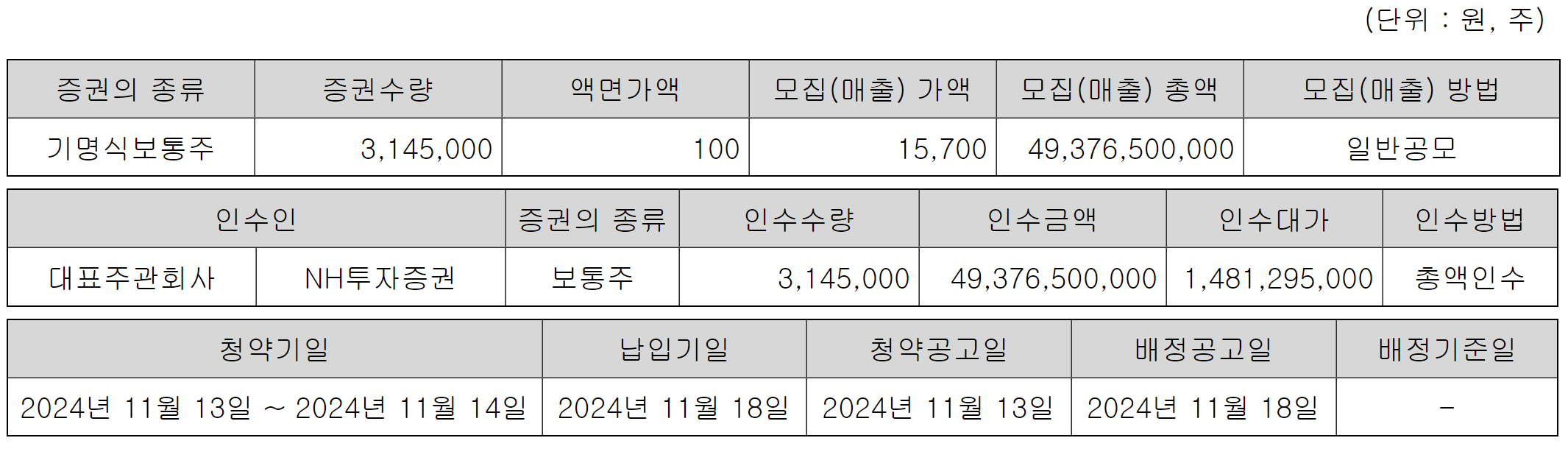

314만5000주 일반공모…희망공모가액 1만5700~1만8000원

이에 씨케이솔루션은 이번 기업공개(IPO)를 통해 조달된 자금을 채무상환과 운영자금 등으로 사용할 예정이다. 우선 국민은행·기업은행·수협은행으로부터 빌려온 차입금 중에서 133억원을 상환할 계획이다.

공모자금 중 224억원은 북미 지역에서 수주한 2차전지 드라이룸 및 제반시설 공사(HL-GA Battery Project) 수행 관련 운영자금으로 사용한다. 이외에도 아산 제조 공장 건축을 위해 120억원을 투자한다는 방침이다.

이를 위해 씨케이솔루션은 이번 IPO를 통해 보통주 314만5000주를 발행해 총 494억원을 모집한다. 대표 인수자는

NH투자증권(005940)이 맡았다. 우리사주조합으로 20%가 우선 배정된 이후 80%는 일반공모 방식으로 진행될 예정이다. 배정비율은 일반청약자 25~30%, 기관투자자 55~75%다. 우리사주 청약일은 다음달 13일이며, 기관투자자와 일반청약자의 청약은 다음달 13일과 14일 양일간 진행된다.

주당 희망공모가액은 1만5700~1만8000원이다. 공모가액은 상대가치법인 주가수익비율(PER) 방식으로 산정됐다. PER는 기업 주가와 주주에 귀속되는 주당순이익 관계를 규명하는 지표다. 기업 영업활동 수익력에 대한 시장의 평가, 성장성, 위험성 등이 총체적으로 반영된다.

최종 유사회사로는 업종, 사업, 재무 유사성을 고려해 케이엔솔,

에스에프에이(056190),

코윈테크(282880) 총 3개사가 선정됐다. 적용 평균 PER은 12.72배로, 여기에 할인율 18.89% ~ 29.26%가 붙으면서 희망공모가액이 정해졌다.

박예진 기자 lucky@etomato.com