[IB토마토 박예진 기자]

한진(002320)이 지난 4월과 7월에 회사채를 발행한 데 이어 약 3개월여 만에 또 한번 사채 발행에 나섰다. 앞서 공모금액 대비 많은 투자금이 몰리면서 낮은 금리로 발행을 확정했던 만큼 이번 사채 발행도 순조롭게 발행할 수 있을 것으로 기대된다.

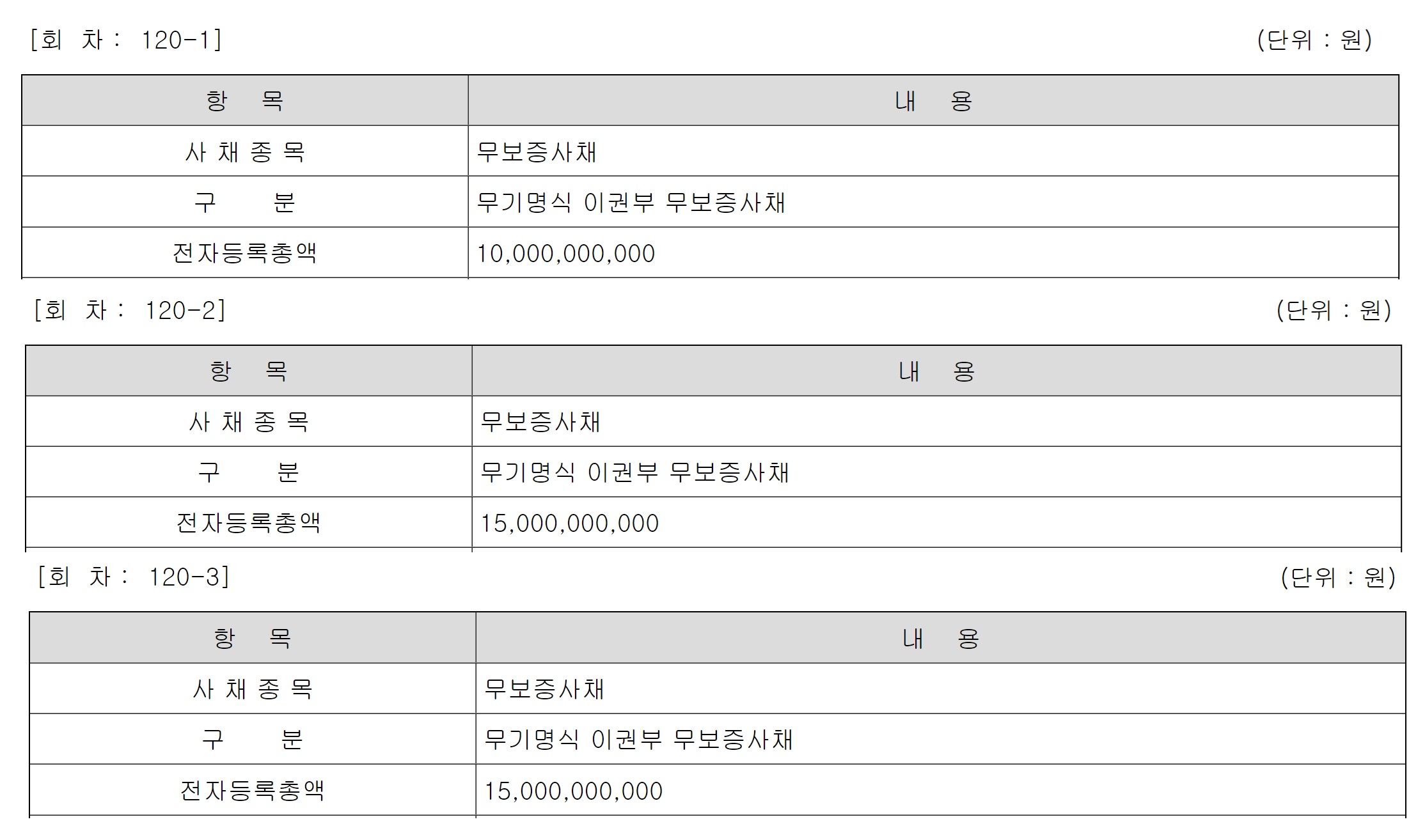

(사진=금융감독원 전자공시시스템)

16일 금융감독원 전자공시시스템에 따르면 한진은 내일 오전 9시부터 오후 4시까지 진행되는 수요예측을 거쳐 약 400억원 규모의 무기명식 이권부 무보증사채를 발행할 예정이다. 수요예측 결과에 따라 인수단과 협의해 모집금액은 최대 800억원 범위에서 변경될 수 있다. 주관사는

유진투자증권(001200)과 한국투자증권이다.

이번에 발행되는 무보증사채는 △제120-1회차 100억원 규모 1.5년 만기 △제120-2회차 150억원 규모 2년 만기 △제120-3회차 150억원 규모 3년 만기로 나뉘어 발행된다.

수요예측 시 공모희망금리는 청약일 1영업일 전 민간채권평가회사인 한국자산평가·키스자산평가·나이스피앤아이·나이스채권평가·에프앤자산평가 4사에서 최종으로 제공하는 한진의 1.5년·2년·3년 만기 회차채 개별민평 수익률의 산술평균에 0%에서 0.30%포인트를 감산해 적용할 예정이다.

한진의 산술평균 금리는 1.5년 3.812%, 2년 4.136%, 3년 4.905%로 같은 등급의 이자율 보다 낮게 나타났다. 한진이

한국기업평가(034950)와 NICE신용평가로부터 부여받은 신용등급은 BBB+(안정적)으로, 동일한 등급의 이자율은 1.5년 5.701%, 2년 6.267%, 3년 6.959%다.

앞서 한진은 올해 4월과 7월에도 수요예측에서 흥행을 거둔 바 있어, 이번 수요예측에서도 흥행이 이어질 것으로 기대되고 있다. 지난 4월 발행한 제115-2회차는 300억원 모집에 3배가 넘는 투자금액인 1010억원이 몰리면서 400억원으로 증액 발행했다. 제115-1회차는 200억원 모집에 620억원이 몰리면서 발행금액을 270억원으로 늘렸다.

이어 7월 발행한 제117-1회차와 제117-2회차는 각각 380억원, 320억원 모집에 420억원, 800억원이 몰렸다. 이에 한진은 제117-1회차는 370억원으로, 제117-2회차는 700억원으로 발행금액을 조정했다.

한진은 이번에 조달한 자금을 채무상환에 사용할 예정이다. 앞서 한진은 자본적지출(CAPEX) 투자소요가 지속되면서 높은 수준의 차입금의존도를 유지하고 있다. 올해 상반기 말 차입금의존도는 48.0%를 기록 중이다.

이번에 상환 예정인 사채는 지난 2022년 발행한 제103회 공모사채(이자율 6.77%)와 2021년 발행한 제95-2회차 공모사채(3.97%)다. 발행금액은 각각 300억원, 200억원이다.

황종 NICE신용평가 선임연구원은 "자본적지출(CAPEX) 투자 등에 따른 자금소요가 예상되나 우수한 시장지위와 안정적인 상각전영업이익(EBITDA) 창출력, 자산매각 등을 통한 자금소요 대응을 바탕으로 양호한 사업?재무안정성을 유지할 전망"이라고 평가했다.

박예진 기자 lucky@etomato.com