[IB토마토 박예진 기자] SK어드밴스드가 수요예측 흥행에 성공하면서 당초 500억원으로 발행하기로 했던 회사채를 1000억원으로 증액 발행키로 확정했다. 이번에 조달된 자금은 채무상환과 운영자금으로 사용될 예정이다.

(사진=금융감독원 전자공시시스템)

4일 금융감독원 전자공시시스템에 따르면 지난 2일 총 500억원 규모 무기명식 이권부 무보증사채를 발행하기 위한 수요예측이 흥행하면서 당초 모집금액 보다 2배 늘어난 1000억원 조달에 성공했다.

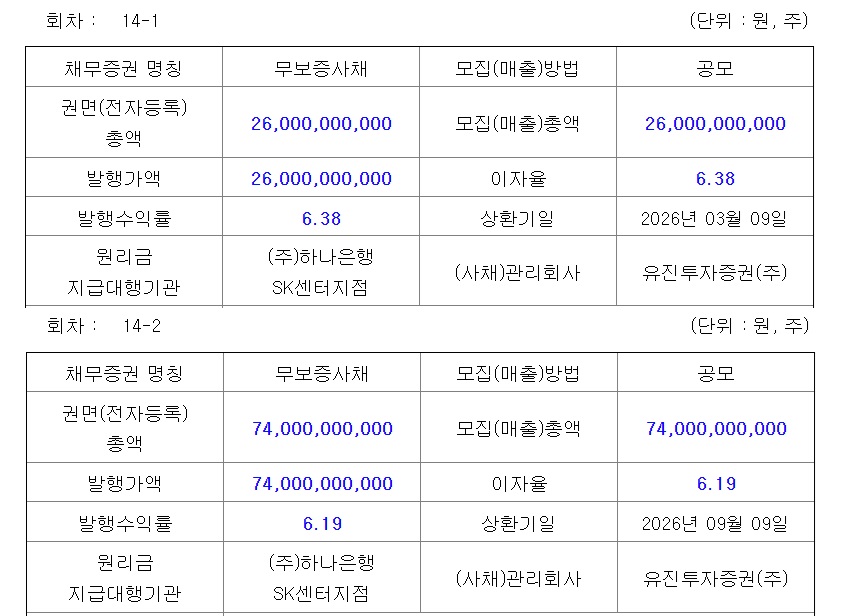

이번에 발행하는 제14-1회차는 오는 2026년 3월이 만기인 1년6개월물이며, 제14-2회차는 2026년 9월 만기인 2년물 채권이다. 수요예측 전 발행가액은 각각 250억원이었다.

수요예측 결과, 제14-1회차 참여신청 건수는 총 16건으로 이 중 운용사가 3건, 투자매매중개업자가 13건 참여했다. 참여신청금액은 440억원으로 경쟁률은 1.76대 1을 기록했다. 제14-2회 참여신청 건수는 총 31건으로, 이 가운데 운용사(집합) 7건, 투자매매중개업자 24건이다. 경쟁률은 5.2대 1로 참여신청금액 총 1300억원이 몰렸다.

앞서 공모희망금리는 제14-1회차는 5.00~6.80%, 제14-2회차는 5.20~7.00%로 적용됐으나 수요예측 결과에 따라 각각 6.38%, 6.19%의 연리이자율이 적용됐다. 발행금액은 제14-1회차 260억원, 14-2회차 740억원이다.

(사진=SK어드밴스드)

SK어드밴스드는 이번에 발행한 회사채로 조달한 자금 중 750억원을 채무상환 자금으로 사용하고 증액 후 남은 250억원을 올해 사용할 프로판(PROPANE) 원재료를 SK가스로부터 구매하는 등 운영자금으로 사용한다는 계획이다. 이외에도 내년 2월과 4월 만기가 도래한 450억원 규모 제4-2회 무보증공모사채와 300억원 규모 기업어음을 상환하는 데 사용키로 했다.

SK어드밴스드는 6월 말 기준 총차입금이 5365억원에 달하면서 높은 차입금의존도와 부채비율을 보이고 있다. 차입금의존도는 50.4%로 과중한 수준이며 부채비율 역시 236.6%로 높은 수준을 보이고 있다. 이 가운데 1년 내 상환을 완료해야하는 유동성장기부채와 단기차입금은 2418억원에 이르면서 올해 신용등급이 하향조정되기도 했다.

이번 사채 발행으로 단기차입금 상환은 가능하겠지만 기존 제4-2회 무보증공모사채와 기업어음의 이자율이 각각 3.548%, 5.65%였던 점과 비교하면 이자부담은 심화될 것으로 보인다.

다만 NICE신용평가 등은 대외신인도와 유형자산을 활용한 추가 담보여력 등을 감안 시 단기유동성위험은 낮은 수준이라고 판단했다.

신호용 NICE신용평가 책임 연구원은 "6월 말 기준 SK어드밴스드는 총차입금 5365억원이며 이 중 단기성차입금이 2418억원으로 전체 차입금 중 45.1% 비중으로 구성돼 있어 단기 상환부담이 존재한다"라면서도 "대부분 은행차입금으로 구성된 단기차입금과 만기도래 회사채를 만기 연장과 차환발행 등을 통해 대응할 예정"이라고 말했다.

박예진 기자 lucky@etomato.com