[IB토마토 김혜선 기자] 금융 소프트웨어 전문 기업인 뱅크웨어글로벌이 기술 특례로 코스닥 상장 절차에 돌입한다. 지난해 하반기부터 신규 프로젝트를 지속적으로 수임하면서 실적 개선이 기대되는 가운데, 모집한 자금을 활용해 연구개발(R&D) 등에 집중할 계획이다.

(사진=뱅크웨어글로벌)

뱅크웨어글로벌은 은행과 금융회사를 대상으로 코어시스템 소프트웨어를 공급하는 금융 소프트웨어 전문 기업이다. 금융기관의 고객과 상품 정보를 관리하는 코어 금융 소프트웨어를 개발해 국내외 100여 금융기관에 공급했다.

회사는 특히 해외 파트너 네크워크를 발굴하며 사업 확장을 목표하고 있다. 지난해 상반기 뱅크웨어 싱가포르 영업 법인 을 설립한 후 핀테크 회사와 업무 제휴를 맺고, 동남아 파트너 네트워크를 구축할 계획이다.

프로젝트 지연으로 비용 증가해 영업손실 발생

뱅크웨어글로벌은 올해 1분기 기준 영업손실 36억원이 발생했다. 앞서 지난 2021년에는 36억원의 영업이익을 냈지만, 이후 2022년(65억원)과 지난해(46억원)에도 실적 개선을 이루지 못했다.

이는 매출이 정체된 상황에서 비용효율화에 실패한 영향으로 풀이된다. 뱅크웨어글로벌의 올해 1분기 매출원가(율)는 115억원(102.43%)으로 이미 매출을 넘어섰다. 여기에 판매비와 관리비(율)도 34억원(29.92%)이 발생하면서 영업손실을 심화시켰다.

뱅크웨어글로벌의 실적이 악화됐던 이유는 지난 2022년 대규모 프로젝트 시스템 구축 건에서 프로젝트 설계와 테스트 단계가 지연됐던 영향이 컸다. 이에 같은 기간 동안 신규 프로젝트 수주가 불가했고, 수행 기간 연장에 따라 인력 투입 등으로 원가가 상승했다.

다만, 대표주관사인

미래에셋증권(006800)은 뱅크웨어글로벌의 매출과 영업이익이 개선될 것으로 전망하고 있다. 해당 프로젝트가 종료되면서 지난해 하반기부터 신규 프로젝트를 지속적으로 수임하고 있기 때문이다.

여기에 개선된 재무안정성을 긍정적으로 평가했다. 앞서 뱅크웨어글로벌은 지난 2022년 말 자본잠식에 빠져있었다. 그러나 지난해 발행 제1종과 제2종 우선주 전량이 보통주로 전환되면서 자본총계 102억원으로 늘면서 자본잠식이 해소됐다.

미래에셋증권은 인수인의 의견을 통해 "지난해 하반기부터 진행된 신규 프로젝트 수주와 공모자금 유입 효과에 따라 재무안정성 지표는 개선이 가능할 것으로 예상된다"라며 "프로젝트를 지속적으로 수임함에 따라 올해부터는 매출과 영업이익의 개선이 가능할 것으로 보인다"라고 전했다.

(사진=전자공시시스템)

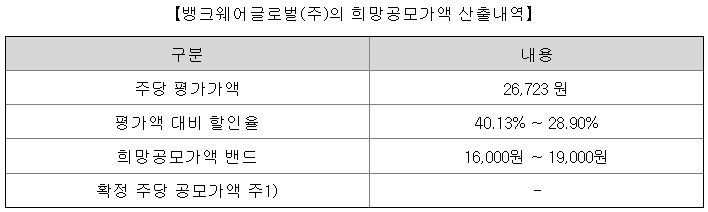

140만주 일반공모…희망공모가액 밴드 1만6000원에서 1만9000원

뱅크웨어글로벌의 총 공모 주식 수는 140만주로 100% 일반공모 방식으로 진행된다. 모집 총액은 224억원(공모가 최저가액 1만6000원 기준)이다. 이번 코스닥 상장 공모로 조달한 자금 중 발행제비용(13억429만2160원)과 상장주선인 의무인수 금액(6억7200만원)을 제외한 217억6770만7840원을 시설자금과 운영자금, 타법인 증권 취득 자금 등에 사용한다.

구체적으로 시설자금으로는 동남아 거점 개발 센터 설립을 위해 50억원을 사용한다. 여기에 뱅크웨어아시아와 뱅크웨어재팬의 증자에 참여하기 위한 타법인증권 취득 자금으로 30억원을 쏟는다. 이외 남은 95억원은 연구개발비용 등을 위한 운영자금으로 투입할 예정이다.

희망공모가액 밴드는 1만6000원에서 1만9000원 사이이며, 평가액 대비 할인율은 40.13~28.9%다. 모집가액의 확정은 청약일 전에 실시하는 수요예측 결과를 반영해 대표주관사 미래에셋증권과 뱅크웨어글로벌이 재협의한 후 1주당 확정공모가액을 최종 결정한다. 모집가액은 확정된 후 정정신고서를 통해 확인할 수 있다. 수요예측일은 다음달 8일부터 12일이며, 기관투자자와 일반투자자의 청약일은 모두 다음달 17일부터 18일까지 양일간 실시할 예정이다.

김혜선 기자 hsunn@etomato.com