[IB토마토 김혜선 기자]

콘텐트리중앙(036420)의 계열사인 에스엘엘중앙이 안정적인 매출을 내고 있는 가운데, 영업수익성이 회복될 것으로 전망된다. 지난해 미국 작가 파업으로 인해 실적 저하가 지속된 미국 자회사 wiip의 작품 공급이 본격화될 것으로 보이면서다. 다만, 신작 투자 등으로 인한 차입 규모 확대가 이어질 것이라는 평가도 나온다.

에스엘엘중앙 신작.(사진=에스엘엘중앙 홈페이지)

16일 NICE신용평가는 에스엘엘중앙의 신용등급을 'A3'로 평가했다. 나신평은 멀티스튜디오 체제와 캡티브 채널 기반의 사업 안정성, 자회사의 영업수익성 일부 회복 등을 근거로 제시했다.

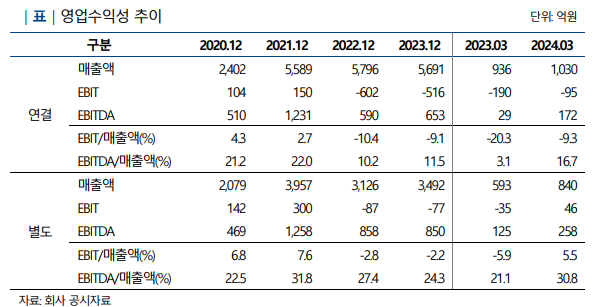

에스엘엘중앙의 올해 1분기 연결기준 매출액은 1030억원으로, 직전연도 동기(936억원)보다 소폭 개선된 것으로 나타났다. 지난 2020년 2402억원 수준이던 매출이 2021년(5589억원) 확대됐고, 현재까지 비슷한 수준을 유지하고 있다. 이는 다수의 제작사들을 인수해 제작편수가 빠르게 증가한 영향이 컸다.

안정적인 매출을 유지하고 있는 가운데, 악화됐던 영업수익성도 제자리를 찾아가고 있다. 에스엘엘중앙의 올해 1분기 기준 EBITDA는 172억원으로, 직전연도 동기(29억원)보다 대폭 개선됐다. 앞서 지난 2021년 1231억원의 EBITDA를 달성한 이후 2022년(590억원) 반 토막났지만, 올해부터는 회복세에 접어들고 있다.

수익성 악화의 가장 큰 원인이던 미국 자회사 Wiip도 올해부터 실적이 회복될 전망이다. Wiip은지난해 약 5개월간 미국 작가 파업으로 인해 대규모 영업손실이 이어졌다. 올해부터는 점차 작품 공급을 본격화하면서 수익성 개선을 이뤄나갈 것으로 보인다.

(사진=NICE신용평가)

다만, Wiip의 작품 공급이 본격화되면 에스엘엘중앙의 현재 양호한 재무안정성이 저하될 가능성도 제기된다. 올해 1분기말 에스엘엘중앙의 부채비율과 순차입금의존도는 각각 148.9%, 17.4%다. 부채비율은 적정 기준인 100%이하를 상회하긴 하지만 안정적인 수준을 유지하고 있다. 여기에 순차입금의존도도 적정 기준(20%이하)를 충족하고 있다.

이 같은 상황에서 에스엘엘중앙은 올해부터 Wipp 등 자회사 콘텐츠 제작을 본격화할 계획이기 때문에 추가적인 운전자금 가중을 피할 수 없다는 게 나신평 측의 설명이다. 앞서 에스엘엘중앙은 제작사들과 신규 작품에 대한 투자로 차입금이 확대됐던 바 있다. 지난 2021년말 2391억원 수준이던 총차입금은 올해 1분기말 4153억원으로 늘었다.

권진혁 NICE신용평가 책임연구원은 "에스엘엘중앙은 실제 창출되는 영업현금 규모 대비 운전자금 부담이 큰 편이며, 최근 제작 단가 또한 증가 추세에 있어 향후에도 높은 수준의 현금흐름 부담을 보일 것"이라며 "다만, 지난 2021년 1월 티빙과 같은 온라인동영상서비스(OTT)관련 투자와 2021년 7월 Wiip 그리고 클라이맥스스튜디오와 같은 제작사 인수 및 지분투자 이후로 외연 확장을 위한 대규모 추가 지분투자 계획은 없어 비경상적인 현금유출 부담은 줄어들 것"이라고 전망했다.

김혜선 기자 hsunn@etomato.com