[IB토마토 김혜선 기자]

코렌텍(104540)이 발행한 제8회차 전환사채(CB)의 전환가액 조정(리픽싱)이 발생한 가운데, 리픽싱 한도까지 도달한 것으로 나타났다. 통상 사채권자는 주식가격보다 CB의 전환가액이 낮아야 차익 실현을 위해 주식으로 전환한다. 그러나 코렌텍은 최근 전환가액보다 낮은 5000원대의 주가를 유지하고 있어 자금 유출에 대한 우려가 피어난다.

(사진=코렌텍 홈페이지 갈무리)

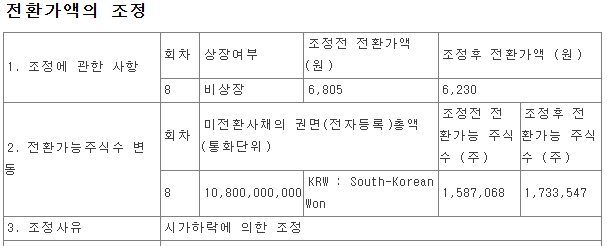

4일 금융감독원 전자공시시스템에 따르면 코렌텍의 제8회차 CB에 대한 전환가액이 6230원으로 조정된 것으로 나타났다. 지난 9월4일 이후로 3개월 만이다. 기존 전환가액인 6805원에서 하향 조정됐으며, 리픽싱 한도까지 도달한 상태다.

리픽싱이란 CB, 신주인수권부사채(BW) 등의 전환가액을 주가에 연동해 조정하는 것을 말한다. 발행회사의 주가가 하락하는 경우에는 신주인수권이나 전환권의 행사가격을 하향 조정할 수 있도록 하는데, 신규 투자자에게는 유리하지만 기존 주주에게는 불리하다는 특징이 있다. 특히 기업이 사채를 발행할 때 최저 조정 가액 한도를 결정하면 해당 금액 이하로는 전환가액을 낮출 수 없다. 일반적으로 최초 전환가액의 70%까지 리픽싱이 가능하다.

사채권자 입장에서는 전환가액이 주가보다 낮아야 차익 실현을 할 수 있다. 만일 주가보다 높은 전환가액이 유지된다면 주식 전환을 포기하고 원금과 이자를 받을 수 있는 조기상환청구(풋옵션)을 실행한다. 풋옵션을 행사하면 발행회사는 사채권자의 요구에 따라 즉각 상환해야 하며, 상황이 여의치 않은 경우에는 새로운 사채권자를 찾아 CB 재매각을 실행하기도 한다.

(사진=전자공시시스템)

제8회차 CB에 대해 두 차례의 전환청구권 행사가 발생한 바 있다. 당시 전환가액은 8900원이었는데, 2022년과 지난해에는 1만원대의 주가를 유지했다. 이에 차익실현이 가능하다고 판단했고 각 해에 30억원과 12억원을 주식으로 전환했다.

코렌텍의 지지부진한 주가가 이어진다면 사채권자는 제8회차 CB 잔액인 108억원에 대해 풋옵션을 행사할 가능성이 높아진다. 4일 종가 기준 코렌텍의 주가는 5100원으로, 전환가액(6230원)보다 낮다. 제8회차 CB의 만기이자율은 0%이지만, 원금을 찾아오는 게 더 유리한 상황이다.

특히 지난달 11일에는 제9회차 CB에 대한 풋옵션이 발생했다. 제9회차 CB에 대해 지난해에는 사채권자가 일부 금액에 대한 주식전환청구권을 실행했지만, 최근에는 약 1억4000만원을 조기 상환했다. 현재 181억원의 잔액이 남아 있다.

사채권자가 풋옵션을 행사한다면 코렌텍의 재무상태가 더욱 악화될 것으로 전망된다. 올해 3분기말 기준 코렌텍이 보유한 현금 및 현금성 자산은 112억원이다. 유동성 자금을 모두 쏟아야지만 제8회차 CB를 상환할 수 있는 상태다.

재무상태를 봐도 건정성이 우려된다. 코렌텍의 올해 3분기말 기준 유동비율과 부채비율은 각각 128.52%, 109.06%다. 적정 기준인 200% 초과와 100% 미만을 준하지 못한 수치다.

김혜선 기자 hsunn@etomato.com