[IB토마토 이성은 기자] 디지털 사이니지 전문기업 벡트((VECT)가 기업공개(IPO)를 위한 국내외 기관투자자 대상 수요예측에서 흥행에 성공, 희망밴드 최상단 수준으로 공모가를 확정했다. 공모자금이 늘어나면서 운영자금을 늘리는 한편 채무상환 자금도 추가로 마련하게 됐다.

사진=벡트

3일 금융감독원 전자공시시스템에 따르면 벡트 공모가는 3900원으로 결정됐다. 공모가 밴드 최상단이다. 지난달 22일부터 28일까지 진행된 기관투자자 수요예측에 흥행한 덕이다. 수요예측에 참여한 기관은 총 2065개로, 34억3342만6000주를 신청하면서 경쟁률 963.77:1을 기록했다.

희망공모가액 밴드는 3500원에서 1900원으로 산출됐다. 그러나 신청수량 기준 76.29%가 밴드 최상단, 22.17%가 밴드 최상단 이상을 제시하면서 공모가액이 최상단으로 결정됐다. 희망밴드 이하로 참여한 건수는 21건에 불과해 신청수량 비중으로도 1% 남짓이다.

벡트는 대표주관회사인 신한투자증권과 합의해 최종가격인 3900원을 산출했다 일반인과 기관투자자 청약은 4일부터 5일까지 이틀간 진행된다. 일반투자자는 118만7500주 기관투자자 배정 주식 수는 356만2500주다. 각각 25%와 75% 비율이다.

수요예측이 흥행한 배경에는 기술력과 매출 흐름이 작용한 것으로 보인다. 벡트는 지난 2006년 설립돼 프로젝터와 LED 전광판 등 디지털 사이니지 하드웨어와 소트프웨어가 주력이다. 특히 공공기관의 회의실, 호텔 등에 맞춤형 디지털 사이니지를 제공한다.

매출처가 편중돼있지 않음에도 성장세가 꾸준하다. 지난 2021년 매출액은 357억3500만원에 불과했으나 지난해 연간 매출은 688억7800만원으로 증가했다. 올해 상반기 매출도 348억9100만원으로, 3년 전 연간 실적을 뛰어넘었다.

공모가가 3900원으로 결정되면서 모집총액도 기존 166억3500만원에서 185억2500만원으로 커졌다. 증액에 성공하면서 운영자금과 채무상환자금도 늘렸다. 특히 채무상환 자금을 큰 폭으로 확대했다. 기존 50억원에서 60억원으로 올리고 운영자금도 22억5300만원에서 22억6000만원으로 더 채울 예정이다.

사진=금융감독원 전자공시시스템

운영자금 대부분은 기반 강화 작업에 쓰일 예정으로, 새해부터 2026년까지 총 46억8000만원을 투입한다. 이번 증액으로 LED·전자칠판 사업에 쓰이는 얼굴인식 및 감정분석 소프트웨어 개발비를 1030억원으로 늘렸다. 이외 원자잿값도 7억6000만원으로 확대해 투자한다.

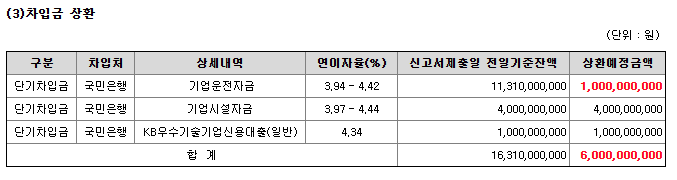

전체 운영자금 중 가장 많은 비중을 차지하는 것은 차입금 상환이다. 매출 확대와 매입 규모 증가로 인한 차입금 증가를 공모자금으로 해결할 계획이다. 상환을 계획하고 있는 단기차입금은 모두 국민은행으로부터 빌렸다. 연 이자율은 2.94%에서 4.44%로, 신고서제출일 전일 기준 잔액은 163억1000만원이다. 벡트는 상장 후 이중 60억원을 갚을 예정이다.

이성은 기자 lisheng124@etomato.com