[IB토마토 최윤석 기자] DB금융투자가 운용실적 개선에 힘입어 수익성을 회복했다. 이를 기반으로 지난 3분기까지 건전성 지표에서도 비교적 높은 수준의 관리가 이뤄졌다. 하지만 부동산 익스포저(위험노출액)에서 후순위 비중이 높다는 점은 DB금융투자가 향후 풀어야 할 과제로 뽑힌다.

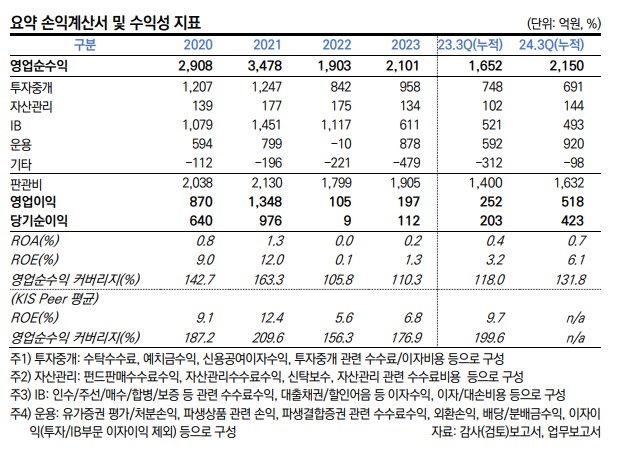

26일 한국신용평가에 따르면 DB금융투자의 지난 3분기까지 누적 총자산수익률(ROA)은 0.7%를 기록했다. 전년 동기 0.4% 대비 0.3%p 회복한 수치로 증시가 활황을 이어가던 2021년 1.3% 이후 가장 높은 수준이다.

(사진=한국신용평가)

이번 DB금융투자의 호실적은 운용수익이 이끌었다. 운용부문 취급자산이 커졌고 이자배당수익이 늘었기 때문이다. 운용부문 수익은 전년 동기 대비 58.8% 증가한 920억원을 올렸다.

앞서 DB금융투자는 투자중개부문과 부동산금융을 중심으로 한 투자금융(IB) 부문 비중이 컸다. 하지만 2022년부터 이어진 부동산금융 수익성 저하와 수탁수수료 부문 경쟁 심화로 실적이 악화돼왔다.

실제 DB금융투자의 투자중개부문 수익은 3분기까지 691억원으로 전년 동기 대비 7.7% 감소했고 IB부문도 493억원으로 5.4% 줄어든 것으로 나타났다. 다만 자산관리 부문은 144억원을 기록해 같은 기간 41.1% 증가했다.

(사진=DB금융투자)

운용부문과 달리 주요 사업부문의 수익성 개선이 이뤄지지 않은 만큼 수익 변동성은 당분간 지속될 전망이다. 다만 건전성 지표는 비교적 높은 수준으로 관리되고 있다.

DB금융투자의 자기자본 대비 위험익스포저 비율은 2022년 238%에서 올 3분기 169%로 개선됐다. 우발부채와 자체 헤지 비보장 파생결합증권이 감소한 영향이다. 요주의이하자산 총액은 4207억원으로 전년말 대비 6.8% 소폭 상승했지만 자기자본이 633억원 증가해 자기자본 대비 비중은 전년 말 34.3%에서 31.9%로 2.4%p 감소한 것으로 나타났다.

다만 보유 부동산 익스포저의 위험성은 여전하다는 평가를 받는다. DB금융투자의 부동산 익스포저는 자기자본 대비 46% 수준으로 이중 부동산 프로젝트파이낸싱(PF) 관련 자산이 82%, 부동산 PF 중 브릿지론이 48%에 달한다. 부동산 PF 자산에서 중후순위 비중은 95%에 달해 이에 대한 대비가 필요하다는 설명이다.

여윤기 한국신용평가 수석연구원은 “DB금융투자는 투자중개, IB, 운용 등 분산된 사업구조를 보유하고 각 사업이 상호 보완할 수 있는 사업구조를 지녔다”라며 “이를 통해 수익성이 회복했고 건전성 지표도 관리될 수 있었다”라고 평가했다. 이어 “다만 부동산 익스포저에서의 불확실성이 상존하는 만큼 이에 대한 관리가 필요해 보인다”라고 덧붙였다.

최윤석 기자 cys55@etomato.com