[IB토마토 박예진 기자] 지난해부터 광고시장이 침체기를 맞이하면서

SBS(034120)가 최근 수익성 저하를 겪고 있다. 다만 경영효율화와 보유 유동성 등을 바탕으로 우수한 수준의 재무안정성이 유지될 것이란 전망이 제기된다.

(사진=NICE신용평가)

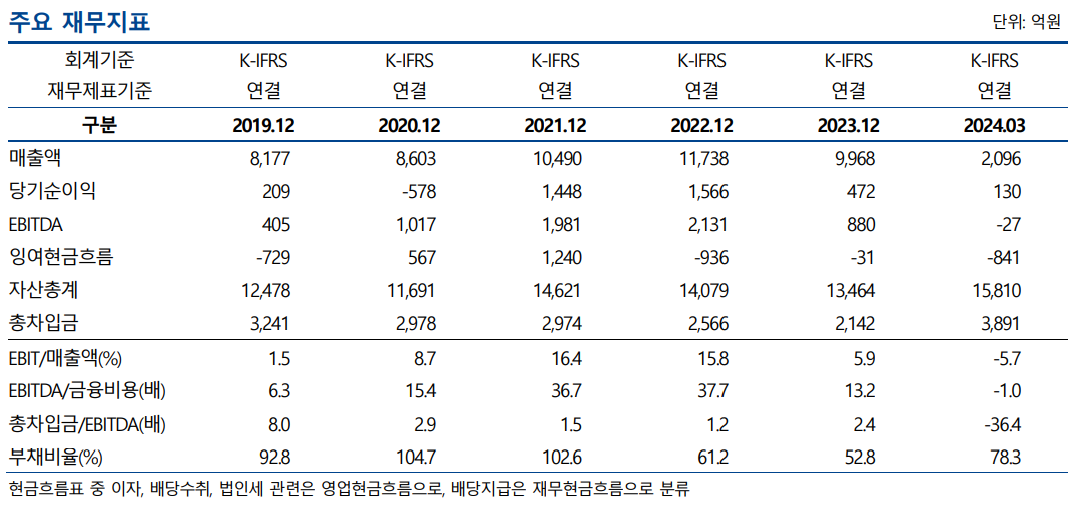

13일 NICE신용평가에 따르면 SBS의 지난해 매출액은 9968억원으로 직전연도(1조1738억원) 대비 15.08% 감소했다. 올해 1분기 들어서도 역성장세가 지속되고 있다. 1분기 기준 매출액은 지난해 2175억원에서 올해 2096억원으로 3.63% 감소했다.

매출이 감소하면서 영업손익도 감소세를 보이고 있다. 2022년 1856억원에 달했던 영업이익은 지난해 583억원으로 약 3분의1 수준으로 쪼그라들었다. 올해 1분기 영업손실은 120억원에 달했다. 이는 직전연도 동기(18억원 손실) 대비 약 6배 이상 확대된 수준이다. 역성장세가 이어지는 가운데 인건비 등 고정비용이 이어지면서 수익성 저하가 발생한 탓이다.

특히 지난해에는 비경상적인 자본적지출(CAPEX) 증가로 잉여현금흐름이 적자를 이어갔다. 잉여현금흐름은 지난 2022년 936억원으로 처음으로 순유출이 발생한 이후 지난해에도 31억원 손실을 기록했다. 올해 1분기 들어서는 841억원 순유출을 기록하며 직전연도(-590억원) 대비 유출 규모가 확대됐다.

SBS 본사 모습.(사진=네이버 지도)

올해 들어서는 종속회사인 스튜디오프리즘의 SBS미디어넷 지분취득(취득가 1663억원)으로 인해 1300억원의 차입금이 증가하며 재무안정성이 소폭 저하됐다. 다만, 올 1분기 부채비율은 78.3%, 차입금의존도는 24.6%로 안정적인 수준을 유지하고 있다.

NICE신용평가는 향후에도 이 같은 재무안정성이 유지될 것으로 전망했다. 특히 SBS는 우수한 채널 인지도와 접근성, 방송신뢰도 등을 기반으로 시청점유율 8% 내외를 차지하고 있다. 지상파 방송사업은 엄격한 절차를 거쳐 허가를 받은 사업자만 영위할 수 있어 향후 신규 사업자의 시장진입 가능성도 매우 낮다.

전체 방송시장에서 지상파방송이 차지하는 비중이 점진적으로 감소하고 있으나, 3대 지상파 방송사는 지난해 기준 국내 방송사업매출(홈쇼핑PP 제외)의 46.1%(계열 포함)를 차지하며 지배적 사업자로서의 영향력을 유지하고 있다.

향후 유동성 부담도 높지 않은 상황이다. 올해 3월 말 연결기준 SBS의 단기성차입금은 1822억원으로 기업어음(CP) 1000억원, 유동성 사채 800억원, 유동성 리스부채 22억원으로 구성돼 있다. 같은기간 보유 현금성자산은 3969억원으로 단기성차입금 규모를 크게 상회하고 있다.

김나연 NICE신용평가 책임연구원은 "SBS는 올해 3월말 기준 토지 및 건물 3658억원, 현금성자산 3969억원 등을 보유하고 있다"라며 "제작비 투자에 대한 탄력적 대응능력, 코스피 상장사로서의 매우 우수한 대외 신인도 등을 감안할 때 회사의 재무적 융통성은 매우 우수한 수준"이라고 말했다.

박예진 기자 lucky@etomato.com