[IB토마토 이조은 기자]

넥센타이어(002350)가 국내 타이어 업계에서 독과점 구도를 유지하고 있는 가운데 원자재 부담에 따라 수익성이 좌우되고 있는 것으로 나타났다. 지난 2021년부터 체코공장 물량 판매로 매출은 증가했지만, 자본적투자(CAPEX) 증가로 현금창출력은 적자가 지속되고 있어 향후 차입 부담을 줄이기 위한 노력이 필요하다는 평가가 나온다.

(사진=NICE 신용평가사)

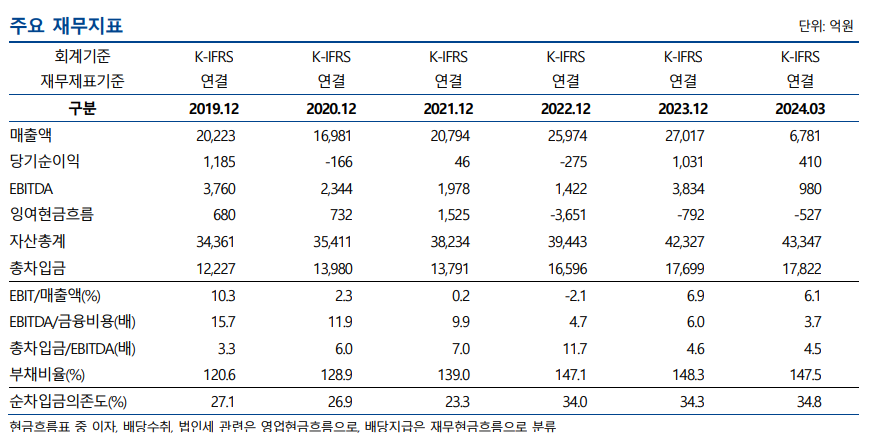

20일 금융감독원 전자공시시스템에 따르면 넥센타이어는 올해 1분기 매출은 6781억원, 영업이익은 416억원을 기록해 지난해 1분기 매출 6396억원, 영업이익 162억원보다 각각 6.02%, 156.79% 증가했다.

1942년 설립된 넥센타이어는 자동차 타이어제조 전문기업이다. 올해 3월 말 기준으로 최대주주 넥센과 강병중 회장 등이 지분 67.7%를 보유하고 있다. 넥센타이어는 한국타이어,

금호타이어(073240) 등과 함께 내수 시장에서 25% 내외로 점유율을 유지하고 있으며 중국 등 해외 메이커에 대한 신규 수주를 넓혀 가고 있어 안정적인 수요 기반을 다져가고 있다.

이어 2021년부터는 체코공장 생산물량 판매가 본격화되면서 매출 성장세가 지속되고 있다. 매출은 2조794억원, 2022년 2조5974억원, 지난해 2조7017억원으로 증가하고 있다. 수익성은 업 특성상 천연고무, 합성고무, 카본블랙 등 원재료비 비중이 높은 편이라 원가 부담에 따라 변동성이 큰 편이다. 2022년에는 원가 부담이 크게 늘면서 영업적자를 기록했지만, 지난해엔 주요 자재 가격과 해상 운임이 안정화되면서 다시 흑자로 전환했다.

넥센타이어 체코 공장 (사진=넥센타이어)

자본적투자(CAPEX)가 지속되면서 현금창출력은 다소 약화됐다. 지난 2022년부터는 체코공장 2단계 투자가 진행되면서 CAPEX는 2021년 1126억원에서 2022년 2657억원, 지난해 3211억원으로 늘어났다. 2022년 영업활동현금흐름마저 적자를 기록하면서 잉여현금흐름(FCF)은 -3651억원으로 적자 전환했다. FCF는 지난해 -792억원으로 적자 폭이 축소됐으나 올해 1분기에도 -527억원을 기록하며 적자를 벗어나지 못했다.

현금창출력 저조에 따라 외부 자금에 대한 의존성이 높아지면서 재무 안전성도 다소 저하됐다. 총차입금은 2021년 말 1조3791억원에서 2022년 1조6596억원, 지난해 1조7699억원으로 점차 확대됐다. 이에 따라 총차입금의존도는 2021년 36.1%에서 지난해 41.8%로 상승했다. 통상 차입금의존도가 30%를 넘어서면 안정 수준을 벗어났다고 간주한다. 같은 기간 부채비율도 2021년 139.0%에서 지난해 148.3%로 늘어났다.

아울러 지난 2020년부터 단기성차입금이 현금성자산을 넘어서 유동성도 주의할 필요가 있다. 유동비율은 2020년 156.54%에서 2022년 100.72%까지 떨어졌다. 지난해 유동비율은 117.00%로 다시 상승했으나 안정권인 100%를 겨우 넘어섰다. 올해 1분기엔 단기성차입금이 8926억원으로 현금성자산 2721억원을 훌쩍 넘겨 상환에 대한 구체적인 계획이 필요해 보인다.

송동환 나이스(NICE)신용평가 책임연구원은 “넥센타이어는 대부분 은행차입금으로 구성된 단기차입금과 유동성 장기차입금에 대하여 만기연장이나 차환을 진행할 계획”이라며 “시장 유가증권이나 보유 부동산 등을 활용한 추가적인 자금조달 여력을 보유하고 있어 만기도래 차입금의 원활한 차환은 가능할 것으로 예상된다”라고 말했다.

이조은 기자 joy8282@etomato.com