[IB토마토 이성은 기자] 수년째 계속되는 적자에 시달리는

브릿지바이오테라퓨틱(288330)스가 유상증자로 자본 확충에 나섰다. 외부적으로는 운영자금과 타법인증권이 목적이라고 했지만 사실 관리종목 지정을 회피하려는 이유가 크다.

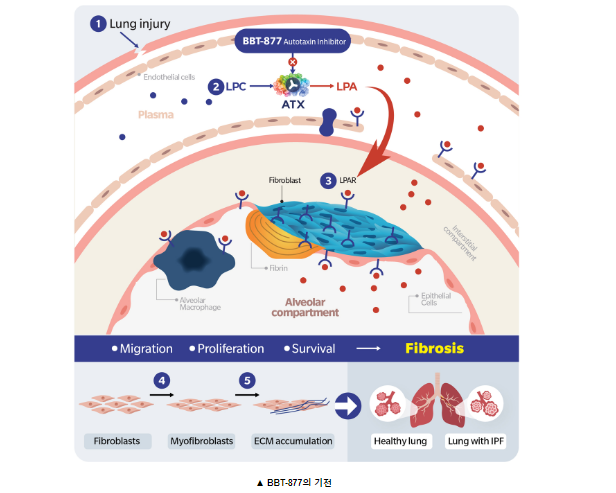

사진=브릿지바이오테라퓨틱스

12일 금융감독원 전자공시시스템에 따르면 브릿지바이오테라퓨틱스가 유상증자 1차 발행가액을 확정지었다. 1차 발행가액은 주당 1750원으로 당초 예상한 1917원 보다는 167원 낮은 수준이다. 발행 예정인 주식수는 1370만주로, 1차 발행가액 기준 233억5850만원을 모집하게 됐다. 총액 기준으로는 29억440만원이 줄어들었다. 최종 발행가액은 7월15일 공고된다.

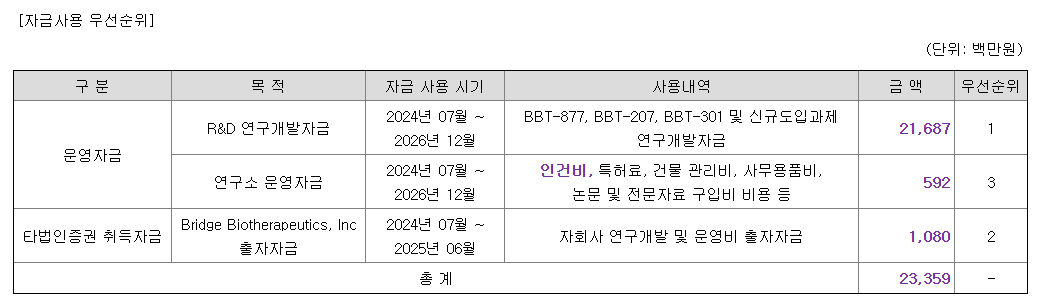

브릿지바이오테라퓨틱스는 운영자금과 타법인증권 취득을 위해 해당 자금을 활용한다는 계획이다. 발행가액이 확정되면서 운영자금으로 222억7850만원, 타법인증권취득자금 10억8000만원을 마련하게 됐다.

하지만 이번 유상증자는 지속돼온 적자 때문이다. 영업비용은 꾸준히 증가하는 데 반해 매출은 미미한 상황이다. 실제로 지난해 브릿지바이오테라퓨틱스 매출액은 1억원에 불과하다. 반면 영업비용은 404억4900만원으로 영업손실은 403억4900만원을 기록했다.

심지어 올 1분기에는 영업수익 자체가 없다. 반면 영업비용은 54억9300만원이 발생, 전액 영업 손실로 인식됐다. 부채비율도 지난해 같은 기간에 비해 올랐다. 지난해 1분기 브릿지바이오테라퓨틱스의 부채비율은 0.21%에서 올해 1분기 0.61%로 3배가량 상승했다.

문제는 관리종목 지정이다. 한국거래소 코스닥시장본부는 최근 3개년 사업연도 중 2개 사업연도의 법인세비용차감전계속사업손실(법차손)이 자기자본의 50%를 초과할 경우 관리종목으로 지정한다. 관리종목 지정 요건 중 자기자본 대비 손실 규모를 축소하기 위해 자본을 확충하는 것이다.

사진=금융감독원 전자공시시스템

유상증자는 이자비용 없이 필요한 자금을 조달할 수 있어 자금력이 약한 바이오 기업이 주로 찾는다. 주식을 새로 발행하는 만큼 주주들의 환영을 받지는 못한다. 하지만 브릿지바이오테라퓨틱스는 유상증자 후 1주당 0.2주 비율로 주주명부에 기재된 주주에 신주를 무상으로 배정하는 방식이라 주가 자체는 12일 전일 대비 50원 오른 2775원으로 장을 마감했다.

최근 자금 조달에 어려움을 겪는 바이오 상장사들과 달리 자금조달에는 문제가 없을 전망이다. 유상증자가 주주배정과 일반공모 후 최종 실권주를 잔액인수하는 방식으로 진행되기 때문이다. 대표주관사인 한국투자증권이 절반을 떠안고, 한양증권과 엘에스증권이 나머지를 반반씩 부담한다.

이성은 기자 lisheng124@etomato.com