[IB토마토 최윤석 기자] 신한투자증권이 1600억원 규모 후순위채 발행에 성공했다. 후순위사채는 일반적인 회사채와는 달리 발행 후 일정기간 전액 자본으로 평가받을 수 있다. 앞서 신한투자증권은 국내외 대체 투자 위험노출액(익스포저) 증가와 수익성 악화로 지난해 지속적인 순자본비율(NCR) 감소세를 보였다. NCR는 증권사의 재무건전성 지표로 해당 비율이 떨어지면 회사가 보유한 자산 중에서 빠르게 현금화할 수 있는 자산이 줄어든다는 의미다.

(사진=전자공시시스템)

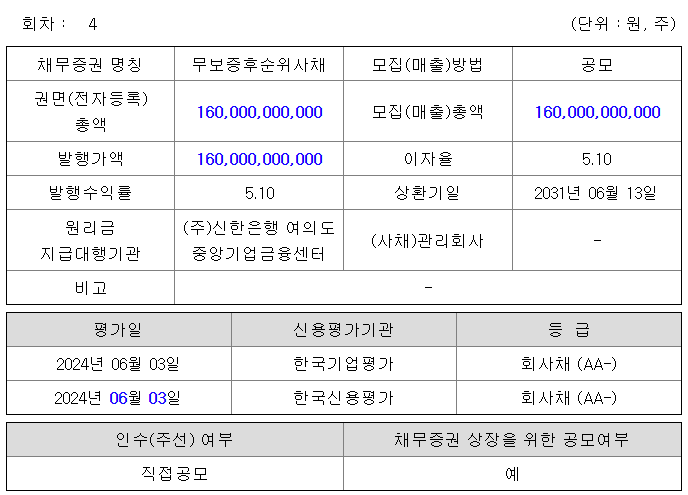

11일 금융감독원 전자공시스템에 따르면 신한투자증권은 제 4회차 무기명식 이권부 무보증 후순위사채 발행 조건을 확정했다. 발행 규모는 1600억원으로 이자율 5.10%다. 증액 규모를 최대 2000억원까지 늘릴 수도 있다는 전망이 나왔으나 당초 목표액에서 100억원 늘리는 데 그쳤다.

후순위사채는 순자본비율(NCR) 등 자본건전성 지표를 산정할 때 자본으로 인정받을 수 있다. 발행 당시에는 전액 회계상 자본으로 인정된다. 만기가 5년 이내에 도래하면 자본으로 인정받는 금액이 매년 20%씩 줄어든다.

앞서 신한투자증권은 지난 2018년 2500억원 규모 후순위사채를 발행했다. 올해 10월11일 만기로 당시 금리는 4.173%였다. 이번 후순위사채 발행금리가 5.10%로 1% 가까이 높아 단순 계산으로 따져도 매년 23억원 정도의 이자가 늘어나지만 최근 NCR 하락으로 자본 안정성 강화 차원에서 발행을 추진했다는 평가다.

실제 신한투자증권은 올 1분기까지 NCR이 지속 하락했다. 지난 한해 부동산 프로젝트파이낸싱(PF) 관련 수익 감소와 건전성 위기에 따른 실적 악화가 이어져서다. 한국신용평가에 따르면 지난 1분기 신한투자증권의 NCR는 847.4%로 전년 동기 기록한 1255.9%에 비해 무려 408.5%p나 하락했다.

이번 후순위채 신용등급은 'AA-'로 책정됐다. 한국기업평가는 신한투자증권의 투자자산 건전성이 저하됨에 따라 재무부담이 내재한다고 평가했다. 해외자산과 국내외 기업, 부동산PF 비중이 높은데 2020년 이후 해외 대체투자 자산 증가와 2023년 부동산PF 건전성 저하가 있었기 때문이다.

하지만 이번 후순위사채 발행으로 신한투자증권은 한시름 놓을 수 있게 됐다. NCR가 지난해에는 못 미치지만 1188.29%로 340.93%p 상승하기 때문이다.

다만 시장에선 단발적인 건전성 확보뿐만이 아니라 지속적인 리스크 관리와 수익성 향상을 통한 건전성 지표 관리가 필요하다는 지적이 나온다. 후순위사채는 일정 기간만 자본으로 분류되는 만큼, 조속한 사업 정상화를 통해 수익성을 강화해야 한다는 것이다.

윤소정 한국신용평가 연구원은 "신한투자증권은 건전성 분류기준 강화 등의 영향으로 익스포저 관련 위험은 과거 대비 상승했다"라며 "절대적인 규모가 일정 수준 이내로 관리되고 있지만 추가적인 건전성 지표 하락 가능성이 있어 관리가 필요하다"라고 말했다.

최윤석 기자 cys55@etomato.com