[IB토마토 정준우 기자] 광학 부품 등을 생산하는

LG이노텍(011070)의 수익성이 확대되며 안정적인 재무를 유지할 것으로 전망된다. 스마트폰에 여러 개의 카메라가 탑재되면서 매출이 늘었기 때문이다. 다만, 영업이익률은 과거 수준을 아직 회복하지 못했다. IT 전방 수요의 부진과 경쟁 심화가 원인으로 꼽힌다. 회사는 고부가가치 제품 비중을 통해 영업이익률을 끌어올리며 안정적인 재무 상태를 유지할 것으로 보인다.

(사진=LG이노텍)

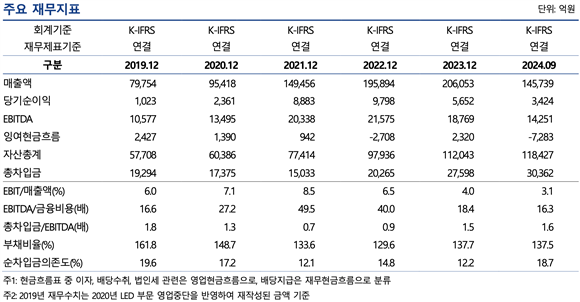

16일 나이스신용평가에 따르면 LG이노텍의 올해 3분기 매출액은 14조5739억원, 영업이익은 4582억원을 기록했다. 이는 지난해 3분기보다 매출(13조467억원)과 영업이익(3471억원)이 각각 11.7%, 32% 늘어난 것이다.

다만, 영업이익률(매출액 대비 영업이익)은 하락하는 모습이다. 올해 3분기 기준 LG이노텍의 영업이익률은 3.1%로 지난해 말 4%에서 0.9%포인트 하락했으며, 2022년(6.5%)과 비교하면 3.4%포인트 축소된 것으로 나타났다. 영업이익률이 축소된 원인은 5G 통신용 반도체 기반을 중심으로 지난해 전방 수요가 부진했고, 반도체 기판인 FC-BGA 신규 생산 공장이 가동되면서 고정비 비용이 발생했기 때문으로 파악된다. 주력 사업인 광학 제품군에서도 경쟁이 심화하며 수익성 개선이 다소 제약되고 있다.

(사진=나이스신용평가)

영업이익률 하락에도 불구하고 나이스신용평가는 안정적인 재무구조가 유지된다고 평가했다. 올해 3분기 기준 LG이노텍의 총차입금은 3조362억원으로 지난해 말(2조7598억원)보다 10% 늘었다. 그러나 부채비율은 137.5%로 지난해 말(137.7%)과 큰 차이가 없다. 차입금의존도 역시 올해 3분기 25.6%로 안정권인 30% 이하를 유지하고 있다.

아울러 1조원 이상의 상각 전 영업이익(EBITDA)도 이어지고 있어 상환 관련 지표들도 안정적이다. 올해 3분기 LG이노텍의 EBITDA는 1조4251억원으로 순차입금(2조2152억원) 대비 1.5배 수준이다.

향후 LG이노텍의 수익성은 개선될 수 있을 전망이다. 향후 고부가가치 제품 비중이 계속 확대될 것으로 예상되기 때문이다. 북미 지역에서 출시되는 스마트폰이 멀티플 카메라를 채택하면서 판매량이 늘었고, 동시에 고부가가치가 가능한 신기술을 채택하고 있어 판매 가격이 상승하는 상황이다. 이에 회사는 지난 2022년과 지난해에 걸쳐 카메라 모듈을 고사양화하기 위한 관련 설비를 증설했다.

지난해까지 적자였던 전장 부품 사업도 올해 흑자로 전환했다. 그동안 시장 점유율을 확보하기 위한 저가 수주, 해외 생산 공장의 수율 문제 등으로 LG이노텍의 전장 부품 사업은 적자가 이어졌으나, 최근 매출이 증가하며 올해 완연한 흑자로 전환했다. 올해 3분기 LG이노텍의 전장 부품 부문의 영업이익은 411억원으로 지난해 같은 시기(56억원)의 7.3배가량 증가했다.

LG이노텍은 우수한 현금 창출력을 기반으로 안정적으로 유동성을 관리하고 있다. 나이스신용평가는 올해 3분기 회사의 현금성 자산은 8210억원으로 단기 차입금(7462억원)을 상회하고 있으며 연간 1조원을 상회하는 영업현금흐름 창출력과 유형자산(장부가 2조1000억원) 담보 여력 및 금융기관 미사용 한도(1조745억원) 등을 고려했을 때 유동성 위험은 극히 낮을 것으로 봤다.

안수진 나이스신용평가 책임연구원은 보고서를 통해 “지난 2022년 이후 광학솔루션 부문을 중심으로 대규모 투자 소요로 인한 차입 부담이 커졌지만, 우수한 영업실적에 따른 이익 누적으로 재무 안정성이 전반적으로 우수하며, 향후 투자 소요의 상당 부분도 자체 현금흐름으로 충당하며 재무 안정성을 관리할 것으로 판단된다”라고 분석했다.

정준우 기자 jwjung@etomato.com