[IB토마토 권영지 기자] LG CNS가 내년 2월 유가증권시장 상장을 목표로 본격적인 공모절차에 돌입했다. 희망공모가액은 5만3700원부터 6만1900원으로, 예상 시가총액은 5조2027억원에서 6조원 수준이 될 것으로 보인다. 회사는 이번 기업공개(IPO)를 통해 모집된 자금을 AI·클라우드·스마트팩토리 등 DX 분야의 핵심역량 강화에 투자한다는 계획이다.

(사진=LG CNS)

차입금의존도 14.18%, 업종평균보다 낮아

6일 업계에 따르면 LG CNS는 국내 IT서비스 선도기업으로 30년 넘게 축적해온 IT기술 전문성과 다양한 사업경험 및 이해를 바탕으로 국내외 고객에게 컨설팅, 시스템 구축 및 운영, 토탈 아웃소싱을 물론 클라우드·AI 등 IT신기술 기반의 디지털 전환까지 전문 역량기반의 서비스를 제공해왔다.

클라우드, 금융 디지털 혁신, 스마트팩토리 영역에서는 선도 DX 파트너 입지를 강화하고 있으며, 물류 최적화, 스마트시티, 차세대 ERP 등의 영역에서도 고객들의 신뢰를 얻으며 국내시장 IT서비스기업으로서 확고한 지위를 수성하고 있다. 또 생성형 AI 사업 등 새롭게 도전한 영역에서도 기술 및 아젠다를 선점해 IT신기술 기반의 디지털 전환을 주도하고 있다.

LG CNS는 또 고객가치에 집중할 수 있도록 핵심 기술과 서비스 중심의 역량 내재화와 업무방식 혁신을 가속화하고 있다. 특히 베트남 빌드센터를 설립해 GDC(Global Delivery Center) 운영체계를 본격화하고 있다.

이와 함께 유망한 영역 대상 Enterprise SW를 지속 육성하는 등 사업 포트폴리오를 고도화하고 있으며, 글로벌 빅테크 기업과 파트너십을 강화하고 해외 유효 시장 확대를 위한 지속적 투자를 진행하면서 글로벌 DX 전문 기업으로의 도약을 준비하고 있다.

LG CNS가 IT 시장 분석 및 컨설팅 기관 IDC에 의뢰해 작성된 'Outlook of Korea IT Market: Opportunities on Digital Transformation' 백서에 따르면, 한국의 IT서비스 시장은 지난해 51.5조원으로 평가되고 있으며 연평균 9.4%로 성장해 2028년에는 80.7조원에 달할 것으로 예상된다.

특히 클라우드 고도화와 애플리케이션 현대화, 데이터 및 AI 기술의 적극적인 도입이 비즈니스의 디지털 전환을 위한 필수로 인식됨에 따라 이를 기반으로 시장 성장세가 유지될 것으로 예상되고 있다.

LG CNS의 올 3분기 누적 매출은 3조9584억원, 영업이익은 3128억원을 기록했다. 2021년부터의 꾸준한 매출 성장세를 유지하는 동시에 안정적인 Captive 기반의 수익구조를 보유함에 따라 견조한 수익성 지표를 유지하고 있다. 특히, 클라우드 중심의 수익성 강화 및 효율적인 비용 관리 등에 힘입어 2023년에는 전년 대비 수익성이 개선됐다.

LG CNS는 올 3분기 기준으로 재무 안정성 지표 전반에서 우수한 성과를 보이고 있다. 유동비율은 204.13%로서 동종업계 평균(121.35%)을 상회하며, 단기 유동성 확보 능력을 보여주고 있다.

부채비율은 97.55%로서 업종평균(79.00%)을 상회하지만, 차입금의존도는 14.18%로서 업종평균(25.65%)보다 낮아 안정적인 자금 운용이 가능함을 보여준다. 특히, 이자보상배율은 15.79배로 동종업계 평균(4.61배)을 크게 초과하며 동사의 높은 부채 상환 능력을 증명하고 있다.

(사진=금융감독원)

내년 2월 상장 목표로 공모절차 시작

이러한 가운데 LG CNS는 금융위원회에 증권신고서를 제출했다. LG CNS의 전체 발행주식수는 9688만5948주다. 회사는 내년 1월 9일부터 15일까지 기관투자자 대상의 수요예측을 진행하고, 1월 21일과 22일 이틀간 공모주 일반 청약을 받을 예정이다.

공동대표주관회사인 KB증권, 메릴린치인터내셔날엘엘씨증권 서울지점 및 모간스탠리인터내셔날증권회사 서울지점, 공동주관회사인 미래에셋증권, 신한투자증권, 제이피모간증권회사 서울지점 및 대신증권㈜는 ㈜엘지씨엔에스의 업종, 사업, 재무 및 일반 유사성을 고려해 총 3개사를 회사의 공모가격 산정을 위한 비교기업으로 최종 선정했다.

공동대표주관회사 및 공동주관회사가 평가한 LG CNS의 평가 시가총액은 약 8조6595억원으로, 할인율을 적용하여 산정한 희망공모가액에 따른 시가총액은 약 5조2028억~5조9972억원이다. 주당 평가가액은 8만9378원이며 평가액 대비 할인율은 39.9% ~ 30.7%이다. 희망공모가액은 5만3700원부터 6만1900원으로 상대가치 평가법 중 하나인 주가수익비율(PER)을 적용해 산출됐다.

상장 대표 주관사는 KB증권, 뱅크오브아메리카(BoA), 모건스탠리 3개사이며, 공동 주관사는

미래에셋증권(037620),

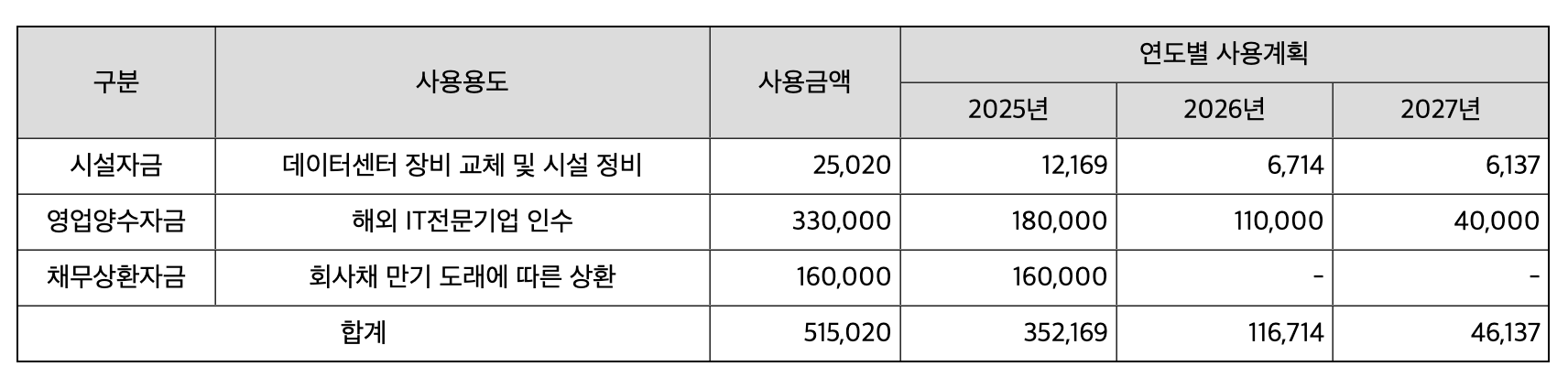

대신증권(003540), 신한투자증권, JP모건 4개사다. LG CNS는 이번 공모를 통해 확보한 자금을 AI·클라우드·스마트팩토리 등 DX 분야의 핵심역량 강화와 채무상환자금으로 활용할 예정이다.

LG CNS는 "공모자금을 통해 데이터센터의 노후화된 장비를 교체하고 보안 및 방재시설을 추가적으로 정비할 계획이며 다양한 후보 기업에 대한 적정성 검토를 통해 2025~2027년 순차적으로 해외 IT 서비스기업 인수를 진행할 계획"이라며 "또 회사채를 상환함으로써 부채비율을 개선하고, 이자비용을 절감하는 등 재무구조를 개선할 계획"이라고 밝혔다.

권영지 기자 0zz@etomato.com