[IB토마토 이성은 기자] IBK캐피탈이 올 상반기 자산 축소에도 전년 동기 대비 당기순이익을 크게 끌어올렸다. 기업금융과 투자금융 중심으로 수익은 챙겼지만 포트폴리오가 편중된 탓에 리스크가 큰 편이다. 특히 부동산 프로젝트파이낸싱(PF)을 중심으로 자산 건전성이 악화될 위험도 높아지고 있다.

사진=기업은행

11일

한국기업평가(034950)에 따르면 상반기 말 IBK캐피탈의 총자산은 10조7790억원이다. 지난해 말 11조365억원에 비해 2.3% 감소한 규모다. 같은 기간 영업자산도 9조3519억원에서 9조1613억원으로 줄어들었다. 기업금융과 투자금융이 정체된 탓이다.

자산은 줄었으나 올해 상반기 IBK캐피탈의 당기순이익은 1376억원으로 지난해 동기 1140억원 대비 증가했으며 총자산순이익률(ROA)도 2.2%에서 2.6%로 올랐다.

IBK캐피탈은 중소기업 대상 기업금융과 투자금융 비중이 크다. 영업 네트워크와 익스포저 관리체계가 기업은행과 연계돼 있기 때문이다. 하지만 그만큼 포트폴리오 리스크가 높다. 지난 6월 말 중 자산 포트폴리오 중 기업금융의 비중이 76.6%, 투자금융 비중은 18.9%로 집중돼 있다. 같은 기간 가계대출을 비롯해 팩토링, 모기지, 오토 금융 비중은 2018년 말 23.3%에서 올해 상반기 4.6%로 축소됐다.

올 상반기 모기지를 제외한 기업금융은 지난해 말 8조659억원에서 8조571억원으로 줄어들었다. 기업뿐만 아니라 가계 금융도 줄었는데, 6개월 만에 1831억원에서 803억원으로 절반 넘게 감소했다. 가계 금융이 함께 줄면서 기업금융 비중은 오히려 늘어 75.7%에서 76.6%로 올랐다. 상반기 기업금융 및 투자자산 비중은 95.4%다.

IBK캐피탈의 기업금융은 중소기업여신과 부동산금융 위주로 구성돼있다. 개인사업자를 제외한 중소기업여신이 81.9%를 차지하고 있다. 지난 6월 말 기준 잔액의 73.2%가 100억원 이상의 거액 여신이다. 자산유동화대출과 반환채권담보대출의 일정 부분이 부동산과 관련된 여신으로, 부동산금융 관련 비중은 기업금융의 40% 내외로 예상된다. 이외 투자금융은 투자조합 출자 또는 전환사채 등을 통해 벤처기업에 투자하며 100억원 이상의 거액 투자 비중이 20% 내외를 차지한다.

편중된 포트폴리오는 건전성에도 악영향을 미칠 수 있다. 지난 6월 말 IBK캐피탈이 부동산 프로젝트파이낸싱(PF) 관련 익스포저(위험노출액)은 2조2000억원이다. 영업자산 내 비중은 25.8%를 차지하며 자기자본대비 비중은 125.2%다. 특히 자기자본대비 본PF 비중은 76.6%, 브릿지론 비중은 48.6%다.

사진=한국기업평가

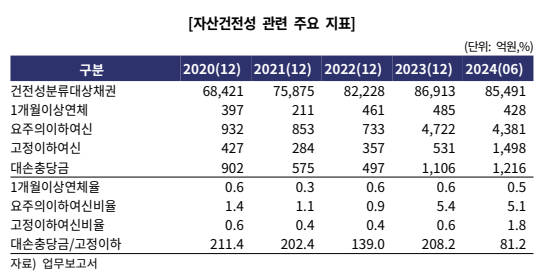

IBK캐피탈의 6월 말 기준 1개월 이상 연체율은 0.5%로 양호한 수준을 유지하고 있으나 고정이하여신비율은 1.8%로 지난해 말 대비 올랐다. 고정이하여신 증가는 부동산PF 사업장 평가 개전 관련 증가분이 원인이 됐다. 특히 6월 말 기준 요주의여신 2345억원 중 본PF 1375억원, 브릿지론은 970억원을 차지한다. 고정이하여신은 브릿지론 1145억원, 본PF 200억원으로 구성돼있다.

윤희경

한국기업평가(034950) 연구원은 “올해 상반기 투자금융 손익의 증가로 순이익이 개선됐으나 자산 포트폴리오의 리스크가 비교적 높다”라면서 “지난 2022년 하반기부터 요주의이하여신비율이 상승하는 등 건전성이 저하되는 추세로 브릿지론의 본PF 전환과 엑시트 가능 여부를 지켜볼 필요가 있다”라고 말했다.

이성은 기자 lisheng124@etomato.com