[IB토마토 김혜선 기자]

CJ대한통운(000120)이 전반적인 사업에서 매출 회복세를 보이면서 안정적인 재무안정성을 유지하고 있다. 향후에도 국내외 이커머스 물류 사업과 운송 네트워크 최적화 등을 바탕으로 양호한 수준의 수익성을 유지할 것으로 전망된다.

CJ대한통운 안성 MP허브터미널. (사진=CJ대한통운)

17일 NICE신용평가에 따르면 올해 3분기 기준 CJ대한통운의 매출액은 8조9564억원으로 나타났다. 직전연도 동기(8조7073억원)보다 개선됐으며, 지난 2021년(12조1307억원) 이후로 저조하던 매출이 회복세를 보였다.

앞서 지난해 CJ대한통운은 국내외 물동량 위축, 온라인 쇼핑 시장의 저성장 국면 진입, 포워딩 사업의 채산성 저하 등으로 매출이 감소한 바 있다. 그러나 올해는 신규 화주 유치에 성공하면서 물동량이 성장했고, 건자재와 배터리 운송 등 단순 도급계약에 대한 수주도 확대하면서 매출이 늘었다.

매출 회복세를 바탕으로 영업수익성도 안정적인 수준을 유지할 것으로 보인다. CJ대한통운의 올해 3분기 기준 EBIT/매출액은 4.2%로 나타났다. 지난 2022년에는 3.4%에 그쳤으나 지난해(4.1%)를 거쳐 개선되고 있다.

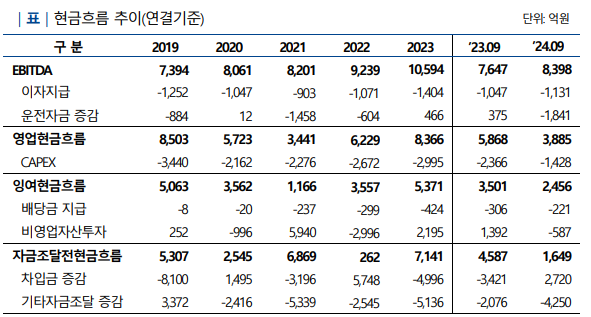

양호한 재무안정성도 계속될 전망이다. 앞서 CJ대한통운은 곤지암 허브터미널과 동탄·양지 통합물류센터 구축 등으로 인해 대규모 자금 소요가 발생했다. 이에 매년 자본적지출(CAPEX) 지출은 2000억원을 상회했다.

이에 CJ대한통운의 올해 3분기 말 기준 부채비율과 순차입금의존도는 각각 133.8%, 36.9%에 달한다. 향후에도 택배와 풀필먼트 설비 증설 등 투자 부담이 존재한다. 다만, 자체적인 현금창출을 통해 대응이 가능할 것으로 본다는 게 NICE신용평가 측의 평가다.

(사진=NICE신용평가)

실제 올해 3분기까지 잉여현금흐름으로 2456억원을 창출했다. 직전연도 같은 기간에 5868억원을 창출한 것보다는 줄었다. 그러나 NICE신용평가에 따르면 이는 올해 3분기말 일시적인 운전자금 부담 확대 및 신종자본증권 순상환(2000억원) 등으로 인한 결과며, 현금흐름 창출로 투자 부담 등을 감당할 수 있는 것이라는 평가가 나왔다.

향후에도 안정적인 영업수익성을 유지할 것으로 보인다. CJ대한통운은 시장 지위와 가격 협상력에 기반한 택배 단가 등 운임 인상 여력을 보유하고 있다. 여기에 국내외 이커머스 물류 사업의 이익창출력 제고와 운송 네트워크 최적화 등이 영향을 미칠 전망이다.

황종 NICE신용평가 선임연구원은 "중장기적으로 전·후방 산업의 성장과 연계된 물류 수요 창출 지속과 국내외 이커머스 물류 고객 확보, 종속기업을 통한 해외 사업 확장 등에 힘입어 매출 확대 기조를 유지할 것"이라며 "회사가 보유한 재무적 융통성, 영업수익성 개선과 제고된 EIBTDA 창출력 등을 고려할 때 우수한 재무안정성을 지속할 것"이라고 전했다.

김혜선 기자 hsunn@etomato.com