[IB토마토 이성은 기자] 여천NCC가 1000억원 규모의 무보증사채 발행에 나선다. 운영자금을 위해서다. 다만 수년간 업황 부진이 이어진 탓에 차입금의존도와 부채비율 등 재무안정성이 악화돼 흥행 여부는 미지수다. 특히 지난 1분기 진행한 무보증사채 수요예측에서 미매각이 발생돼 이번 회차도 보장할 수 없다.

사진=여천NCC

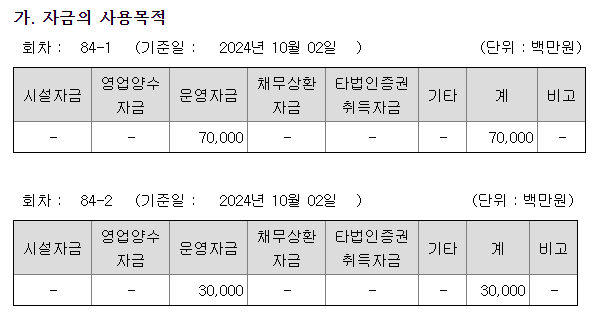

7일 금융감독원 전자공시시스템에 따르면 여천NCC가 제84-1, 84-2회 무기명식 이권부 무보증사채를 발행한다, 이번 발행하는 84- 1,2 회차 사채는 각각 2년 만기, 3년 만기다. 회차별로 700억원과 300억원을 나눠 발행한다. 결과에 따라 발행총액은 2000억원까지 증액될 수 있다. 공동 대표 주관사는

키움증권(039490),

NH투자증권(005940), KB증권, 한국투자증권, 신한투자증권이다.

공동대표주관회사는 민간채권평가회사 평가금리 및 스프레드 동향과 동일 등급, 동일 만기 회사채 발행 사례 등을 검토해 공모희망금리를 결정했다. 공모희망금리는 84-1회가 연 5.2%~5.5% 범위 내로, 84-2회는 5.5%~5.8% 범위 내에서 정해진다.

사진=금융감독원 전자공시시스템

발행총액인 1000억원은 모두 운영자금에 투입된다. 이번 발행액은 거래처인 GS칼텍스에 원재료를 사기 위한 구매대금으로 쓰일 계획이다. 이달에서 다음 달 사이 원재료인 나프타를 구입하기 위해 1339억원을 결제할 예정이다. 현재 시점에서는 나프타 구매대금이 확정되지 않은 상태로, 지난 9월 구매한 나프타 구매대금인 670억원을 기준으로 환산했다.

그러나 여천NCC의 수요예측이 흥행할 수 있을지는 미지수다. 업황 부진으로 인한 차입금 의존도 때문이다. 여천NCC는 석유화학 사업을 영위하고 있으나 지난 2021년부터 불황이 길어지고 있다.

이에 따른 재무안정성도 악화되고 있다. 지난 6월 말 기준 여천NCC의 총차입금은 1조9880억원으로 1조1974억원 및 장기성 차입금 7905억원으로 구성됐다. 여천NCC의 부채비율은 346.04%로 지난해 말 대비 69.12%p 증가했다. 다만 차입금 의존도는 소폭 하락해 상반기 차입금의존도는 55.96%로 지난해 말 대비 0.78%p 낮아졌다.

영업이익률 등 수익성도 악화일로다. 올 상반기 영업손실은 606억원, 당기순손실은 766억원을 기록했다. 이에 같은 기간 영업이익률도 -1.9%를 기록하면서 적자를 이어갔다.

불안정한 재무지표 탓에 지난 3월 진행한 78회 무보증사채 수요예측에서 1250억원의 미매각이 발생했다. 당초 1500억원의 자금 조달을 목표했으나 250억원 신청에 그쳤기 때문이다.

여천NCC는 이번 사채 발행으로 조달되는 자금을 실제 자금 사용일까지 은행예금 등 안정성이 높은 금융상품을 통해 운용한다. 자금이 부족할 경우 회사가 보유한 자체 자금으로 조달할 계획이다.

이성은 기자 lisheng124@etomato.com