[IB토마토 이조은 기자] 전력전송 솔루션 전문기업 위츠가 코스닥 시장 기업공개(IPO)를 위한 절차에 돌입했다. 위츠는 이번 IPO를 통해 최대 192억원을 시설 자금으로 모집해 베트남 하노이 공장에 제2공장을 증축하고 전장 모바일무선충전기를 생산하기 위한 신규 시설을 지을 계획이다. 이에 위츠는 글로벌 전력전송 솔루션 분야에서 경쟁력을 확대하겠다는 방침이다.

위츠가 CES 2024에서 전기차 무선충전 솔루션을 선보였다. (사진=켐트로닉스)

매출·수익성 성장세지만 재무 건전성 '주의'

13일 업계에 따르면 앞서 2019년 설립된 위츠는 모바일·웨어러블 기기·전기차 등 다방면에서 핵심 솔루션을 공급하고 있다. 위츠는

삼성전자(005930) 핵심 파트너로서 갤럭시 S 시리즈 등 각종 모바일과 웨어러블 기기에 무선 충전 솔루션을 제공하고 있다. 최근에는 케이블 연결 없이 주차 바닥 면에 설치된 무선 충전 송신 패드와 차량에 부착된 무선 충전 수신 패드를 통해 전기차 충전이 가능하게 하는 솔루션을 개발했다.

위츠는 안정적인 고객사를 확보하고 있어 매출과 수익성이 성장하고 있다. 매출액은 2021년 531억원에서 2022년 1012억원으로 2배 가까이 뛰었다가 지난해 995억원으로 소폭 감소했지만, 같은 기간 영업이익은 2021년 10억원에서 2022년 52억원으로 급증하고 지난해 103억원을 달성했다. 이에 영업이익률은 2021년 1.8%에서 2022년 5.2%, 지난해 10.3%로 지속 상승했다.

위츠가 이처럼 빠르게 성장한 것은 스마트폰 무선충전 시장에서 빠르게 점유율을 높였기 때문이다. 2021년도 시장 점유율 12%에 불과했던 위츠는 2022년 23%, 지난해 33%로 증가하며 업계 2위로 올라섰다. 특히 2022년과 2023년 갤럭시 S22, S23 울트라 모델을 수주한 것이 주요했다. 위츠는 웨어러블 무선충전 시장에서도 점유율이 확대되고 있다. 2021년 50%에서 지난해 88%로 업계 1위를 차지했다.

재무건전성은 부채비율과 차입금의존도가 다소 높아 주의할 필요가 있다. 부채비율은 2021년 175.5%에서 2022년 263.5%로 증가했다가 지난해 187.5%로 감소했다. 200%를 넘지 않아 산술적으로는 안정적인 수준이지만 업종 평균 부채비율은 71.6%과 비교하면 과대한 편이다. 차입금의존도도 높은 편이다. 차입금의존도는 2021년 35.1%에서 2022년 49.9%, 지난해 41.4%를 기록했는데 업종 평균은 20.1%에 불과하다.

한편, 위츠 최대주주는

켐트로닉스(089010)로 위츠 주식 69.92%를 보유하고 있다. 김보균 켐트로닉스 대표이사 회장의 장남 김응수 씨가 위츠 대표를 맡고 있다. 위츠는 이번 IPO를 통해 시설 증축에 투자할 자금을 모집하고, 국내외 거래처를 늘려 글로벌 경쟁력을 높여갈 전망이다.

(사진=금융감독원 전자공시시스템)

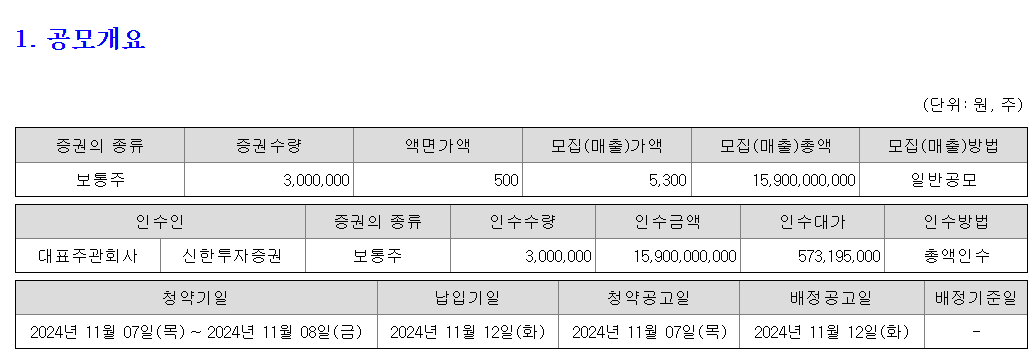

300만주 일반공모 진행에 최대 192억원 모집

위츠의 총 공모주식수는 300만주로 일반공모 방식으로 진행된다. 모집총액은 159억원이며 최대 192억원까지 증액 가능하다. 희망공모가액 밴드는 5300원에서 6400원으로 정해졌다. 상장 주관사는 신한투자증권을 선정했다. 시가총액은 658억원에서 794억원으로 추정된다.

기준주가와 비교기업의 최근 12개월을 당기순이익 등을 비교해 산출한 적용 PER(배)은 18.60배다. 주당 평가가액은 7509원, 평가액 대비 할인율은 29.41~14.76%다.

위츠는 이번 발행으로 얻게 될 순수입금 105억7317만원을 모두 시설자금으로 활용할 계획이다. 현재 운영하고 있는 베트남 하노이 공장 유휴면적 8100㎡(2450평)을 기반으로 2공장을 증축할 예정이다. 이에 공모자금 중에서 70억6600만원을 2공장 증축 비용에 투자할 방침이다. 아울러 지난해부터 추진한 전장사업에 대비해 전장 모바일무선충전기, 전장제어통신모듈, 전기차유선충전기 등을 생산하기 위한 표면실장기술(SMT) 설비를 확충하는데 35억3400만원을 투자할 계획이다.

위츠는 다음달 28일부터 11월1일까지 국내외 주요 기관 투자자 대상으로 수요예측을 진행한다. 같은달 7~8일에는 일반 투자자를 대상으로 청약을 진행할 계획이다.

김응태 위츠 대표는 “당사는 선제적인 기술 개발과 글로벌 파트너십을 통해 시장을 선도하고 있으며 이번 IPO로 국내외 유무선 전력전송 솔루션 분야에서 글로벌 최고 기업으로 도약할 발판을 마련하게 됐다”라며 "위츠의 성공적인 상장과 함께 글로벌 전력전송 솔루션 시장에서 새로운 이정표를 세우고, 상장 이후에도 혁신을 지속하며 전 세계 시장에서 경쟁력을 더욱 강화해 나갈 계획”이라고 말했다.

이조은 기자 joy8282@etomato.com