[IB토마토 최윤석 기자] 메리츠증권이 올 상반기 실적 회복에 성공했다. 지난해 부동산금융을 중심으로 한 기업금융(IB) 부문의 침체를 말끔히 씻어낸 결과로 부동산금융을 제외한 IB가 성장을 이끌었다. 하지만 그간 부동산금융 확대에 따른 건전성 지표 회복이 더뎌지고 있는 점은 메리츠증권이 풀어야 할 과제로 꼽힌다.

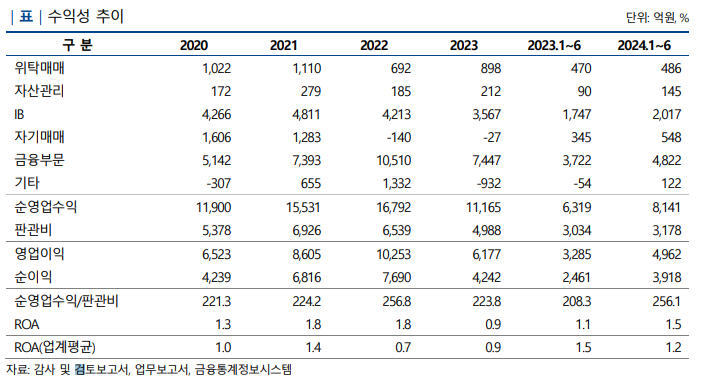

22일 NICE신용평가에 따르면 메리츠증권은 올 상반기 별도 기준 실적에서 당기순이익은 3918억원을 기록해 전년 동기 대비 59.2% 증가한 것으로 나타났다. 같은 기간 매출과 영업이익은 각각 8141억원, 4962억원으로 28.8%, 51.1% 증가했다.

(사진=NICE신용평가)

올 상반기 실적은 채무보증수수료를 중심으로 한 IB부문의 실적 개선을 비롯해 이자이익, 배당금수익과 같은 금융이익 증가, 주식운용을 중심으로 한 자기매매부문 실적 덕분이다. 메리츠증권은 올해 상반기 IB부문에서 전년 동기 대비 15.4% 증가한 2017억원, 금융부문과 자기매매 수익에선 각각 29.5%, 58.8% 오른 4822억원, 548억원의 영업수익을 기록했다. 이에 따라 총자산이익률(ROA)도 평년 수준인 1.5%를 회복했다.

앞서 메리츠증권은 2022년과 2023년에 걸친 고금리와 그로 인한 부동산 경기 불황 직격탄을 맞았다. 지난해 이자비용 증가, 국내외 부동산 위험노출액(익스포저) 관련 대손비용 등의 영향으로 당기순이익은 1년 전에 비해 44.9% 감소한 4242억원이다. 매출과 영업이익에서도 33.6%, 39.8% 줄어든 1조1165억원, 6177억원을, ROA 또한 평년 수준에 한참 못 미치는 0.9%를 기록한 바 있다.

(사진=메리츠증권)

시장의 기대치를 뛰어넘는 실적 회복에 한숨 돌린 메리츠증권이지만 건전성 지표의 지속적인 악화는 풀어야 할 과제다.

2024년 상반기 기준 메리츠증권의 전체 부동산 익스포저는 7조1000억원으로 자기자본 대비 121.5%에 달한다. 이중 상대적으로 위험도가 높은 해외 부동산 익스포저는 2조원이며, 40% 내외는 최근까지도 시장의 우려를 사고 있는 상업용 부동산인 것으로 드러났다.

이에 따라 메리츠증권 우발부채는 같은 기간 총 5조4031억원을 기록했다. 자기자본 대비 우발부채 비율은 91.9%로 40% 후반에서 50% 초반대에서 형성된 업계 평균을 훨씬 웃돌았다. 순요주의자산도 늘어 상반기 자기자본 대비 순요주의이하자산 비율은 14.0%로 크게 저하됐다.

윤재성 NICE신용평가 수석연구원은 "메리츠증권은 작년까지 부동산금융을 중심으로 한 IB부문 수익성이 다소 저하됐지만 올해 들어 회복세"라면서도 "후순위성 증권 발행 등으로 일부 건전성 지표 개선에도 불구하고 건전성 지표의 개선이 더딘 만큼 향후 리스크 요인에 대한 지속적인 관리가 필요하다"라고 말했다.

최윤석 기자 cys55@etomato.com