[IB토마토 이조은 기자]

TKG휴켐스(069260)(티케이지휴켐스)가 지난해 매출 감소에도 불구하고 수익성이 개선되면서 안정적인 재무구조를 이어갈 것으로 전망된다. 신규설비 증설로 현금창출력을 나타내는 잉여현금흐름(FCF)이 흑자 전환하고 차입금 규모 축소도 예상된다.

(사진=NICE 신용평가사)

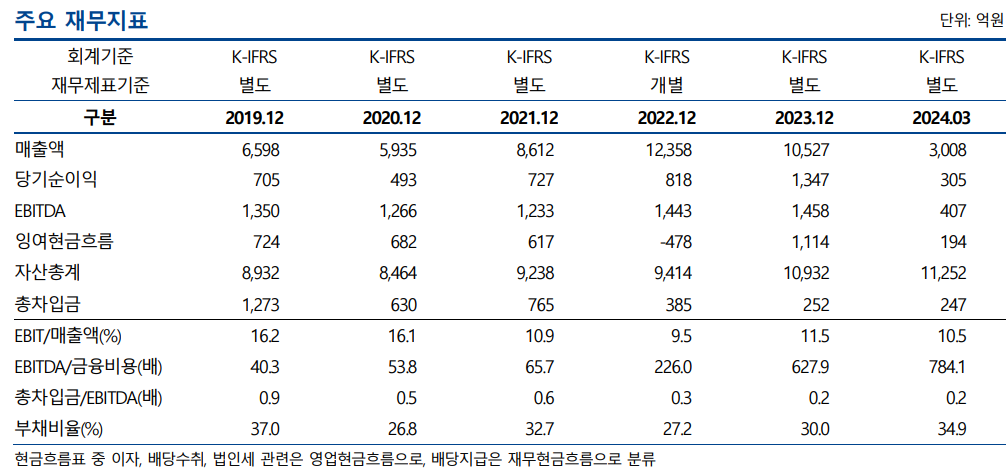

7일 금융감독원 전자공시시스템에 따르면 TKG휴켐스는 지난해 매출 1조527억원을 기록해 2022년 1조2358억원보다 14.82% 감소했다. 반면 영업이익은 2022년 1171억원에서 지난해 1212억원으로 3.50% 증가했다. 이에 따라 같은 기간 수익성을 나타내는 영업이익률도 9.48%에서 11.52%로 상승했다.

TKG휴켐스는 2022년 9월

남해화학(025860)에서 화학사업 부문 분할로 설립된 기업이다. 2006년 7월에는 티케이지태광(구 태광실업) 계열사로 편입됐다. 올해 1분기 기준으로 티케이지태광(39.95%)을 비롯한 특수관계인이 지분 43.4%를 보유하고 있다.

주요 제품은 화약 연료인 질산과 초안을 비롯해 폴리우레탄 중간소재 디니트로톨루엔(DNT)·모노니트로벤젠(MNB) 등을 생산하고 있다. 질산 제조공정에서 생기는 온실가스를 감축해 배출권 사업도 운영 중이다. 주요 거래처는

한화솔루션(009830), OCK, 금호미쓰이화학, 바스프코리아 등이 있다. 대부분 장기공급계약을 맺고 있어 수요 기반은 안정적인 편이다.

최근 질산과 초안의 경우 원재료인 암모니아 가격이 하락세에 접어들면서 수익성이 개선되고 있다. 이후 원재료 가격 등락에 따라 DNT와 MNB도 수익성이 높아질 것으로 관측된다. 올해 안에 MNB와 질산 신규설비 가동도 예정돼 있어 수익성은 더 늘어날 전망이다.

무엇보다 지난해 신규 공장 증설로 인한 자본적투자(CAPEX)가 마무리되면서 현금흐름을 비롯한 재무건전성이 나아질 것으로 보인다. 잉여현금흐름(FCF)은 2022년까지만 해도 -478억원으로 적자를 기록했지만 지난해 1114억원으로 흑자 전환했다. FCF 흑자 기조는 올해도 이어갈 전망이다. 2022년 CAPEX는 지난해 1분기 625억원에서 올해 1분기 304억원으로 반절 넘게 축소됐다.

현금창출력이 회복되면서 차입금 규모도 줄고 있다. 총차입금은 2021년 765억원에서 2022년 385억원, 지난해 252억원으로 감소했다. 올해 1분기엔 247억원까지 축소됐다. 이에 따라 차입금의존도는 2021년 8.3%에서 지난해 2.3%, 올 1분기 2.2%로 줄었다. 부채비율도 안정적인 수준이다. 2021년 32.7%에서 지난해 30.0%로 감소했다가 올해 1분기 다시 34.9%로 소폭 증가했지만 100%를 넘지 않아 우수한 편이다.

아울러 유동성 대응 능력도 높을 것으로 평가된다. 현금성자산이 2022년 2593억원에서 지난해 2701억원으로 늘더니 올해 1분기 2910억원으로 증가했다. 1년 내로 갚아야 하는 단기성차입금은 62억원에 불과해 총차입금 247억원에서 25.2%를 차지했다.

신호용 나이스신용평가 책임연구원은 “총차입금 규모를 상회하는 보유 현금성자산과 미사용여신한도, 추가 담보여력 등을 감안할 때 단기성차입금의 차환 등 안정적인 대응이 가능할 것”라며 “단기유동성 위험은 매우 낮은 수준으로 판단된다”라고 말했다.

이조은 기자 joy8282@etomato.com