[IB토마토 최윤석 기자] 우리투자증권이 출범 이후 사업구상을 처음 공개했다. 우리금융그룹 계열사가 출자하는 공동 펀드를 통해 기업공개(IPO)부터 채권발행(DCM), 기업인수금융(M&A) 등 전방위적인 사업 확대를 목표로 하는 청사진이다. 하지만 구체적인 실행 계획이 부족하고, 계획 차원이라 단기간 내 성장은 어려울 것이라는 평가가 나온다.

우리투자증권, 사업계획 첫 공개

“2조원 규모 계열사 공동펀드를 조성해 우량 프로젝트파이낸싱(PF) 투자부터 IPO를 비롯한 주식자본시장(ECM), 더 나아가 대기업 회사채 발행과 같은 채권발행 사업과 대체투자까지 사업 영역을 확대하겠다.”

5일 오전 서울 여의도 TP타워에서 우리투자증권 출범 기념 기자간담회가 열렸다. (사진=IB토마토)

5일 우리투자증권은 서울 TP타워에서 출범 기자간담회를 열고 중장기 사업계획을 발표했다. 이날 간담회에는 남기천 대표를 비롯해 양완규 투자금융(IB) 부문 부사장, 박기웅 S&T부문 부사장, 심기우 리테일 부문 부사장 등이 참석했다.

앞서 우리금융그룹은 한국포스증권과 우리종합금융이 합병한 우리투자증권은 지난 1일 공식 출범시켰다. 출범일 기준 자기자본 1조10000억원 규모로 업계 18위 수준이다.

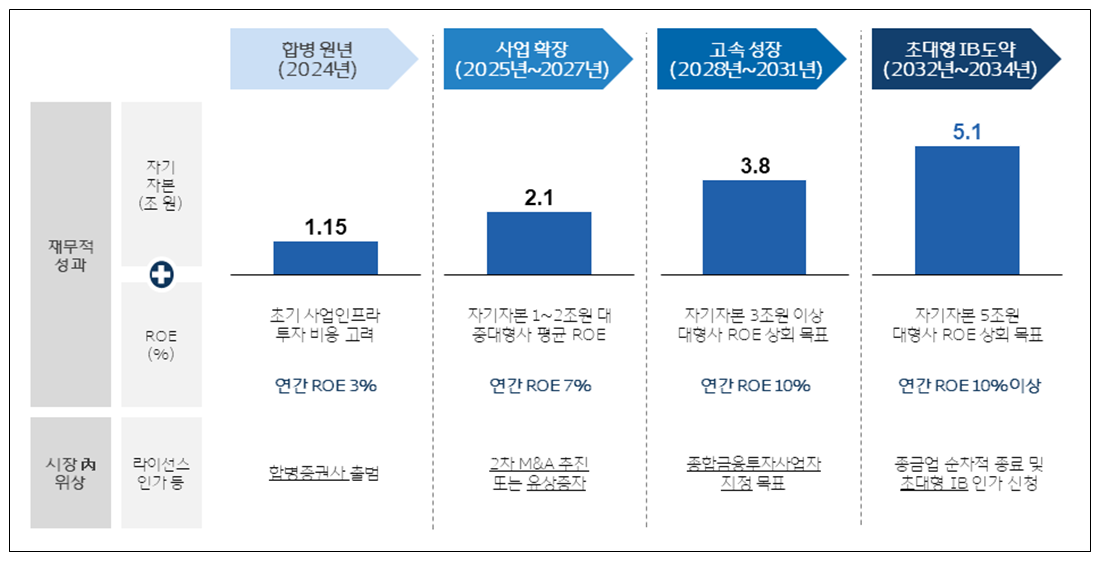

우리투자증권은 우리금융그룹과의 협업을 강조하며 10년 내 자기자본 5조원 달성을 목표로 하는 로드맵을 제시했다. 핵심은 2조원 규모의 그룹계열사 공동펀드 조성이다. 2조원 규모 펀드를 활용해 2025년부터 2027년까지 자기자본이익률(ROE) 7%를 달성하는 게 1차 목표다. 2차 기업인수합병(M&A) 또는 유상증자를 통해 규모를 키우고 2028년부터 2031년까지 ROE 10%, 종합금융투자사 지정까지 이룬다는 구상이다.

남기천 우리투자증권 대표는 “기업규모 확대 방법에는 이익 축적을 통한 자본확대와 M&A 등 두 가지가 있다”라며 "현재 우리투자증권은 추진 사업영업에서의 빠른 이익실현과 우리금융 계열사와 시너지를 통한 추가적인 M&A 등을 활용해 후발 증권사의 한계를 빠르게 극복하겠다"라고 말했다.

구체적 계획 없고 실효성 부족 '지적'

문제는 장밋빛 미래와 달리 실현 가능성은 적다는 것이다.

우리투자증권은 이날 IB부문의 경우 그룹 차원에서 발굴한 중소·중견 기업의 프리IPO나 자본투자를 시작으로 IPO와 인수금융 주선 등으로 사업 확대를 하겠다는 계획을 내놨다. 하지만 이 같은 사업은 기업의 성장과 함께 지속적인 투자를 동반하기에 단기간 내 수익실현이 불가하다. 이를 통해 우리투자증권이 밝힌 5년에서 10년 내 수익성 개선은 무리가 있다.

(사진=우리투자증권)

양완규 IB부문 부사장은 이에 대해 “IPO는 기업발굴에서 상장까지 수년의 시간이 걸리는 것이 사실”이라며 “하지만 기업의 자금 조달을 비롯한 전반적인 솔루션 제공을 통해 영업기회를 찾아갈 것”이라고 말했다.

S&T와 리테일부문도 마찬가지다. 사업계획 상당부문이 사실상 우리금융그룹 지원이 기반이다. 게다가 구체적인 상품과 주력 서비스는 밝히지 않았다. 올 연말 출시 예정인 우리은행 'New WON뱅킹'과 증권 MTS 정도만 공개했다.

열위한 사업 기반…실현에는 '한계'

애당초 우리금융그룹의 증권업 진출 목적은 비은행 수익 강화에 있었다. 이에 지난해 증권업계에선 우리금융그룹의 증권사 인수가 지속적인 화두로 떠올랐고 포스증권 인수 후에도 추가적인 인수가 있을 것이란 전망이 나오기도 했다.

임종룡 우리금융그룹 회장(첫번째 줄 왼쪽에서 일곱번째), 남기천 우리투자증권 대표(첫번째 줄 왼쪽에서 여덟번째), 조병규 우리은행장(첫번째 줄 왼쪽에서 여섯번째)을 비롯한 우리금융그룹 임원들이 기념 사진을 촬영하고 있다. (사진=우리투자증권)

하지만 이날 우리투자증권이 밝힌 사업계획을 살펴보면 역량 확보와 시장 지위 개선에는 다소 시간이 걸릴 전망이다. 사업을 확대하려면 우리금융그룹 지원 이외 단기 수익이 관건이지만 지난해 증권업계 평균 수익성을 따져보면 현실과 괴리가 있다.

반면 자기자본 규모가 우리투자증권과 비슷한 규모의 중소형사의 경우 대부분 손실을 기록했다. SK증권 -8.58%, 상상인증권 -5.87%, 하이투자증권 -1.92% 등이다. 수익을 낸 LS증권과 신영증권의 경우에서도 ROE는 각각 7.0%, 7.1% 수준이다. 우리투자증권의 전신인 한국포스증권의 ROE는 -11.85%다.

우리금융그룹의 지원도 한계가 엿보인다. 지난 1분기 연결기준 사업보고서에 따르면 KB증권 자산규모는 약 62조9521억원, 신한투자증권과 하나증권도 각각 53조9040억원과 49조4003억원이다. 우리금융지주가 지난 1분기 기준으로 보유한 현금성 자산 18조6845억원을 모두 우리투자증권에 쏟아붓는다고 해도 경쟁사의 자본규모에 미치지 못한다. 그룹 차원에서 2조원대 펀드를 가동해도 마찬가지다.

금융투자업계 관계자는 <IB토마토>에 “현재 상황에서 우리금융그룹은 증권사뿐만 아니라 보험사 인수도 염두에 두고 있다는 말이 있어 자금 지원은 분명 한동안 한계를 가질 것”이라며 “지금 사업기반과 업황에서 ROE 7%는 현실성이 없다”라고 말했다.

최윤석 기자 cys55@etomato.com