[IB토마토 황양택 기자] 신한캐피탈이 기업금융과 투자금융 중심으로 안정적인 사업기반을 보유하고 있다. 수익성도 우수하다. 다만 자산건전성은 부동산금융 탓에 저하돼 부담이다. 특히 부동산금융 구조가 질적으로 미흡, 추가 저하 위험성도 제기된다.

2일 신용평가 업계에 따르면 신한캐피탈은 지난 1분기 기준 영업자산이 12조5773억원으로 기업금융이 7조8172억원, 투자금융이 4조6978억원이다. 이외 소비자금융 505억원과 일반리스 101억원이 있다.

기업금융과 투자금융은 규모를 지속적으로 키우고 있지만 소비자금융과 일반리스는 줄여왔다. 소비자금융은 자동차금융과 신용대출, 개인사업자대출 등인데 앞서 지난 2020년 10월 관련 영업자산을 대부분 신한카드로 이전한 결과다.

(사진=신한금융)

기업금융은 일반기업대출이 5조9009억원, 부동산 프로젝트파이낸싱(PF)이 1조9036억원이다. 일반기업대출에 포함된 브릿지론 성격의 부동산담보대출 8000억원까지 포함하면 기업금융 내 부동산 관련 대출은 영업자산 내 비중이 34.6%로 상승한다.

부동산 부문을 제외한 기업일반대출은 인수금융, 대부업 대출, 중소기업에 대한 운영자금대출, 사모사채 등으로 구성된다. 과거 선박금융 관련 여신이 다수 포함돼 있었으나 해운 경기가 침체되면서 차주의 상환 능력이 악화, 위험노출액(익스포저) 관리 차원에서 부실자산 상각 등으로 신규 취급을 중단했다. 현재는 해당 잔액이 크게 감소한 상태다.

투자금융은 유가증권 3조993억원, 신기술금융자산 1조5986억원으로 확인된다. 투자영업은 블라인드 펀드나 프로젝트 펀드 등 간접투자 비중이 91% 정도로 높다. 간접투자 내 프로젝트 펀드 비중은 68%이며 주요 투자대상 자산은 일반기업에 대한 보통주, 전환사채(CB), 대출채권 등이다

신한캐피탈은 최근 3년 평균 2.5% 수준의 우수한 총자산순이익률(ROA)을 보이고 있다. 지난 3년간 당기순이익은 2021년 2721억원, 2022년 2927억원, 2023년 2979억원이다. 고금리로 조달비용이 증가했음에도 운용금리 내 이자비용 부담을 전가하며 양호한 이자마진을 유지했다. 특히 리테일 자산이 부자한 영업자산 구성 특성에 따라 상대적으로 판관비 부담을 낮게 가져가고 있다.

(사진=한국신용평가)

다만 건전성은 부동산금융 중심으로 저하되는 추세다. 지난 1분기 기준 연체율과 고정이하여신비율은 2.2%, 2.0%로 지난해 말 대비 각각 0.4%p, 0.3%p 상승했다. 대손충당금 적립액이 2279억원으로 고정이하여신 대비 적립률이 149.5%다. 부실채권 상각과 매각액이 559억원으로 많다는 점은 건전성 관리 측면에서는 긍정적 요소다.

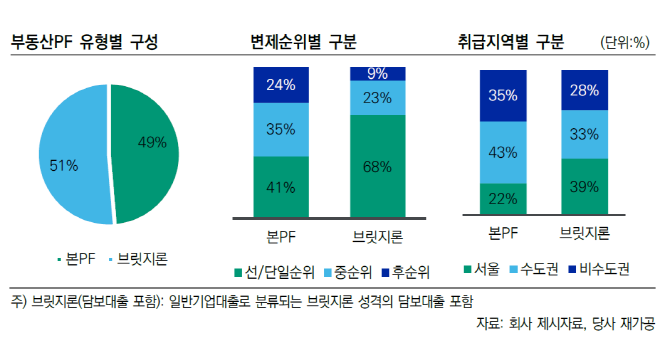

부동산금융 자산의 질적 구성을 고려하면 추가적인 건전성 저하 부담이 있다는 분석이 나온다. 수도권 비중 68%, 주거 비중 51%는 양호한 수준이나 브릿지론 비중이 51%로 높고 중후순위 대출 비중도 59%에 달해서다.

노효선 한국신용평가 수석연구원은 “부동산금융 자산이 2.7조원으로 양적 리스크가 다소 높은 편”이라며 “적극적인 부실자산 정리는 건전성 관리 측면에서 긍정적이나, 고정 이하로 분류되는 사업장이 더욱 증가하고 있어 건전성 저하 위험이 현실화되고 있다”라고 평가했다.

황양택 기자 hyt@etomato.com