[IB토마토 이성은 기자]

종근당홀딩스(001630)가 3년만의 공모채 수요예측 흥행에 성공했다. 발행목표 금액의 8배 가까이 신청되면서다. 안정적인 재무건전성을 바탕으로 한 높은 신용등급이 주효했다. 종근당홀딩스는 자금을 조달해 채무 상환자금으로 활용할 예정이나 증액 발행은 하지 않기로 했다.

사진=종근당

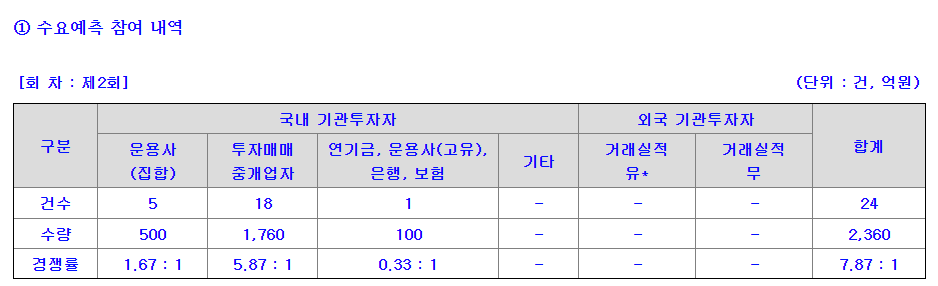

26일 금융감독원 전자공시시스템에 따르면 종근당홀딩스가 제2회 무보증사채 수요예측에서 높은 경쟁률을 기록했다. 발행 규모는 증액 없이 300억원이다.

2년 만기인 제2회 무보증사채 수요예측에는 300억원 모집에 총 2360억원이 몰려 총 7.87:1의 경쟁률을 기록했다. 국내 기관투자자만이 참여한 이번 수요예측에서는 투자매매중개업자가 1760억원, 운용사가 500억원, 연기금 및 은행 등이 100억원을 신청했다. 각 기관투자자 경쟁률은 5.87:1, 1.67:1, 0.33:1이다.

사진=금융감독원 전자공시시스템

이번 무보증사채 이율은 민간채권평가회사 4사가 제시한 종근당홀딩스의 각 회차 만기 개별 민평 수익률 산술평균에 0.13%p 감산한 이자율로 결정된다.

종근당홀딩스가 수요예측에서 8배에 가까운 경쟁률을 보인 배경에는 높은 신용등급이 있다.

한국기업평가(034950)와 나이스신용평가는 종근당홀딩스의 신용평가를 A+(안정적)로 평가했다. 우수한 신용등급은 재무안정성에서 나온다.

종근당홀딩스는

종근당(185750),

경보제약(214390) 종근당건강 등을 사업자회사로 보유하고 있다. 이 중 종근당이 지난해 기술수출 계약으로 인한 영업실적 증가 등으로 수익성을 개선하자 차입금 의존도도 하락했다. 1분기 종근당홀딩스의 총차입금은 6756억원으로 전년 동기 6921억원 대비 감소했다. 1분기 계열 통합 기준 부채비율은 90.9%, 차입금의존도는 26.2%다.

특히 매출액은 연결기준 1분기 6115억원으로 전년 동기 5798억원을 넘어섰으며, 총자산도 증가세를 보이고 있다. 올해 전망도 양호하다. 종근당이 올해 영업실적을 유지할 것으로 보이는 가운데 종근당건강은 외형 성장이 예상되며, 종근당바이오도 영업흑자 전환이 점쳐지기 때문이다. 배당금 수익의 추이도 양호하다. 1분기 배당금 수익은 70억원으로, 지난해 동기 대비 40% 증가했다.

당초 계획했던 300억원에서 증액발행은 하지 않기로 한 종근당홀딩스는 계획대로 채무상환 자금 상환에 전액 투입한다. 지난 2021년 7월 발행금리 2.1%로 발행했던 제1회 무보증사채 500억원을 갚는다는 계획이다.

이번 사채 발행으로 조달되는 자금은 실제 자금 사용일까지 은행예금 등 안정성이 높은 금융상품을 통해 운용할 예정이며, 부족자금은 자체 자금으로 조달한다. 종근당홀딩스의 제2회 무보증사채는 7월2일 상장될 예정이다.

이성은 기자 lisheng124@etomato.com