[IB토마토 황양택 기자] 메리츠캐피탈이 신종자본증권을 발행해 자기자본을 확충한다. 메리츠캐피탈은 최근

메리츠증권(008560)의 유상증자 2000억원 지원 등 자본 확충에 적극 나서고 있다. 이번에 신종자본까지 발행하면서 속도를 내는 모습이다. 부실채권 위험성이 커진 것에 대해 대응하는 차원으로 분석된다.

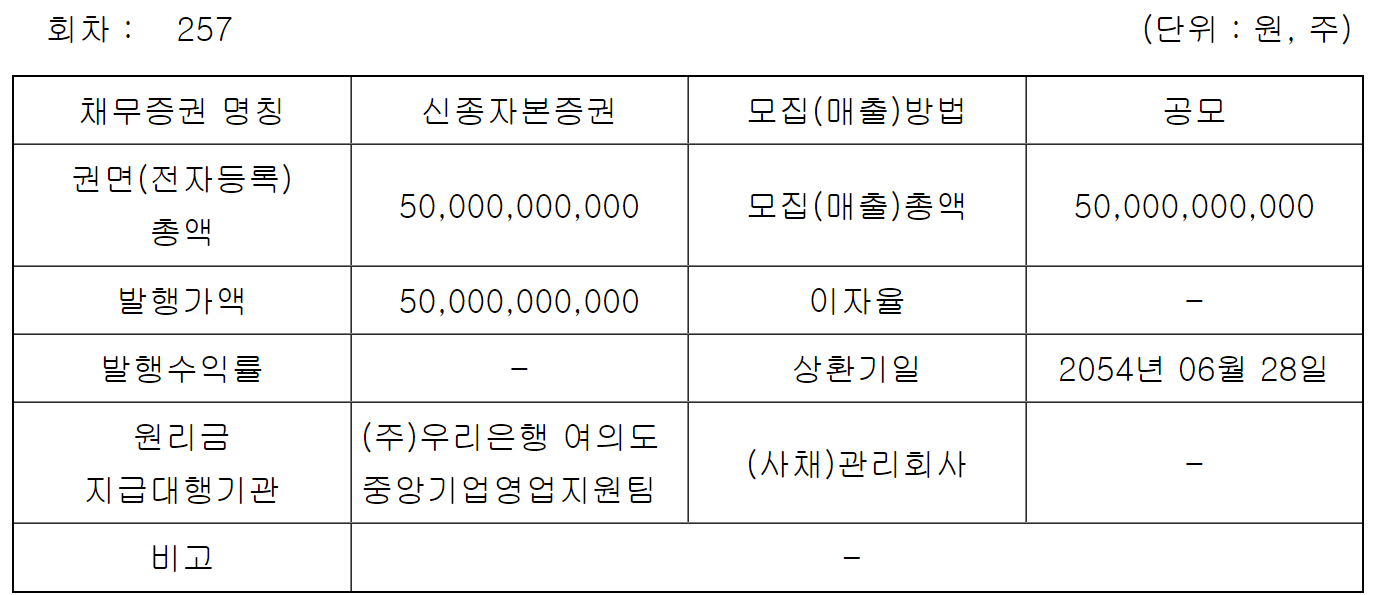

19일 금융감독원 전자공시시스템에 따르면 메리츠캐피탈은 500억원 규모의 신종자본증권을 공모 발행한다. 청약기일은 오는 28일이며 사채의 상장예정일은 7월1일이다. 대표 인수인은 신한투자증권이다.

(사진=증권신고서)

수요예측은 20일이다. 공모희망금리는 6.3%에서 6.8% 수준에서 결정됐다. 채권형 신종자본증권은 일반 선순위 채권과 달리 민간채권평가사에서 별도의 평가금리를 제시하지 않고 있다. 이에 따라 이번 희망금리는 같은 업계 동일등급 회사채 최근 발행금리를 활용해 산정했다.

메리츠캐피탈의 회사채 신용등급인 ‘A-’ 등급과 가장 유사한 곳의 최근 발행 양상으로는 롯데카드(신용등급 A0 등급)가 있다. 롯데카드는 지난달 14일 1780억원 규모의 신종자본증권을 발행했으며 공모희망금리가 5.5%~6.1%였다. 최종 발행금리는 5.99%다.

이외에는

JB금융지주(175330)(신용등급 A+ 등급)가 지난 4월29일 발행한 신종자본증권 1000억원이 있다. 이는 공모희망금리 4.4%~5.4%에 최종 금리 5.2%로 확인된다.

신한투자증권은 인수인 의견을 통해 “메리츠캐피탈의 재무구조는 유상증자를 통해 적정한 수준의 자본적정성을 유지하고 있다”라면서 “금융지주 계열사로서 안정적인 자금조달이 가능할 것으로 판단한다”라고 했다.

신종자본증권은 만기 30년의 영구채 성격으로 발행 금액만큼 자기자본이 확충된다. 사채의 중도상환(콜옵션)은 5년으로 통상적으로 중도상환 만기가 되면 차환하거나 상환한다.

메리츠캐피탈의 자본총계는 올 1분기 1조3648억원으로 지난해 말 1조4512억원 대비 864억원 줄어들었다. 같은 기간 자산총계는 8조6025억원에서 8조5636억원으로 축소되면서 단순 레버리지배율은 5.9배에서 6.3배로 개선된 모습이다.

다만 부동산 관련 대출에서 부실채권을 지속적으로 관리해야 하는 만큼 자본완충력 확보가 필요한 상황이다. 올해 1분기 메리츠캐피탈의 고정이하여신은 4512억원으로 지난해 말 2829억원에서 크게 불어났다. 고정이하여신비율은 4.4%에서 6.9%까지 상승했다.

대손충당금 적립액은 1477억원으로 늘었지만 고정이하여신이 더 빠르게 증가하면서 충당금적립률은 32.7%로 낮은 상태다. 부실채권의 상매각도 지난해 405억원 규모이며 올해 1분기에도 51억원을 인식했다.

한편 메리츠캐피탈은 이번에 조달한 자금을 운영자금으로 활용한다. 대출과 할부, 리스에 대한 운영자금으로 이달 중 사용할 계획이다.

황양택 기자 hyt@etomato.com