[IB토마토 황양택 기자] JB우리캐피탈이 지난해 우수한 성적표를 받아들었다. 고금리 여건에서도 수익성이 개선됐고 총자산도 늘었다. 대손비용이 커졌지만 운용금리 스프레드가 나아지면서 안정적인 이자마진을 거뒀다. 하지만 영업자산 내 부동산금융 비중이 커진 점은 주의해야 할 것으로 보인다.

25일 신용평가 업계에 따르면 JB우리캐피탈은 지난해 당기순이익 1910억원을 기록했다. 전년 1776억원 대비 7.5%(134억원) 증가했다. 영업이익은 2513억원이며 충당금 적립 전 영업이익은 3523억원으로 수익성도 개선됐다. 총자산순이익률(ROA)은 2.3%로 전년에 비해 소폭 올랐다.

(사진=JB금융그룹)

대손비용이 797억원에서 1010억원으로 늘어났지만 이자마진이 3369억원에서 3727억원으로 증가하면서 방어했다. 렌탈수지와 수수료수익, 배당금수익, 유가증권 관련 수지 등으로 구성되는 기타수지도 지난해 899억원을 기록하면서 이익 성장을 도왔다.

시장금리가 고금리 상황이지만 안정화되면서 운용금리도 긍정적이다. 지난해 평균 조달금리는 3.3%로 전년 대비 1.0%p 상승했지만 평균 운용금리는 8.4%로 1.1%p 올랐다.

JB우리캐피탈은 수익성 개선뿐만 아니라 외형도 성장했다. 지난해 총자산은 9조2060억원으로 전년도 7조9310억원보다 16.1%(1조2750억원) 증가했다. 영업자산은 7조4070억원에서 7조9899억원으로 커졌다. 자기자본은 1조2650억원이다.

영업자산에서는 리스자산이 1조5271억원에서 1조1605억원으로 줄어든 반면, 할부금융이 6244억원에서 9952억원으로 증가했다. 대출채권은 5조5956억원에서 6조1322억원으로 늘었다. 영업 부문별로 신차금융이 감소하는 대신 중고차금융이 확대됐다. 기업금융도 증가했는데 부동산 프로젝트파이낸싱(PF)이 1조1507억원으로 증가한 영향이다.

비영업자산 부문에서는 현금성자산과 함께 유가증권 투자 규모가 확대됐다. 현금성자산은 947억원에서 3172억원으로 크게 증가했고, 유가증권은 2806억원에서 6010억원으로 규모를 키웠다. 유가증권은 대부분 관계회사투자지분이다.

홍승기

한국기업평가(034950) 연구원은 “기업금융이 증가하며 영업자산 성장세를 견인했고, 리테일금융 비중이 높아 신용집중 위험이 낮은 수준”이라면서도 “자산 포트폴리오 리스크는 다소 낮지만 변화에 대한 모니터링이 필요하다”라고 평가했다.

(사진=한국기업평가)

하지만 PF대출이 늘었단 점에서 건전성 검토가 강조된다. 본PF 9817억원에 브릿지론 1690억원 구성인데 중후순위 비중이 51.0% 수준으로 높은 편이다. 브릿지론으로 한정할 경우 해당 비중은 65.7%까지 올라간다.

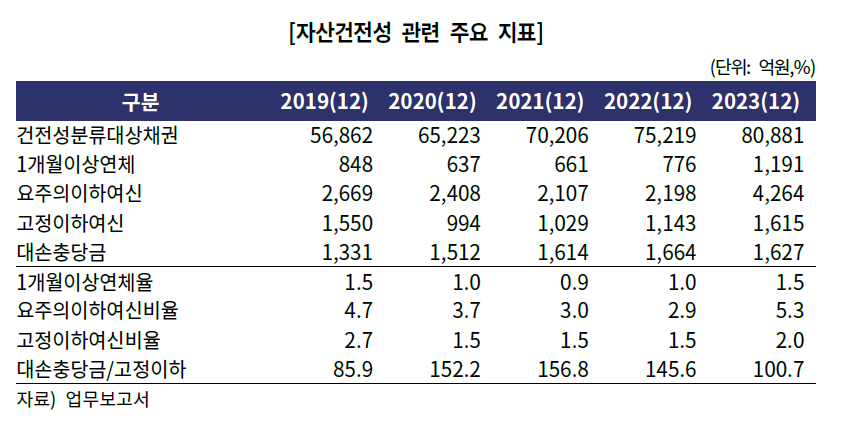

자산건전성 지표는 지난해 기준 1개월 이상 연체율 1.5%에 고정이하여신비율 2.0%로 안정적인 수준에서 관리 중이다. 다만 고정이하여신이 1615억원으로 커진 반면 대손충당금은 전년도 수준에 머물러 있다. 이에 따라 고정이하여신 대비 커버리지비율이 145.6%에서 100.7%로 떨어진 상태다.

김예은 한국신용평가 연구원은 “부동산PF 모범규준 강화에 따라 분양률 미진, 착공지연 등으로 요주의이하로 분류되는 사업장이 증가하면서 건전성 지표가 하락세”라며 “부동산 경기가 비우호적이라 건전성 저하가 예상되면서 대손부담 증가 가능성도 내재돼있다”라고 평가했다.

황양택 기자 hyt@etomato.com