[IB토마토 정준우 기자] 핸드백 ODM(생산자 개발방식)·의류 OEM(주문자 상표 부착 생산)을 주력으로 삼는

제이에스코퍼레이션(194370)의 재무부담이 커지고 있다. 호텔 사업 진출에 따른 자본적 지출(CAPEX) 증가가 원인이다. 제이에스코퍼레이션은 장기 납품 계약에 기반한 안정적인 현금창출력과 보유 현금성 자산을 바탕으로 재무부담을 통제할 것으로 보인다.

제이에스코퍼레이션 고객사 GUESS (사진=제이에스코퍼레이션)

22일 나이스신용평가에 따르면 제이에스코퍼레이션의 부채비율은 2022년 108.9%에서 지난해 말 160.5%로 증가했다. 지난해 제이에스코퍼레이션이 서울 남산에 위치한 하얏트호텔 인수를 추진하면서 부채비율 급증으로 이어졌다. 제이에스코퍼레이션은 하얏트호텔 운영사인 서울미라마 유한회사를 인수하기 위해 SPC(특수목적법인) 제이에스747 주식회사에 대여금 1000억원을 지급했고, 블루코브 제1호 일반사모투자신탁에 800억원을 출자했다. 아울러 제이에스코퍼레이션은 서울미라마 인수 관련 잔금 1800억원을 지급할 예정이다.

(사진=나이스신용평가)

호텔 사업 진출을 위한 투자액이 증가하면서 제이에스코퍼레이션의 총차입금은 2022년 1698억원에서 지난해 말 3466억원으로 104% 증가했다. 차입금 급증에 따라 순차입금도 같은 기간 1077억원에서 2019억원으로 87.5% 증가했다.

제이에스코퍼레이션은 호텔 사업 진출에 따른 자금 소요를 본업인 핸드백·의류 제조 사업으로 보충할 것으로 보인다. 제이에스코퍼레이션은 게스(GUESS), 태피스트리(TAPESTRY, 이전 명칭 코치), 갭(GAP), 월마트 등 대형 고객사들과 장기간 계약을 유지하고 있다. 최근 주요 고객사들의 재고 문제로 신규 수주가 줄어든 까닭에 지난해 매출이 줄어든 것으로 파악된다.

(사진=나이스신용평가)

2022년 말 기준 제이에스코퍼레이션의 매출액은 9751억원에서 지난해 8628억원으로 줄어들었다. 다만, 환율 상승 및 영업이익률 개선으로 영업이익은 815억원에서 840억원으로 증가했다. 제이에스코퍼레이션은 공임이 상대적으로 높은 중국에서 보다 저렴한 동남아시아로 생산기지를 이전해 영업이익률을 2022년 8.4%에서 지난해 9.7%로 개선했다.

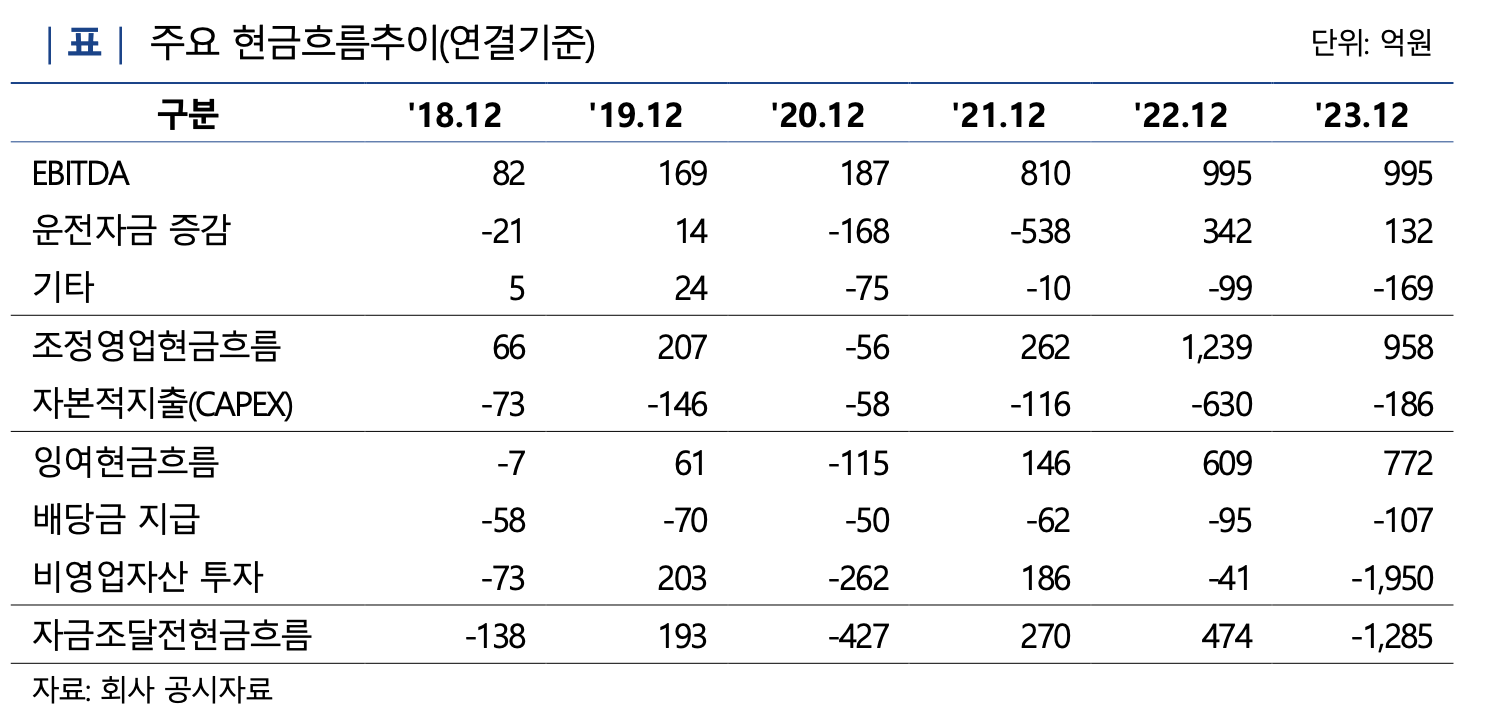

이에 따른 지난 3년간 제이에스코퍼레이션의 연간 평균 EBITDA(상각 전 영업이익)는 900억원대를 유지하고 있다. 다만, 최근 주요 고객사들의 재고자산이 줄어드는 등 향후 수주 확대 여지가 나타날 것으로 예상된다.

차입 부담이 늘어나고 있지만 제이에스코퍼레이션의 지난해 말 기준 현금 및 현금성자산은 1447억원으로, 물품 매각 대금으로 값을 치르는 유산스(USANCE) 대출과 리스부채를 제외한 단기성차입금(900억원 수준)보다 크다. 아울러 제이에스코퍼레이션은 미사용 여신한도 1200억원과 담보 가능 유형자산 추정치 560억원을 보유하고 있어 단기 유동성 대응이 가능할 것으로 예상된다.

백주영 나이스신용평가 선임연구원은 “동남아 생산 공장의 원가경쟁력과 적정 생산가동률 확보에 따른 우수한 영업수익성을 바탕으로 창출되는 잉여현금 및 보유 자산을 고려한다면 단기유동성 위험은 낮은 수준”이라 분석했다.

정준우 기자 jwjung@etomato.com