[IB토마토 손강훈 기자]

E1(017940)의 공모 회사채 수요예측이 흥행했다. 모집물량의 4배가 넘는 자금이 몰렸으며 민간채권평가회사가 제시한 평균금리보다 낮은 이자율로 회사채 발행을 결정되면서 이자부담도 줄였다. 최근 우량채와 비우량채의 양극화가 심화된 가운데 많은 투자 수요를 확보, 우수한 사업 안정성 등을 인정받았다는 평가다.

14일 금융감독원 전자공시시스템에 따르면 E1의 38-1회 무보증사채 이자율은 4.482%, 38-2회 무보증사채 이자율은 4.563%로 민간채권평가회사가 제시한 평균금리에서 각각 0.02%p, 0.08%p 하락했다.

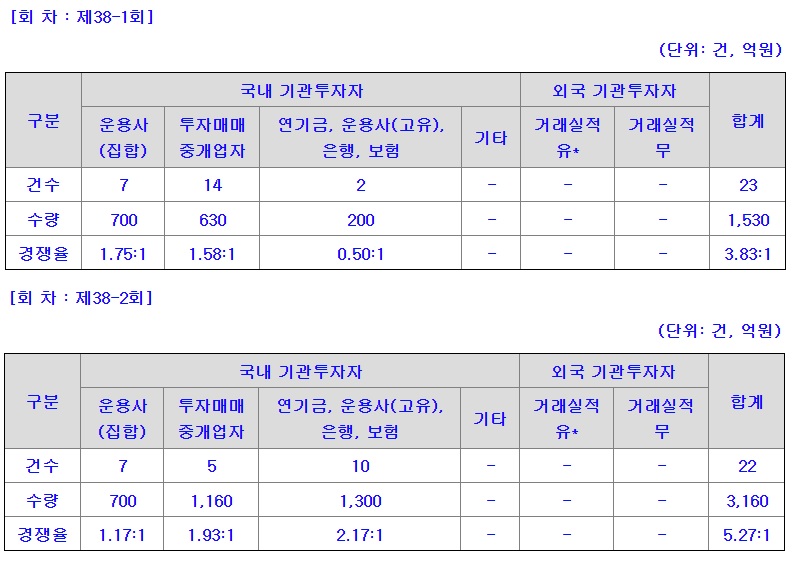

E1 수여예측 참여 내역. (사진=E1 증권신고서)

이는 수요예측의 흥행 결과다. 400억원을 모집하는 38-1회 회사채에는 1530억원의 수요가, 600억원을 모집하는 38-2회 회사채에는 3160억원의 자금이 몰렸다. 이에 E1은 38-2회 회사채 발행액을 1200억원으로 늘리며 총 1600억원까지 증액 발행을 결정했다.

증액에 성공함에 따라 당초 오는 6월 만기가 돌아오는 1200억원 규모의 회사채 상환과 함께 액화석유가스(LPG) 도입 관련 대금 결제 등 운영자금에 남은 400억원을 활용하기로 했다. 발행 이자율은 낮추면서 기존 차입 상환 자금과 운영자금을 확보하게 됐다.

회사채 발행 시장이 우량채와 비우량채로 양극화되고 있는 상황에서 A등급 회사채임에도 주력사업인 LPG 시장에서의 우수한 시장 지위와 최근 LPG 국제 가격 상승 등으로 매출 성장이 일어나고 있는 점 등 양호한 업종 상황이 투자자에게 긍정적인 평가를 받은 것으로 보인다.

실제 신용평가사들은 E1 신용등급을 A+를 매기면서 과점적인 국내 LPG 시장 구조에서 우수한 사업기반을 구축하고 있으며 LPG를 수입해 판매함에도 과점적 시장지위를 바탕으로 도입 단가·환율 변동 등을 판매가격에 반영, 안정적인 세전이익을 시현하고 있다고 분석하기도 했다.

이와 관련 김창수 NICE신용평가 책임연구원은 “LPG가격 흐름 등에 따른 운전자금 변동이 나타나고 있으나 자체 창출자금을 통해 제반 자금소요에 안정적으로 대응, 재무부담에 대해 관리해나갈 것으로 전망한다”라고 설명했다.

같은 날 수요예측을 진행한 A급 신용등급의 쌍용씨앤이(

쌍용C&E(003410))는 완판에 실패하는 등 회사채 발행 시장에서 업종별 양극화도 심화되고 있음을 보여주고 있다.

특히 2분기 들어 경기침체 우려에 따른 금리 인하 압력이 높아지면서 조금이라도 높은 이자율을 제공하는 크레딧채권에 수요가 생기고 있어 기업들의 회사채 발행이 다시 늘어날 것으로 예상되는 상황에서 투자자들의 업종별 옥석가리기는 더욱 강화될 것이란 전망이다.

이경록

신영증권(001720) 크레딧전략 연구원은 “국내외 금리의 상방 변동성이 낮아진 점은 우호적이나 경기침체 우려가 짙어지고 부동산금융과 연관된 크레딧 불안요인이 잔존하고 있다”라고 설명했다.

손강훈 기자 riverhoon@etomato.com