[IB토마토 황양택 기자] IBK캐피탈이 영업자산 구조가 기업금융 중심으로 구성된 탓에 포트폴리오 위험성이 높다는 평가가 나온다. 특히 여신 구성 다수가 100억원 이상의 거액여신으로 이뤄졌다는 점이 부담 요인으로 꼽힌다. 투자금융 자산 역시 거액투자 비중에 따른 부담이 있는 것으로 분석된다.

19일 신용평가 업계에 따르면 IBK캐피탈은 지난 9월 말 기준 영업자산 총계에서 기업금융이 차지하는 비중이 78.1%다. 지난해 말 대비 2.4%p 상승했다.

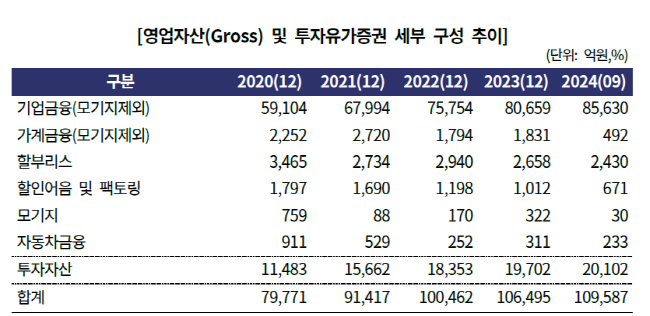

구체적으로 영업자산 10조9587억원 중 기업금융 규모는 8조5630억원이다. 기업금융 자산은 전년도에 비해 약 5000억원 증가했다. 나머지는 투자자산 2조102억원과 할부리스 2430억원, 할인어음과 팩토링 671억원, 가계금융 492억원 등이다.

(사진=한기평)

기업금융은 중소기업 여신과 부동산금융 위주로 이뤄졌다. 개인사업자를 제외한 중소기업 여신 비중이 82.5%로 확인된다. 부동산 프로젝트파이낸싱(PF)을 제외한 기업금융 포트폴리오는 운전자금대출과 사모사채, 인수금융, 자산유동화대출, 반환채권담보부대출 등으로 분류된다.

이 가운데 자산유동화대출이나 반환채권담보대출은 상당 부분이 부동산과 연관되는 여신으로 파악된다. 이를 고려하면 부동산금융 관련 비중은 기업금융 내에서 40% 수준까지 올라간다.

부동산 PF 자체는 1조7655억원 정도다. 본PF 1조2652억원에 브릿지론 5003억원이다. 이 외에 일반대출로 분류된 브릿지론 2313억원이 있다. 영업자산 내 비중은 18.2%다. 자기자본 대비 비중도 110.7% 수준으로 양적 부담이 따른다.

(사진=ibk캐피탈)

기업금융은 특히 거액여신으로 구성됐다는 점이 포트폴리오 위험성을 높인다. IBK캐피탈은 3분기 기준 기업금융 잔액의 74.1%가 100억원 이상인 거액여신으로 이뤄졌다. 거액여신 비중이 높을 경우 일부 위험 발생에도 재무에 미치는 영향이 크게 나타날 수 있다.

정하영

한국기업평가(034950) 선임연구원은 “IBK캐피탈은 기업금융이나 투자금융 집중도가 높아 자산 포트폴리오의 리스크가 다소 높은 상태”라면서 “올해 3분기도 기업금융 위주로 자산이 성장했다”라고 평가했다.

투자금융의 경우 사모펀드(PEF)나 메자닌 투자가 위주다. 이는 투자조합 출자나 전환사채, 신주인수권부사채 등을 통해 신기술금융이나 벤처기업에 투자하는 방식이다. 다만 투자금융 역시 100억원 이상의 거액투자 비중이 20% 내외로 있다는 점에서 부담이 따른다.

전세완 한국신용평가 수석연구원은 “투자금융 부문은 자산의 회수 시기를 통제하기 어렵고 이익규모를 예측하기 어려워 수익구조에 이익변동성이 내재한다”라면서 “수익구조의 안정성 추이가 주요 모니터링 포인트”라고 평가했다.

황양택 기자 hyt@etomato.com