12.3사태 등 정치적 이슈에 발목 …신용 하락 위험 직면비우량 채권 옥석 가리기 중…산업별 자금조달 신중 모드내년 상반기 만기 예정 규모 30조원

[IB토마토 최윤석 기자] 대내외 불확실성의 증가에 따라 새해 채권 시장에서의 '옥석 가리기'가 심화될 전망이다. 12.3사태 이후 불확실성 증가가 원인이다. 실제 채권시장에선 미매각이 발생해 우려를 증폭시키고 있다. 하지만 새해 만기가 돌아오는 채권은 전체 30조원을 상회하는 데다 신사업 준비와 유동성 확보를 위한 채권 발행은 불가피하기 기업들은 자금 조달에 분주한 상황이다.

대외신인도 하락 불가피…차환 및 자금조달 여건 악화

18일 한국신용평가는 ‘12.3 계엄령 발효 이후 국내 금융시장 점검’이란 보고서에서 정치적 혼란과 그로 인한 불확실성 확대가 국가 신용도 저하와 더불어 경제성장과 물가 등 부정적인 영향이 미칠 것으로 우려했다.

(출처=한국신용평가)

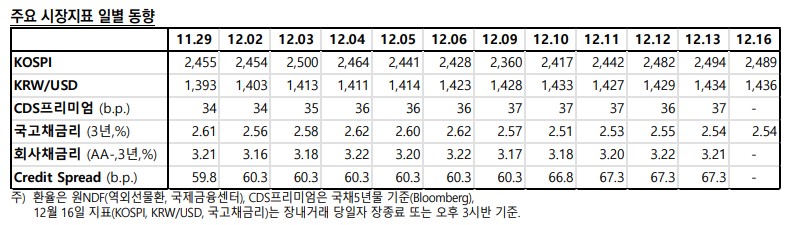

해당 보고서에 따르면 계엄령이 발표된 지난 3일부터 첫 탄핵안 표결이 이뤄지기 직전인 6일까지 CDS프리미엄은 기존 34bp에서 35~36bp까지 올랐다. 국고채 3년물 금리도 2.56%에서 2.62까지 상승했고 회사채 AA-급 3년물도 3.16%에서 3.22까지 치솟았다. 위험성 지표와 채권 시장의 금리는 전반적으로 한차례 오름세를 기록한 후 수준을 유지했다. 16일 기준으로는 CDS프리미엄은 37bp, 3년물 국고채와 AA-급 회사채 금리는 각각 2.54%, 3.21%다.

보고서에서 한국신용평가는 계엄령 발표 이후 한국은행과 금융당국의 적극적인 개입이 시장의 안정을 이뤘다고 평가했다. 특히 4일 환매조건부증권(RP) 14조원을 매입해 단기 유동성을 공급한 것과 채안펀드와 증안펀드를 활용한 프로그램 매입 가동이 경제 주체를 안심시켰다는 평가다.

하지만 이번 사태로 인한 대외신인도 하락은 피할 수 없다는 지적이다. 지난 14일 대통령의 직무가 정지되고 2차 계엄과 같은 극단적인 비상상황의 재발가능성이 감소했지만, 여야 간 정치적 대립이 이어지고 있고 사회적 혼란이 고조된 상태인 만큼 단기적인 불안정성 확대는 불가피하다는 분석이다.

최형욱 한국신용평가 평가정책본부 실장은 “향후 정치적 불확실성이 얼마나 더 지속될지 알 수 없으나 시장에 영향을 미칠 변수가 발생한다면 자본시장에 상당한 트리거가 될 수 있다”라며 “금융당국의 적극적인 개입으로 당장의 거시적인 시표가 양호할지라도 자금조달과 차환여건에 대한 불확실성은 커진 상태”라고 평가했다.

높아진 불확실성에 채권 시장 '옥석 가리기'

현재 자본시장이 직면한 가장 시급한 문제는 자금조달이다. 통상적으로 12월은 기업별로 결산을 마무리하고 새해 1월과 2월에 채권 발행을 비롯한 자금조달이 이뤄진다. 앞서 자금조달 시장은 불확실성에도 채권 시장만큼은 한미 금융당국의 기준금리 인하로 활발한 리파이낸싱이 기대됐었다. 하지만 하반기에는 정치적 변수가 커져 옥석 가리기가 진행 중이다.

서울 여의도증권가 (사진=IB토마토)

금융투자업계에 따르면 하반기 ABL생명과

효성화학(298000)은 각각 1000억원, 300억원 규모 회사채를 발행을 위한 수요예측에서 단 한건의 주문도 받지 못했다.

ABL생명의 경우 상반기 지급여력비율(K-ICS)이 경과조치 전 기준 104.7%로 금융당국 권고치 150%를 밑돈 것이 문제가 됐다. 지난 8월 우리금융그룹의 인수가 확정돼 든든한 뒷배가 생겼음에도 외면을 받았다. 효성화학의 경우 최근 이어지고 있는 석유화학 불황에 영향을 받았다. 7%대의 높은 금리를 제시했음에도 올 4월과 7월에 이어 12월 모집에서도 미매각됐다.

김명실 아이엠증권 연구원은 “지난달까지만 해도 고금리 비우량 회사채 수요가 많았는데 이달 들어 분위기가 180도 바뀌었다”라며 “채권시장에서도 안전자산 선호 심리가 강해지면서 국고채와 우량 회사채를 중심으로 매수세가 몰리고 있다”라고 진단했다.

새해 상반기 만기 도래 채권 30조원…자금조달 '고심'

분위기가 달라졌지만 새해 회사채 만기를 앞둔 기업들 입장에선 리파이낸싱을 미룰 수는 없다. 한국예탁결제원에 따르면 새해 상반기에 만기가 도래하는 회사채 발행 잔액은 30조3671억원으로 나타났다.

주요 그룹사별 잔액을 살펴보면 SK그룹이 가장 많은 5조2846억원에 달한다. SK그룹은 핵심 계열사인 SK하이닉스부터 중소규모 계열사 전반에 걸쳐 발행 회사채 만기를 앞둔 것으로 나타났다. 이중 지주사인

SK(003600)가 7800억원으로 가장 많았고 SK인천석유화학이 4100억원으로 뒤를 따랐다.

다음은 롯데그룹이다. 2조8280억원 규모다. 앞서 롯데그룹은 유동성 문제로 올해에도 대규모 회사채 발행했다. 하지만

롯데케미칼(011170)과

롯데쇼핑(023530)을 비롯한 주력 계열사들의 사업 실적이 개선되지 않은 만큼 새해에도 대규모 채권 발행이 불가피한 실정이다.

이들 외에도 LG그룹, 현대차그룹도 2조원이 넘는 채권 만기가 도래할 예정이며, 미국 조선업 진출과 신규 사업 진출이 예정된 한화그룹과 HD현대중공업그룹도 대규모 채권 발행이 예상된다.

시장에서는 탄핵 정국에 이은 미국 트럼프 2기 정부의 행보에 예의주시하고 있다. 우리나라는 현재 대통령 직무 정지로 불확실성이 다소 해결된 상태지만 탄핵 결과가 나오지 않아 변수는 여전하다. 미국의 새 행정부 정책에 대한 추측은 많지만 아직 구체적으로 밝혀진 게 없다.

금융투자업계 관계자는 <IB토마토>에 "대내외 상황때문에 채권 시장은 조기에 딜을 마감했다"라며 "문제는 내년인데 산업별 자금 조달 여건이 빨라도 내년 봄은 되어야 향방을 가늠할 수 있을 듯해 빠른 자금 확보보다는 신중하게 상황을 지켜보자는 분위기"라고 말했다.

최윤석 기자 cys55@etomato.com