[IB토마토 최윤석 기자] 미국와 일본이 득세하던 반도체 플라즈마 장비 시장에 성공적으로 진입한 아이에스티이가 기술력을 무기로 코스닥에 도전장을 내밀었다. 이 회사는 국내 최초 HBM용 플라즈마 장비 국산화에 성공한 회사로 SK하이닉스와 국가 기술평가기관으로부터 기술력을 인증받았다.

국내 최초 HBM용 PECVD 개발…기술력 '인정'

아이에스티이는 지난 2013년 설립된 반도체 장비 개발회사다. 글로벌 유일 '풉 클리너(FOUP Cleaner)' 분리 세정 기술을 보유하고 있고 국내 최초로 HBM용 플라즈마 기상 화학 증착장비(PECVD)를 개발해 주요 제조사에 공급하고 있다.

(사진=아이에스티이)

PECVD 기술은 박막 증착을 위해 플라즈마를 활용해 유기 및 무기 화학 모노머의 반응성을 향상시키는 다목적 제조 기술이다. 반도체 소자 제조에선 유전체, 패시베이션 레이어 및 인터커넥트를 위한 핵심 증착 방법이 적용되며 현대 반도체 제조에서 필수 도구다.

해당 기술은 미국과 일본의 장비업체가 장악하고 있었으나 아이에스티이가 2021년 국산화에 성공, 독과점을 깼다.

이에 따라 HBM 선두주자인 SK하이닉스로부터 기술혁신기업으로 선정된 바 있다. 상장을 위해 진행했던 기술성 평가에서도 한국산업기술진흥권과 한국평가데이터 2개 기관으로부터 모두 A등급을 획득하며 기술력을 입증했다. 지난 2021년 개발된 SiCN PECVD 장비의 경우 현재 납품을 위한 퀄 테스트(Qual-Test)를 진행 중이다.

이 같은 기술력과 최근 AI반도체에 대한 폭발적인 수요 증가에 힘입어 매출과 영업이익도 성장세다. 아이에스티이의 매출액은 지난 2021년 358억원, 2022년 373억원, 2023년 270억원을 기록했다. 반도체 불황이던 2023년에도 실적 방어에 성공했다. 올해 상반기 매출은 188억원이다.

영업이익도 2021년 31억원, 2022년 15억원을 기록한 데 이어 2023년엔 7억원 적자를 기록했지만 2024년부터는 반기 기준으로도 23억원의 영업이익을 냈다.

개발비용 부담으로 재무건전성이 악화된 것은 아쉬운 부분이다. 아이에스티이의 올 상반기 기준 유동성 비율은 77.09%로 업종평균 134.90% 대비 낮고, 부채비율은 491.77%로 업종평균인 90.58%보다 크다. 차입금의존도는 53.58%로 업종평균인 23.84%보다는 높지만 50% 내외에서 관리되고 있는 것으로 나타났다.

160만 주 공개모집…평가가액, 희망공모가 2배 육박

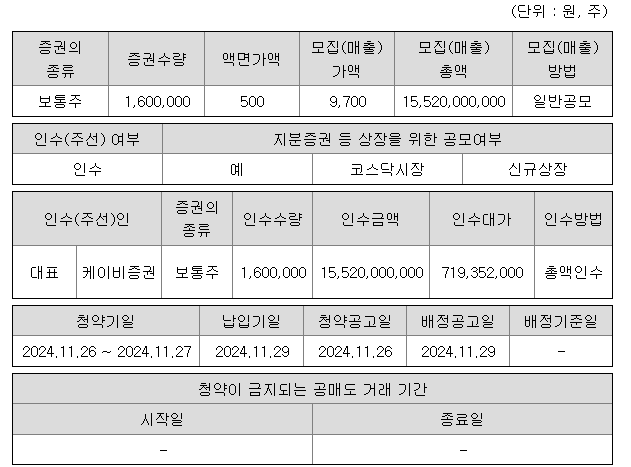

아이에스티이는 이번 상장에서 160만주를 공모한다. 공모 희망가는 주당 9700원에서 1만1400원으로 예상 공모금액은 155억원에서 182억원에 달한다. 상장 후 예상 시가총액은 903억원에서 1061억원이 될 전망이다. 대표 주관사는 KB증권이다.

(사진=전자공시시스템)

KB증권은 아이에스티이의 비교기업으로 △유진테크 △러셀, △

디바이스이엔지(187870) 등 3개사를 선정했다. 올해 상반기 비교기업의 지배주주 귀속 당기순이익을 적용해 산출한 주가수익비율(PER)은 23.73배다. 이를 적용해 환산한 결과, 아이에스티의 주당 평가가액은 1만6764원이다.

아이에스티이는 이번 상장을 통해 조달하는 자금을 시설자금과 채무상환 자금, 운영자금에 사용할 계획이다. 50억원은 제2용인테크노밸리 산업시설 용지 취득에 사용할 예정으로 아이에스티이는 해당부지 인수와 공장 건설을 진행할 예정이다. 52억원은 PECVD 장비 개발과 사업화를 위해 투입되며 반도체 장비 사업 고도화를 통해 시장 진입의 발판을 마련한다는 계획이다. 이미 2025년 2대 분량의 수주가 이뤄졌다.

나머지 50억원으로는 빚을 갚는다. 아이에스티이는 기업은행과 하나은행, 우리은행 등으로부터 2026년 만기인 23억원을 단기차입한 상태다. 나머지는 국민은행과 기업은행 등으로부터 대출받은 장기차입금이다.

KB증권은 인수인 의견을 통해 “시장 조사기관인 YoleGroup에 따르면 고성능 HBM의 수요는 오는 2029년까지 연평균 17.6%의 성장이 이뤄질 정도로 빠른 성장이 전망되고 있고 그에 수반되는 후공정 시장도 장기적으로 높은 성장이 기대된다”라며 “주요 사업분야인 FOUP Cleaner에서 고객사인

SK(003600)하이닉스의 2020년 이후 진행된 장비 국산화의 영향으로 시장점유율이 기존 6%에서 14%까지 증가했다”라고 진단했다. 이어 “현재 2025년 20%, 2030년 40% 수준까지 확대하는 목표를 세우고 있다”라고 덧붙였다.

기관투자자 대상 수요예측은 오는 11월15일부터 21일까지 진행된다. 기관투자자와 일반투자자 공모청약은 오는 11월26일부터 27일까지 같은 기간에 진행할 예정이다.

최윤석 기자 cys55@etomato.com