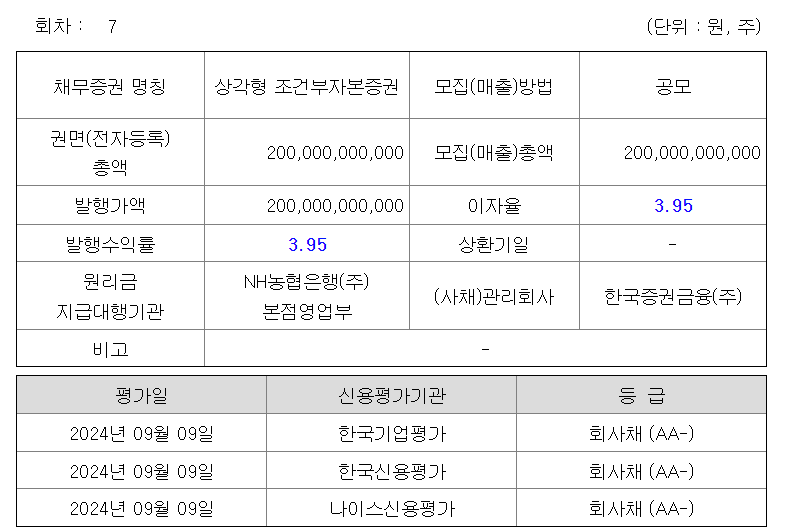

[IB토마토 최윤석 기자] 농협금융지주가 상각형 조건부자본증권 발행에 성공했다. 이번 발행에서 가장 돋보이는 점은 책정 이자율이다. 금융지주 조건부자본증권 이자율은 2022년 이후 줄곧 4%를 상회해왔다. 하지만 최근 미국의 기준금리 인하와 시중금리 하락 기조에 힘입어 이자율 4% 아래서 발행이 이뤄졌다.

(사진=전자공시시스템)

20일 금융감독원 전자공시시스템에 따르면 농협금융지주는 2000억원 규모 상각형 조건부자본증권 모집에서 총 2760억원의 매수 주문을 받았다. 상각형 조건부자본증권은 5년 이후 중도 상환할 수 있는 콜옵션이 조건이 붙은 신종자본증권이다. 만기가 되면 갚아야 하는 부채 성격을 띠고 있지만 회계상 자본으로 인정받을 수 있다.

실제 이번 채권 발행으로 농협금융지주의 국제결제은행(BIS) 자기자본비율은 제고될 전망이다. 기본자본비율은 0.11%p, 총자본비율은 0.1%p 증가하고 자기본자본비율은 15.08%, 총자본비율 16.38%로 개선된다.

지난 11일 진행된 기관투자자 대상 수요예측에선 ▲운용사(집합) 1건 ▲투자매매·중개업자 23건 ▲연기금·운용사(고유)·은행·보험 5건의 주문이 들어와 최종 1.38대 1의 경쟁률을 기록했다. 모집 규모를 상회하는 주문이 들어왔지만 증액이 결정되진 않았다.

(사진=농협금융지주)

농협금융지주는 절대금리 밴드로 3.3~4.0%를 제시했다. 지난 6월 신종자본증권 발행 이후 불과 3개월여 만에 채권 발행 시장을 찾은 것으로 6월 발행 당시 농협금융지주는 4.24% 금리로 3000억원을 발행했다. 하지만 최근 미국 기준금리 인하와 더불어 시중 금리 하락 기조가 두드러지자 최종 3.95%로 발행 금리가 확정됐다. 금융지주 신종자본증권이 4% 미만의 금리로 발행된 것은 지난 2022년 이후 처음이다.

이번 채권 발행으로 조달된 자금은 지난 2019년 9월 발행한 제2차 상각형 조건부자본증권 조기상환을 위한 채무상환자금으로 사용할 예정이다. 발행 대표 주관은 신한투자증권이 맡았고 이어

SK증권(001510)과

부국증권(001270)이 인수사로 나섰다. 주관사별 총액 인수 범위는 신한투자증권과 SK증권이 800억원, 부국증권이 400억원이다.

이정현 NICE신용평가 수석연구원은 “농협금융지주는 은행과 보험업, 증권업 등 다양한 분야에서 자회사를 통해 안정적인 사업포트폴리오를 구축하고 있다”라며 “자회사의 경쟁력 수준과 농협금융 계열의 높은 신인도, 배당수익 등을 통한 현금흐름 안정성 등을 감안할 때, 회사의 사업안정성은 매우 우수한 수준으로 판단된다”라고 말했다.

최윤석 기자 cys55@etomato.com