[IB토마토 이성은 기자] 롯데캐피탈이 안정적인 사업포트폴리오에도 불구하고 조달 비용 증가로 수익성이 악화되고 있다. 가계대출 중심으로 상승하는 연체율도 위협요소로 작용할 가능성이 있다.

사진=롯데캐피탈

27일 나이스신용평가에 따르면 롯데캐피탈의 총채권은 7조4408억원이다. 상반기 기준 롯데캐피탈 영업자산은 할부리스자산 28.3%, 기업여신 35.5%, 가계대출 35.2% 등으로 구성돼 있다. 장기적으로 균형잡힌 자산 포트폴리오를 유지하고 있으나 가계신용대출 규모와 비중은 증가 추세다.

6월 말 롯데캐피탈의 가계금융 채권은 2조6208억원으로 이중 신용대출이 2조6005억원으로 대부분을 차지한다. 지난 2019년 가계신용대출 비중은 29.7%에 불과했으나 6월 말 기준 34.9%로 훌쩍 뛰었다. 총채권이 2022년 8조2678억원으로 증가한 이후 줄어들고 있으나 신용대출이 증가한 것도 비중이 늘어나는 데 영향을 미쳤다.

가계대출이 높은 대신 롯데캐피탈은 안정적인 수익기반을 위한 방안도 실행하고 있다. 할부리스와 기업금융 부문에서 수익성이 떨어지는 대신 위험성이 낮은 자산을 택해 안정성을 보완하고 있다. 기업여신 부문에서도 롯데 계열사나 대기업의 비중이 높다.

문제는 수익성이다. 롯데캐피탈의 영업이익은 2019년부터 2021년까지 성장세를 보였다. 2021년 롯데캐피탈의 영업이익은 1770억원으로 성장했으며, 당기순이익은 1284억원을 기록했다. 그러나 다음해인 2022년 영업이익이 1697억원으로 축소되더니 지난해 말에는 1408억원으로 대폭 감소했다. 당기순이익도 덩달아 1068억원에 그쳤다. 시장금리 상승과 경기 둔화 때문이다.

대손비용과 조달비용이 모두 증가하면서 지난해 말 롯데캐피탈의 조정총자산순이익률은 0.9%로 전년 1.5% 대비 0.6%p 하락했다. 조달비용률은 지난 2021년 2.1%에 불과했으나 올해 상반기에는 4.1%로 올랐다. 지난해 동기 3.2%보다도 훌쩍 뛴 규모다. 다만 상반기 조정총자산순이익률(ROA)은 부실채권 매각이익이 포함되기는 했으나. 1.6%로 지난해 수준을 회복했다.

사진=나이스신용평가

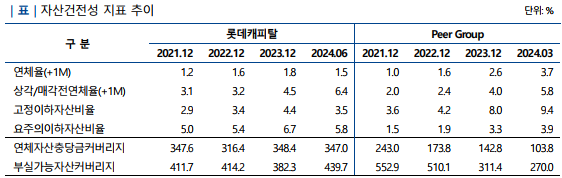

수익성뿐만 아니라 건전성도 점차 악화되고 있다. 롯데캐피탈의 상·매각 전 연체율은 6월 말 기준 6.4%다. 지난 2021년 상·매각 전 연체율은 3.1%에서 지난해 4.5%까지 뛴 데 이어 6개월 만에 1.9%p 올랐다. 같은 기간 경쟁기업이 5.8%임을 감안하면 높은 수준이다.

특히 개인 신용대출을 중심으로 부실 자산이 증가하고 있어 추가적으로 악화될 가능성도 있다. 차주별 1개월 이상 대출채권 연체율 추이를 살펴보면, 6월 말 가계대출 연체율은 3.9%, 이중에서도 신용대출 연체율은 4%다.

이은미 나이스신용평가 연구원은 “영업자산 규모가 축소됐으나 사업 포트폴리오를 다변화해 안정적인 사업기반을 확보했으며, 대손비용과 조달비용의 증가로 수익성이 하락했으나 아직 양호한 수준을 유지 중”이라면서 “개인신용대출을 중심으로 건전성 저하 리스크가 상존하고 있으나 지속적인 이익 누적 등으로 자본적정성은 유지할 것”이라고 전망했다.

이성은 기자 lisheng124@etomato.com