[IB토마토 김혜선 기자] 모바일 플랫폼 소프트웨어 전문 기업인 유라클이 코스닥 상장을 위한 수요예측에서 흥행해 공모가격이 희망밴드 최상단으로 결정됐다. 총 공모금액인 158억원 가운데 155억원을 순수입금으로 확보하면서 조달한 자금은 시설자금과 운영자금, 채무 상환 등에 사용할 예정이다.

(사진=유라클 홈페이지)

5일 금융감독원 전자공시시스템에 따르면 유라클의 공모주 모집가액은 2만1000원으로 확정된 것으로 나타났다. 공모희망가액 밴드인 1만8000원~2만1000원 사이에서 최상단을 달성한 수치다. 모집총액은 158억원 수준으로 결정됐다.

앞서 지난달 29일부터 이달 2일까지 진행된 수요예측에서 총 2041건의 신청이 몰렸다. 구체적으로 국내 기관투자자 가운데 △운용사(집합) 348건 △투자 매매, 중개업자 38건 △연기금, 운용사(고유), 은행, 보험 289건 △기타 1258건 등이다. 해외 기관투자자도 108건 신청했다. 이번 수요예측 경쟁률은 1065.86 대 1을 기록했다.

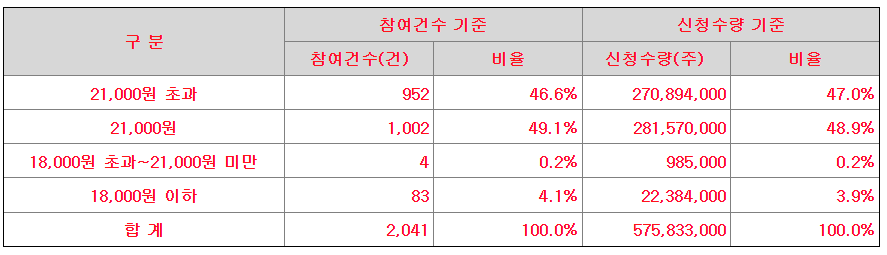

참여기관 중 총 952건(비율 46.6%)가 당초 공시한 공모가격 밴드 상단인 2만1000원 초과를 제시했다. 이어 2만1000원이 1002건(49.1%)로 가장 많았으며, 1만8000원 이하가 83건(4.1%), 1만8000원 초과에서 2만1000원 미만이 4건(0.2%) 순으로 참여 건수가 몰렸다.

이번에 진행된 수요예측 대상은 일반투자자와 기관투자자로 각각 18만7750주(25%), 54만250주(71.9%)다. 나머지는 우리사주조합 2만3000주(3.1%)로 구성된다. 청약기일은 오는 6일부터 7일까지 양일간 진행되며 납입기일은 오는 9일이다. 코스닥 상장 예정일은 이달 16일이다.

(사진=전자공시시스템)

유라클이 코스닥 상장 수요예측에서 흥행할 수 있던 이유는 지난 3년간 꾸준히 실적 개선을 이뤘기 때문으로 평가된다. 유라클의 영업이익은 지난 2021년 17억원을 시작으로, 2022년(23억원)과 지난해(31억원)를 거쳐 개선됐다. 이후 올해 1분기 영업이익은 5401만원 수준을 유지하고 있다.

또한, 대기업 그룹사를 기반으로 한 매출 확대도 한몫했다. 유라클은

현대차(005380)그룹,

LG(003550),

SK(034730) 등 그룹사를 대상으로 모바일 표준화 사업에 주력하고 있다. 이에 매출액도 지난해 457억원을 달성했으며, 올해 1분기에도 110억원을 기록했다.

이번 확정된 공모가액에서 상장주선인 의무인수 금액(4억7313만원)과 발행제비용(7억4413만원)을 제외한 순수입금은 155억원이다. 유라클은 조달한 자금을 시설자금과 운영자금, 채무 상환 자금 등에 사용할 계획이다.

구체적으로 사무공간 확대를 위한 시설자금으로 21억원을 투자한다. 또한, 운영자금으로는 SaaS 서비스 환경 구축을 위해 총 124억원을 쏟을 계획이다. 이외 나머지 금액인 10억원은 내년 2월19일 만기가 도래하는 단기차입금(이자율 4.26%)을 상환하기 위해 사용할 방침이다.

김혜선 기자 hsunn@etomato.com