[IB토마토 이성은 기자]

동원시스템즈(014820)가 공모채 수요예측 흥행에 성공했다. 안정적인 재무상태를 기반으로 한 높은 신용등급 덕분이다. 동원시스템즈는 이번 발행으로 확보한 자금 전액을 채무 상환에 쓸 계획이다.

동원시스템즈의 2차전자 소재 사업장.(사진=동원시스템즈)

19일 금융감독원 전자공시시스템에 따르면 동원시스템즈는 무보증사채 수요예측 흥행에 성공하면서 발행 규모를 키웠다. 목표 금액을 10배나 넘겼다.

2년 만기인 제30-1회 무보증사채 수요예측에는 300억원 모집에 3300억원이 몰려 총 11:1의 경쟁률을 기록했다. 3년 만기인 제30-2회 수요예측에서는 2년물 대비 더 높은 경쟁률을 보였다. 400억원 모집에 4050억원이 몰려 13.5:1의 경쟁률을 기록했다.

이번 수요예측에서는 30-1회와 2회 모두 국내 기관투자자만 참여했다. 30-1회에서는 운용사가 1400억원을 신청해 기관투자자 중 가장 높은 경쟁률을 보였으며. 30-2회에서는 투자매매중개업자가 1950억원으로 6.5:1의 경쟁률을 기록했다.

이번 무보증사채 이율은 민간채권평가회사 4사가 제시한 동원시스템즈의 각 회차 만기 개별 민평 수익률 산술평균에 2년 만기는 0.16%p를, 3년물에는 0.19%p를 감산한 이자율로 결정된다.

동원시스템즈가 수요예측에서 각각 11배와 13배가 넘는 신청을 받으며 흥행한 배경에는 높은 신용등급이 있다. 동원시스템즈는

한국기업평가(034950)와 한국신용평가에서 A+등급을 받았다.

동원시스템즈가 우수한 신용등급을 받을 수 있었던 것은 적극적인 사업다각화와 양호한 재무건전성에 있다. 동원그룹 산하의 종합 포장재·소재 전문기업인 이 회사는 연포장과 알루미늄 생산·판매 외에 지난 2018년부터는 수익 포트폴리오 다각화를 위해 무균충전과 2차전지 소재부품 분야에도 투자하고 있다.

대규모 투자를 진행하고 있지만 재무건전성도 우수하다. 1분기 기준 동원시스템즈의 연결기준 부채비율은 102.7%이며, 총차입금의존도는 33.2%에 그친다. 이는 양호한 영업현금창출능력(OCF)이 배경이 됐다. 동원시스템즈의 최근 3년간 평균 OCF는 1419억원이다.

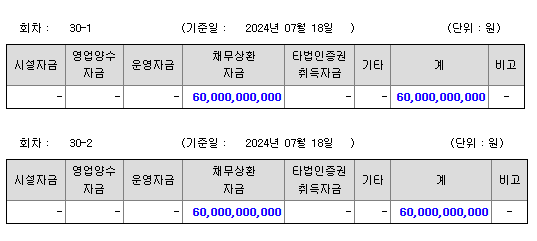

사진=금융감독원 전자공시시스템

동원시스템즈는 높은 신용을 갖췄음에도 이번 발행으로 확보한 자금을 채무상환에 투입할 계획이다. 증액 이전에는 지난 2019년과 2021년 발행한 무보증사채 1000억원을 상환할 계획이었다. 그러나 발행 규모가 1200억원으로 확대되면서 200억원 규모의 은행 차입금도 갚을 수 있게 됐다.

동원시스템즈는 이번 공모사채 발행에서 조달하는 자금을 실제 사용일까지 은행 등의 금융기관의 수시입출금예금과 정기예금 등 금융상품을 이용해 예치할 예정이다.

이성은 기자 lisheng124@etomato.com