[IB토마토 김혜선 기자]

메리츠금융지주(138040)가 총 1500억원 규모의 자금조달에 나섰다. 조달한 자금은 오는 8월과 10월에 만기가 도래하는 채무를 상환할 목적으로 사용된다. 메리츠금융지주의 신용등급과 동일한 'AA0' 기업이 최근 회사채 발행에서 훈풍이 불어 긍정적인 결과가 기대된다.

(사진=메리츠금융지주)

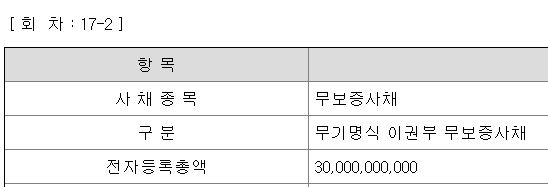

20일 금융감독원 전자공시시스템에 따르면 메리츠금융지주가 총 1500억원 규모의 무기명식 이권부 무보증사채를 발행한다. 이번 제17-1회차는 1200억원(2년6개월물), 제17-2회차는 300억원(3년물)이다. 오는 21일 실시되는 수요예측 결과에 따라 발행 총액은 2000억원까지 증액 가능하다. 공동 대표주관사는

NH투자증권(005940)과 한국투자증권 등 총 2곳이다.

한국자산평가·키스자산평가·나이스피앤아이·에프앤자산평가 등 민간채권평가회사 4사가 제공하는 최초 증권서 제출 1영업일 전 메리츠금융지주의 회사채 수익률의 산술평균은 2년 6개월 만기 4.198, 3년 만기 4.285%다. 이에 공모희망금리는 제17-1회차와 제17-2회차 모두 -50bp에서 +10bp 사이로 적용된다.

조달한 자금은 전액 채무 상환 자금으로 사용할 예정이다. 메리츠금융지주는 오는 8월6일 만기가 도래하는 제12회차 무보증사채(1000억원, 이자율 1.923%)가 있다. 여기에 제15-2회차 무보증사채(500억원, 5.87%)의 만기일은 오는 10월7일이다. 조달한 자금은 실제 사용일까지 보유한 후 만기 일시에 상환할 예정이다.

NICE신용평가와 한국신용평가는 메리츠금융지주의 신용등급을 'AA0'로 평가했다. 연초효과가 막을 내린 시점에서도 AA급 회사채에 대한 선호는 여전하기 때문에 메리츠금융지주의 수요예측 흥행이 기대된다. 실제 업종은 다르지만 같은 등급인 LG에너지솔루션은 8000억원 규모 공모채 수요예측에서 5조가 넘게 몰렸다.

(사진=전자공시시스템)

NH투자증권 등 대표주관사는 원리금 상환이 무난할 것이라고 평가했다. 메리츠금융지주의 주요 자회사들이 우수한 수익성을 나타내면서 자본 완충력 또한 건전한 수준을 유지할 것으로 예상되기 때문이다.

메리츠금융지주의 주요 자회사인 메리츠화재해상보험은 지난해 영업이익 2조1080억원을 기록했으며, 올해 1분기(6574억원)까지 개선세가 유지되고 있다. 또 다른 자회사인 메리츠증권은 앞서 아이엠투자증권을 인수합병(M&A)하면서 자기자본이 1조2000억원까지 늘었으며, 이후 유상증자 등으로 3조원 이상 증가했다.

대표 주관회사 2곳은 인수인의 의견을 통해 "금융그룹의 수익성은 핵심 자회사의 경영 실적에 따라 좌우될 것으로 예상된다"라며 "제반 사항 및 이용 가능한 정보를 고려할 때 금번 발행되는 제17회차 채권형 무보증사채의 원리금 상환은 무난할 것"이라고 평가했다.

김혜선 기자 hsunn@etomato.com