[IB토마토 황양택 기자] 한국투자캐피탈이 사업 안정성을 높이기 위해 영업자산에서 부동산금융을 줄이고 리테일(소매대출) 사업과 투자금융 부문을 확대하고 있다. 영업자산 내 상당 부분이 부동산금융으로 이뤄져 실적이나 건전성 측면에서 부동산경기 민감도가 매우 높기 때문이다. 자산 조정에도 건전성 하방 압력이 있는 만큼 지속적인 개편 작업이 필요한 것으로 보인다.

9일 신용평가 업계에 따르면 한국투자캐피탈은 총자산이 2022년 5조4465억원에서 지난해 5조1419억원으로 줄었다. 자기자본이 7810억원에서 1조306억원으로 늘었으며, 차입부채는 4조5993억원에서 4조512억원으로 축소됐다.

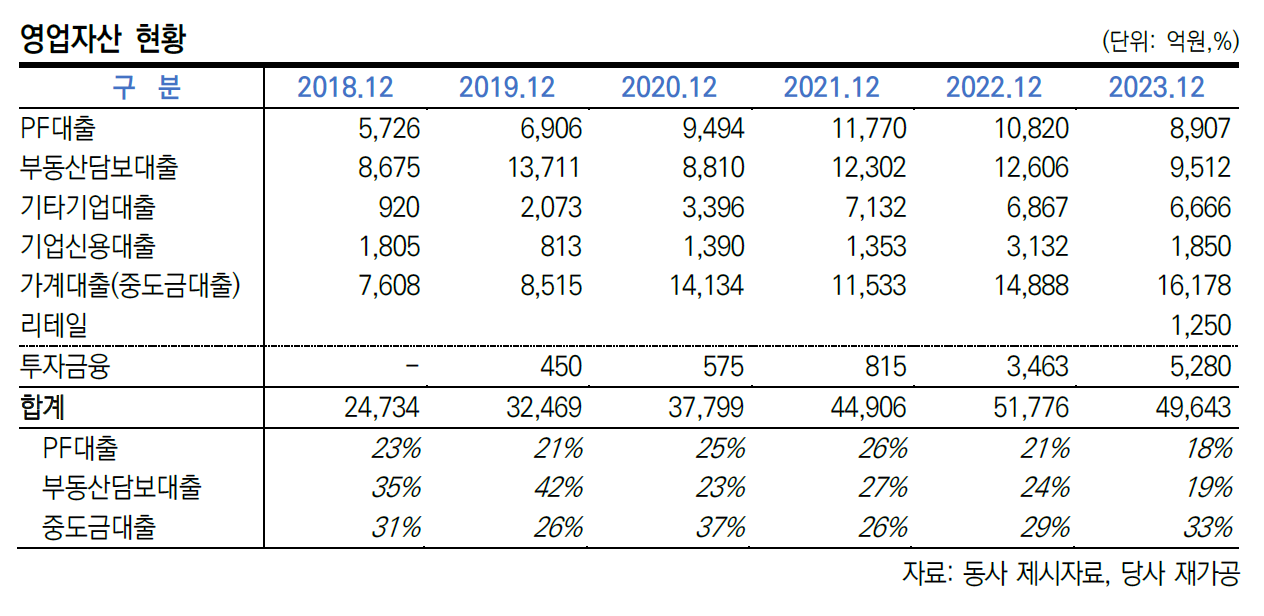

앞서 지난 2021년까지 한국투자금융 그룹의 영업 기반으로 부동산금융과 기업금융을 주로 취급해 영업자산을 확대했는데, 지난해에는 부동산금융 취급 규모를 줄였다. 부동산 프로젝트파이낸싱(PF)은 1조820억원에서 8907억원으로, 부동산담보대출은 1조2606억원에서 9512억원으로 감소했다. 이외 기업신용대출도 3132억원에서 1850억원으로 줄였다.

(사진=한국신용평가)

한국투자캐피탈은 부동산금융을 포함한 기업금융의 건당 평균잔액이 약 190억원 수준으로 높다. 100억원 이상의 거액여신 기준으로는 여신 비중이 90%를 넘어선다. 전체 포트폴리오에서 거액여신 비중이 높기 때문에 일부 여신에서 부실이 발생해도 지표 변동 폭을 높일 수 있다. 신용집중 위험이 그만큼 크다는 것이다.

이와 관련 오유나 한국신용평가 수석연구원은 “거액여신 중 브릿지 대출이 3~6개월 단위로 만기가 연장되고 있다”라면서 “분양경기가 회복되지 않을 경우에는 부동산 관련 여신의 건전성 관리 부담이 커질 것”이라고 평가했다.

한국투자캐피탈은 부동산금융 자산을 줄이는 대신 리테일과 투자금융 자산을 강화하고 있다. 지난해 3분기 리테일 사업을 개시하면서 관련 자산 1250억원이 새로 추가됐다. 이는 개인신용대출, 자동차담보대출, 주택담보대출 등으로 구성되며 부동산금융 축소에 대응해 사업을 다각화하는 차원에서 다뤄지고 있다.

투자금융 자산도 3463억원에서 5280억원까지 커졌다. 투자금융은 유가증권과 신기술금융으로 이뤄지는데 특히 유가증권 규모가 3245억원에서 5083억원으로 증가했다. 관계회사투자지분 외 부문의 자산이 1245억원에서 3053억원으로 늘었다. 이는 한국투자캐피탈이 토스뱅크의 지분을 취득(취득가액 1740억원에 지분율 9%)하면서 규모가 확대된 것이다. 앞서 한국투자캐피탈은 지난해 10월 토스뱅크 유상증자 총 2850억원 중 1080억원 참여한 바 있다.

한국캐피탈의 자산건전성은 부동산PF 관련 여신 부실로 저하 추세다. 지난해 말 기준 1개월 이상 연체율은 2.2%로 전년 말 대비 0.7%p 상승했으며, 고정이하여신비율은 3.6%로 1.2%p 올랐다. 특히 부동산PF 관련 대출의 고정이하여신비율은 7.8%로 높게 나타난다. 반면 고정이하여신 대비 충당금 적립률은 82.2%로 미흡한 상태다.

윤희경

한국기업평가(034950) 수석연구원은 “부동산PF 관련 대출이 감소 추세이나 영업자산 내 비중이 여전히 높은 수준”이라면서 “PF 대출에 대한 리스크 관리 강화는 긍정적이지만 건전성 하방 압력이 지속될 전망”이라고 내다봤다.

황양택 기자 hyt@etomato.com