[IB토마토 정준우 기자]

NH투자증권(005940)이 수요예측 흥행에 성공하면서 무보증사채 발행 규모를 당초계획보다 500억원 늘렸다. NH투자증권은 조달 자금을 채무상환에 전액 사용한다. NH투자증권은 부동산 프로젝트파이낸싱(PF) 등 우발채무 규모가 줄었고, 레버리지 비율이 지속적으로 줄어들고 있다. 이에 안정적인 경영이 가능하다는 점에서 흥행에 성공한 것으로 평가된다.

NH투자증권 본사 전경(사진=아이비토마토)

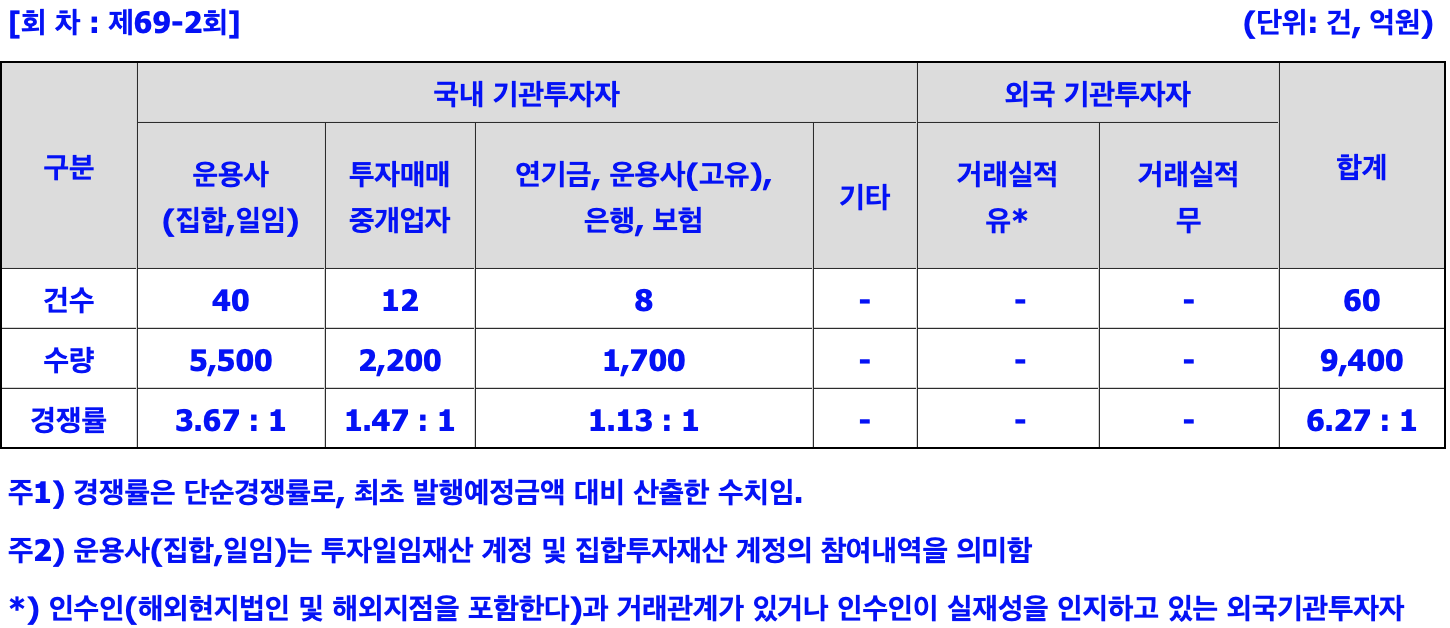

1일 금융감독원 전자공시시스템에 따르면 NH투자증권 무보증사채 69-1차(2년만기)와 69-2차(3년만기)에 대한 수요예측 결과 1조4100억원의 자금이 몰리며 흥행에 성공했다. 이에 NH투자증권은 기존 조달목표였던 2000억원에서 500억원 증액해 2500억원으로 무보증사채를 발행한다. 69-1차는 기존대로 500억원이 유지되며 69-2차는 기존 1500억원에서 2000억원으로 증액발행된다. 수요예측 결과 69-1차에 4700억원, 69-2차에9400억원의 자금이 몰렸다. 경쟁률은 회차순대로 각각 9.4, 6.27을 기록했다.

(사진=금융감독원 전자공시시스템)

69-1차는 ▲운용사 19곳 ▲투자매매 중개업자 8곳 ▲연기금·운용사 등 3곳이 수요예측에 참가했다. 69-2차는 ▲운용사 40곳 ▲투자매매 중개업자 12곳 ▲연기금·운용사 등 8 곳이 수요예측에 참가했다. 외국기관투자자들의 수요예측 참여는 없었다.

발행이자는 민간채권평가회사 4사(한국자산평가·키스채권평가·나이스피앤아이·에프앤자산평가)에서 최종으로 제공하는 NH투자증권 2년만기·3년만기 회사채 개별민평 수익률의 산술평균에서 각각 0.05%포인트씩 낮아진다.

NH투자증권의 회사채 등급은 AA+로 동일 등급의 네이버(

NAVER(035420)),

SK(034730) 등이 있다. 두 회사의 AA+등급 무보증 공모회사채 발행이자는 각각 3.792%, 3.963%다. 두 회사 모두 모집 금액 이상의 금액이 몰려 흥행에 성공, 개별민평 수익률의 산술평균 이하의 금리를 책정한 바 있다.

최근 부동산PF 우발채무 등에 대한 우려가 커지고 있다. NH투자증권의 부동산 PF 관련 매입약정 및 인수약정 등 우발채무 규모는 지난해 3분기 2조2500억원이다. 그러나 별도기준 자기자본 대비 우발채무 비율은 올해 들어 감소세를 이어가고 있다. 지난해 6월 기준 자기자본 대비 우발채무 비중은 37.4%였지만 3분기에는 5.4%포인트 감소한 32%를 기록했다.

아울러 레버리지비율도 자기자본 증가로 꾸준히 감소하고 있다. NH투자증권의 지난해 3분기 레버리지비율은 571.8%로 경영개선 권고 기준치인 900%를 밑돌고 있다. 아울러 국내 대형 증권사 중 유일하게 500%대 레버리지 비율을 보유하고 있다.

미래에셋증권 등 대표주관회사들은 인수인의 의견을 통해 “글로벌 고금리 기조에 따른 글로벌 자본 시장 변동성 확대 등 영업환경이 악화되었지만 농협금융그룹과의 연예영업, 탄력적 비용 통제 등을 바탕으로 중장기적으로 안정적인 수익성 유지가 가능할 것”이라 평가했다.

정준우 기자 jwjung@etomato.com