[IB토마토 이조은 기자] 반도체 포토레지스트(PR) 소재 전문기업 삼양엔씨켐이 코스닥 시장에 진입할 계획이다. 삼양엔씨켐은 이번 기업공개(IPO)로 최대 198억원에 달하는 채무상환 자금을 조달해 차입금을 감축하고, 고수익 반도체 PR용 소재 개발에 집중할 방침이다.

(사진=삼양엔씨켐)

매출·영업이익 성장세에도 차입금 부담 '증가'

삼양엔씨켐은 앞서 2008년 ‘엔씨켐’이라는 이름으로 설립됐다. 반도체 포토레지스트(PR)용 핵심 소재를 국산화하는데 주력하고 있다. 삼양엔씨켐은 PR 구성 요소인 폴리머(Polymer)와 광산발산제(PAG) 등을 개발하고 생산해 고객 별로 맞춤형 솔루션을 제공하고 있다. 이외에도 반도체 세정공정에 쓰이는 웻 케미칼 제품(Wet-Chemical)도 생산하고 있다.

PR용 소재 매출은 해마다 늘고 있다. 2021년 471억원에서 2022년 507억원, 지난해 518억원으로 증가했다. 이에 따라 삼양엔씨켐 전체 매출도 2021년 717억원에서 지난해 986억원으로 증대됐다. 이에 2021년엔 영업손실 5591억원을 기록했지만 2022년 영업이익 2315억원을 내 흑자 전환했고, 지난해 7368억원으로 증가했다. 영업이익률도 2022년 2.43%에서 지난해 7.47%에서 올해 3분기 9.86%로 증가했다.

올해 3분기 기준으로 유동비율은 155.91%, 부채비율은 57.73%를 기록해 재무 건전성은 안정적인 수준이다. 다만, 차입금의존도는 지난해 말 25.68%에서 올해 3분기 27.10%로 증가했다. 통상 차입금의존도가 30%를 넘어서면 불안정한 것으로 판단하는데 30%에 가까워지고 있는 것이다.

삼양엔씨켐은 올해 3분기 기준으로 단기차입금 187억원, 장기차입금 107억원을 보유하고 있다. 단기차입금은 대부분 운전자금대출과 시설자금 대출로 구성돼 있다. 무엇보다 단기차입금 비중이 장기차입금보다 높아 채무 부담은 높은 편이다. 이에 삼양엔씨켐은 이번 코스닥 기업공개(IPO)를 통해 채무 상환 자금을 마련하고, 반도체 역량 강화에 집중할 전망이다.

(사진=금융감독원 전자공시시스템)

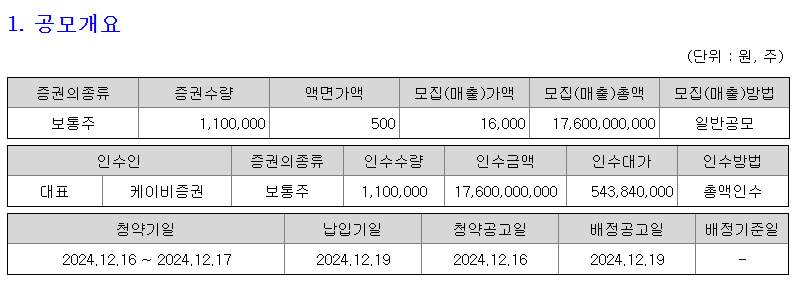

110만주 일반공모 진행에 최대 198억원 모집

삼양엔씨켐 총 공모주식수는 110만주로 일반공모 방식으로 진행된다. 모집총액은 176억원이며 최대 198억원까지 증액할 수 있다. 대표주관회사로는 KB증권을 선정했다.

기준주가와 비교기업의 최근 12개월을 당기순이익 등을 비교해 산출한 적용 PER(배)은 15.3배다. 주당 평가가액은 2만1884원, 평가액 대비 할인율은 26.9%~17.7%다. 희망공모가액 밴드는 1만6000원에서 1만8000원이다.

삼양엔씨켐은 채무상환자금으로 175억1500만원을 사용할 계획이다. 차입금을 상환해 금융비용을 절감하고 재무구조를 개선할 방침이다. 삼양엔씨켐은 다음달 5일부터 11일까지 5일간 수요예측을 진행한다. 일반 청약은 다음달 17일부터 18일까지 양일간 진행되고, 12월 내 코스닥에 상장할 예정이다.

정회식 삼양엔씨켐 대표이사는 “회사는 설립 후 독자적인 기술력과 품질 경쟁력을 기반으로 반도체 핵심 소재 시장을 선도해왔다"라며 "이번 상장을 통해 고수익 반도체 PR용 소재 개발과 양산 역량 강화에 집중하여 소재 시장 내 경쟁 우위를 더욱 공고히 할 것"이라고 말했다.

이조은 기자 joy8282@etomato.com