[IB토마토 박예진 기자]

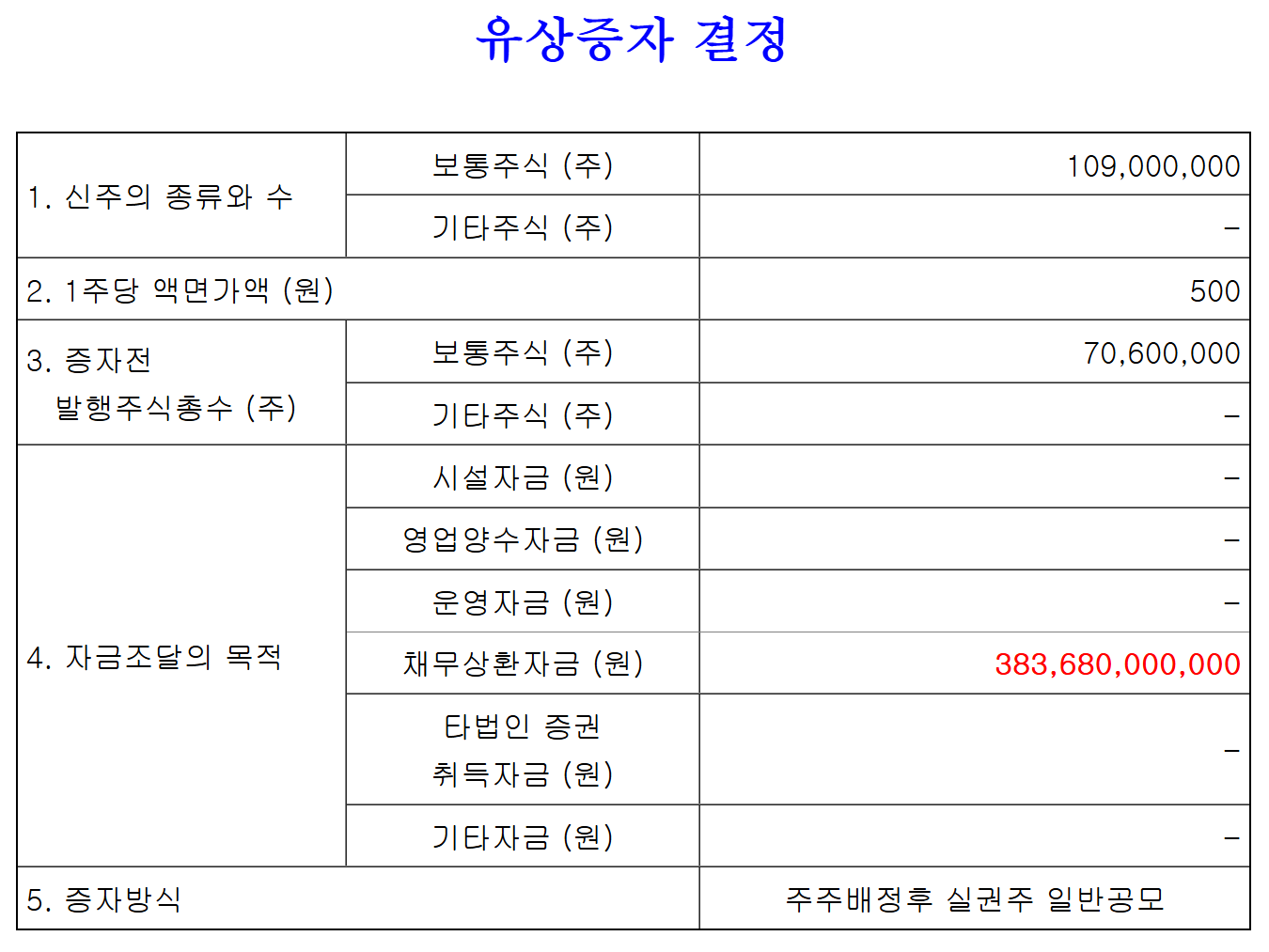

한화리츠(451800)가 운영자금과 채무상환 자금을 마련하기 위해 유상증자를 진행한 가운데 최종 모집총액이 1차 보다 줄어든 약 3834억원으로 확정됐다. 이는 낮은 거래량 등에 영향을 받은 것으로 보인다.

(사진=금융감독원 전자공시시스템)

7일 금융감독원 전자공시시스템에 따르면 한화리츠의 신주발행가가 주당 3520원으로 확정됐다. 이는 지난 9월 1차 예정발행가 4340원 대비 18.89% 줄어든 금액이다.

이에 채무상환자금 4500억원과 운영자금 230억6000만원으로 총 4730억6000만원의 자금을 조달하려던 계획은 채무상환에만 3836억8000만원을 사용하는 것으로 조정됐다. 채무상환자금은 신규 자산인 장교동 한화빌딩 매입을 위해 발행한 단기사채 상환 등을 위해 사용될 예정이다.

1차 발행가액 대비 확정발행가액이 줄어든 데에는 지난 9월 말 이후 주가가 지속적인 하락세를 보인 데에서 기인한 것으로 보인다. 일반적으로 유상증자 발행가격은 3차례의 조정 과정을 통해 정해진다.

처음 예정 발행가를 발표할 때는 1개월·1주일·최근일 주가 흐름의 평균으로 기준주가를 구하고 할인율을 적용한다. 다음으로 1차 발행가는 신주배정기준일 3일 전을 기준으로 1개월·1주일·당일 주가 흐름을 평균낸 뒤 할인율을 적용하고, 2차 발행가는 청약일 3일 전 기준으로 평가한다. 2차 발행가는 따로 공시하지 않고, 최종 발행가액 결정 공시를 통해 1차 발행가액과 비교해 규정에 따라 1개의 발행가액을 최종 공시한다.

이 때문에 유상증자 발표 이후 주가가 하락하는 것은 악재로 작용하게 된다. 한화리츠는 유상증자를 발표한 9월13일 이후 아흐레 뒤인 24일까지 종가 4920원을 기록했으나, 7일 현재에는 종가가 3610원까지 약 26.63% 감소했다.

한편 한화리츠는 올 7월 말 기준 누적 결손금 98억원을 기록 중이다. 결손금은 당기순손실의 누적이나 수익을 초과하는 과다한 배당으로 인해 발생하는 적자를 일컫는다. 앞서 지난해 10월 말 38억원의 이익잉여금을 기록했던 한화리츠는 올 4월 들어서 결손금 2억원이 발생했다. 이후 약 3개월 만에 큰 폭으로 적자가 확대된 셈이다.

결손금이 누적되면서 자본총계도 3274억원으로 올 4월 말 3371억원 대비 줄어들었다. 다만 부채비율과 차입금의존도는 각각 114.7%와 46.5%를 기록했다.

한편 이번 유상증자의 대표주관회사는 한국투자증권으로, 최대주주와 특수관계인의 유상증자 참여여부는 추후 공시 예정이다. 구주주 청약일은 이달 11일부터 12일까지 진행될 예정이다. 이후 구주주 청약 및 초과 청약 결과 발생한 실권주에 대해 이달 14일과 15일 양일간 해당 실권주를 일반에 공모하는 일반공모 청약을 진행할 예정이다. 일반공모에서 미매각된 주식은 증권사에서 인수하게 된다. 대표주관회사인 한국투자증권이 51.12%로 가장 많은 물량을 배분받고 이어

NH투자증권(005940)과 하나증권이 13.33%,

한화투자증권(003530)과

SK증권(001510)이 11.11%에 할당된다.

박예진 기자 lucky@etomato.com