[IB토마토 이성은 기자] 편의점 세븐일레븐을 운영하는 코리아세븐이 500억원 규모 회사채를 발행한다. 조달한 자금은 모두 채무상환에 사용할 계획이다. 최근 동일 등급 발행 성적이 우수하지만 흥행은 미지수다. 영업수익성 저하로 지난해 말 신용등급이 하락됐기 때문이다.

사진=코리아세븐

30일 금융감독원 전자공시시스템에 따르면 코리아세븐이 무기명식 이권부 무보증사채 30-1회와 30-2회를 발행한다. 수요예측은 31일 9시부터 16시30분까지다. 30-1회 차는 1.5년 만기, 30-2회는 2년 만기다. 회차별로 300억원과 200억원을 발행할 예정으로 총 500억원 규모다. 수요예측 결과에 따라 합계 1000억원까지 증액할 수 있다. 공동 대표 주관사는 한국투자증권과 KB증권이다.

공모희망금리는 민간채권평가사 4곳(한국자산평가·KIS자산평가·나이스피앤아이·에프앤자산평가)에서 최종으로 제공하는 코리아세븐 1.5년 만기, 2년 만기 개별민평 수익률의 산술평균에서 -0.3%p~+0.3%p를 가산한 이자율로 결정된다.

발행 총액인 500억원은 모두 채무 상환에 쓰일 예정이다. 30-1회와 30-2회로 조달하는 자금의 차환 대상은 기업어음증권이다. 10월28일 3.95%로 발행한 1000억원 규모를 상환한다. 만기일은 내달 8일이다. 만약 500억원을 초과해 자금이 조달된다면 해당 자금도 전액 채무상환자금으로 쓰인다.

코리아세븐의 신용등급은 'A0'다. 최근 3개월간 코리아세븐과 같은 등급 1.5년 만기 발행 회사채는 2건이다. 2건 모두 수요예측에서 발행예정금액을 상회하는 수준으로 투자기관들이 수요예측에 참여했다. 2년 만기 회사채의 경우 8건이다. 8건 중 7건이 발행 예정금액을 넘는 수준으로 수요 예측이 진행됐다. 특히 개별민평으로 진행된 6건 모두 민평금리를 하회하는 수준으로 발행금리를 확정 지었다.

A0 자체는 높은 수준의 신용등급이나 지난해 11월까지 A+등급을 유지하다 연말 등급이 하락한 것은 흥행 위험 요소다. 신용등급이 하락한 주된 이유는 영업수익성 저하와 재무구조 개선 기간 장기화다. 지난해 말 코리아세븐이 1989억원의 당기순손실을 낸 데 이어 올 상반기까지 604억원의 적자를 기록하면서 실적 영업수익성을 끌어올리지 못하고 있다. 최근에는 희망퇴직도 실시하고 있다.

사진=금융감독원 전자공시시스템

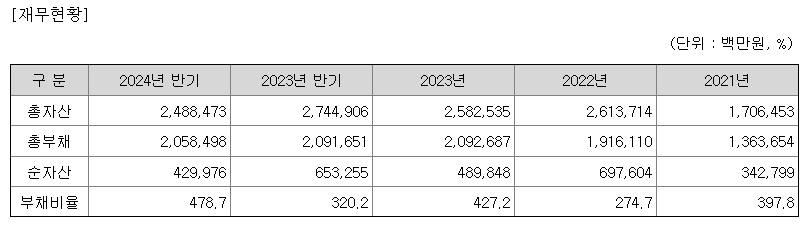

최근 3년 동안은 부채비율도 증가 추이를 보이고 있다. 지난 상반기 코리아세븐의 총부채는 2조585억원으로 부채비율은 478.7%에 달한다. 지난 2022년 274.7%와 비교해도 200%p 넘게 올랐다.

이동선 나이스신용평가 연구원은 “국내 편의점 업계 내 안정적인 사업기반을 유지하고 있으나 합병관련 비용이 발생하는 등 영업수익성이 저하되고 있다”라고 설명했다.

이성은 기자 lisheng124@etomato.com