[IB토마토 최윤석 기자] KB증권이 올 상반기 역대 최고 수익성을 달성했다. 증시활황기 때 보다 높다. 위탁매매를 비롯한 전반적인 사업 수익 증가 덕분으로 다만 최근 금융당국의 부동산 익스포저(위험노출액) 분류 기준 강화로 인한 건전성 지표 악화는 KB증권이 풀어야 할 숙제로 남았다.

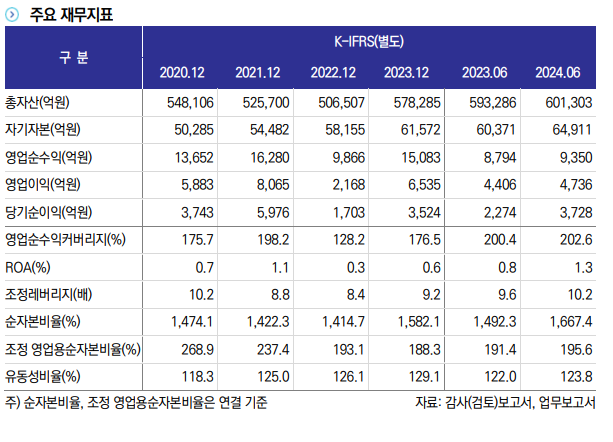

17일 한국신용평가에 따르면 KB증권의 지난 상반기 총자산이익률(ROA)은 1.3%를 기록했다. 아직 반기 실적에 불과하지만 이익률 수준으로만 따지면 역대급 활황기였던 2021년 1.1%를 상회하는 수준이다.

(사진=한국신용평가)

앞서 KB증권은 지난 2022년부터 2023년까지 금리인상과 이에 따른 증시 부진의 영향으로 ROA는 각각 0.3%, 0.6%에 머물렀다. 전반적인 사업영역의 수익성 악화와 투자자산 부실화 우려에 따른 충당금 적립이 이유였다.

올 상반기 사업부문별 수익성 지표를 살펴보면 KB증권의 위탁매매 부문 수익은 3165억원을 기록해 전년 동기 대비 11.2% 증가해 수익성 개선을 이끌었다. 자산관리 부분과 운용부문도 각각 288억원, 4535억원으로 전년 동기 대비 19.0%, 2.5% 늘었다.

투자금융(IB) 부문 수익은 2137억원을 기록해 같은 기간 9.8% 감소했는데 이는 전통IB 부문에서의 시장 경쟁 격화 때문으로 풀이된다. 실제 증권업계 IB부문 점유율 지표에서 KB증권은 지난 2023년 점유율은 13.5%를 기록했지만 최근 자료인 1분기에선 10.2%를 기록했다.

(사진=KB증권)

상반기 수익성 개선에도 불구하고 건전성 지표 관리에선 아쉬움이 남는다. 2024년 상반기 기준 KB증권의 자본 대비 위험익스포저(위험노출액) 부담은 252.9%로 대형사 평균인 244%를 상회하고 있다.

지난해 기록한 275.4%보다 소폭 낮아졌지만 2분기 금융당국의 분류기준 요건 강화로 부동산 프로젝트파이낸싱(PF) 채무보증 중 7500억원 규모가 요주의이하여신으로 분류 됐기 때문이다. 이에 따라 요주의이하자산도 크게 늘어 올 상반기 1조1573억원으로 자기자본 대비 13.9%를 차지, 최근 5년 내 최대치를 기록했다.

다만 자본적정성 지표와 유동성 지표에서는 우수한 수준이 유지되고 있는 것으로 나타났다. 상반기 KB증권의조정 영업용순자본비율은 195.6%, 순자본비율은 1667.4%로 대형사 업계 평균을 상회했다. 같은 기간 유동성비율도 123.8%를 기록해 120%를 웃돌았고 유동성자산과 유동성부채의 만기 매칭이 안정적이라고 평가됐다.

오지민 한국신용평가 수석연구원은 “KB증권은 다양한 사업 포트폴리오에서 우수한 경쟁력을 가지고 있어 높은 이익창출력을 보였다”라며 “하지만 최근 금융당국의 부동산 익스포저 관련 분류 기준 강화로 인한 지표 악화가 있었던 만큼 이에 대한 관리가 필요해 보인다”라고 말했다.

최윤석 기자 cys55@etomato.com