[IB토마토 황양택 기자] 여천NCC가 회사채 발행을 위한 수요예측에서 대규모 미매각이 발생했다. 올 들어 두번째다. 앞서 3월에도 회사채 수요예측에서 미매각이 났는데 이번에도 피하지 못했다. 발행금액은 증액 없이 기존대로 결정됐다. 부족한 원재료 구매 대금은 자체 자금으로 마련한다는 계획이다.

14일 금융감독원 전자공시시스템에 따르면 여천NCC는 제84회차 무기명식 무보증 이권부 공모 무보증사채를 1000억원 발행한다. 제84-1회차 700억원과 제84-2회차 300억원이다.

수요예측 결과에 따라 발행금액을 최대 2000억원까지 늘릴 계획이었지만 증액 없이 최초 예정금액 수준에서 발행하기로 했다.

(사진=증권신고서)

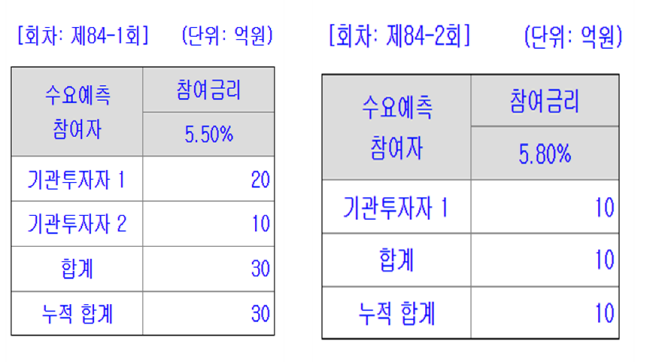

지난 10일 진행된 수요예측에서는 대규모 미매각이 발생했다. 참여신청 총 3건에 40억원만 주문됐다. 제84-1회차는 투자매매중개업자 2건에 30억원이며, 제84-2회차는 운용사 1건에 10억원이다.

수요예측 공모희망금리는 제84-1회차가 연 5.20%~5.50%, 제84-2회차가 연 5.50%~5.80%였다. 수요예측 결과를 반영한 발행금리는 제84-1회차가 연 5.50%, 제84-2회차가 연 5.80%로 결정됐다.

이번 미매각 사태는 석유화학 업계 불황과 여천NCC 재정 악화가 함께 맞물린 결과로 풀이된다. 여천NCC는 비우호적인 업황으로 인해 올 상반기에도 영업 적자가 지속되고 있다. 중국 신증설에 따른 공급 부담, 글로벌 경기 부진 영향으로 주요 제품 스프레드 약세가 계속되면서 지난해부터 적자 신세다.

영업현금창출력 약화로 재무안정성도 부진하다. 차입금의존도가 55% 이상으로 저하된 상태가 지속됐고, 토지 재평가에 따른 자본확충에도 불구 부채비율이 300%를 상회하는 등 열위한 재무안정성을 나타내고 있다.

김예원

한국기업평가(034950) 책임연구원은 “글로벌 경기 둔화에 따른 수요 부진과 중국 자급률 상승이 부정적 요인”이라며 “올해 실적 개선이 예상되지만 그 폭은 제한적일 전망”이라고 내다봤다.

이어 “투자와 배당 부담은 크지 않지만 축소에도 재무안정성 회복에는 시일이 걸릴 전망”이라며 “당분간은 저하된 재무안정성이 지속될 것”이라고 평가했다.

이번에 조달한 자금은 운영자금으로 사용된다. GS칼텍스와 거래하는 원재료(나프타) 구매 대금이다. 사용 시기는 이달부터 11월까지다. 결제 예정금액은 1339억원 정도다. 부족한 자금은 회사가 보유한 자체 자금으로 조달할 계획이다.

황양택 기자 hyt@etomato.com