[IB토마토 황양택 기자] 이랜드월드가 채무상환 자금을 마련하기 위해 자금 조달에 나섰다. 이랜드월드는 대규모 자본적 지출로 차입부담이 커지고 있는 상황이다. 다만 신용등급 BBB등급도 온기가 돌고 있는 만큼 수요예측 선방 여부에 이목이 집중된다.

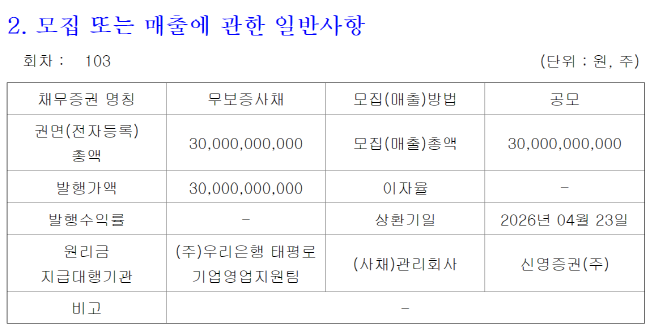

14일 금융감독원 전자공시시스템에 따르면 이랜드월드는 제103회차 무기명식 이권부 무보증사채를 300억원 발행한다. 상환기일은 오는 2026년 4월23일로 만기 1년6개월물이다. 청약기일은 오는 23일이며, 대표 인수는 KB증권이 맡는다.

(사진=증권신고서)

수요예측은 15일이다. 결과에 따라 발행금액을 최대 500억원까지 늘린다는 계획이다. 공모희망금리는 청약일 1영업일 전 기준 국내 민간채권평가사 네 곳(한국자산평가, KIS자산평가, 나이스피앤아이, 에프앤자산평가)에서 최종으로 제공하는 이랜드월드 만기 1년6개월 회사채 개별민평 수익률의 산술평균에 0.40%p를 빼거나 더한 수준에서 결정된다. 민평금리 산술평균은 지난 10일 기준으로 6.310% 정도다.

이랜드월드의 회사채 신용등급은 BBB0 등급이다. 최근 동일 등급의 무보증 공모사채 발행 사례(발행액과 발행금리)을 살펴보면 ▲JTBC 제36-1회차 440억원, 7.5% ▲JTBC 제36-2회차 330억원, 8.1% ▲

두산퓨얼셀(336260) 제9-1회차 330억원, 4.4% ▲

두산퓨얼셀(336260) 제9-2회차 470억원, 4.6% ▲두산 제311-1회차 250억원, 3.9% ▲두산 제311-2회차 500억원, 4.2% 등으로 확인된다. 최근 BBB 등급도 수요가 흥행하고 있는 분위기다.

이랜드월드는 올해 수익성이 다시 저하된 상태다. 지난 2022년 코로나 사태로 대규모 적자를 냈다가 지난해 흑자 전환에 성공했지만 올 상반기는 다시 순이익이 마이너스(-)로 돌아섰다. 국내 패션 부문의 주력 브랜드가 매출 성장세를 이끌었음에도 이랜드건설과 이랜드파크의 영업 적자가 악영항을 미쳤다.

재무적으로는 자본적 지출과 지분투자 등으로 차입부담이 상승하는 추세다. 올 상반기 잉여현금적자, 관계기업투자주식 취득 등으로 차입규모가 증가하면서 부채비율 191.4%, 차입금의존도 47.7%를 기록해 레버리지 지표가 저하됐다.

신중학

한국기업평가(034950) 선임연구원은 “다각화된 사업 포트폴리오와 브랜드 시장 지위 등으로 사업안정성이 양호하다”라면서도 “차입규모가 증가함에 따라 투자 지출 축소나 자산 매각을 통한 재무부담 통제 수준 등에 대해 모니터링이 필요하다”라고 평가했다.

이번에 조달한 자금의 사용 목적은 채무상환이다. 앞서 지난달 사모로 발행한 300억원 단기 채권이 오는 12월 만기가 돌아오는데 이를 차환한다. 수요예측 결과에 따라 증액하는 부분도 전액 채무상환에 사용한다.

황양택 기자 hyt@etomato.com