총 2000억원 모집…3000억원으로 증액 가능성상반기 차입금 의존도 악화됐지만 실적은 회복 추세AA-등급 기업들 모두 공모금액 이상의 초과 수요

[IB토마토 정준우 기자]

KCC(002380)가 채무상환에 사용하기 위해 2000억원 규모의 회사채를 발행한다. KCC는 실리콘 사업의 업황 부진 등 영향으로 차입금의존도가 40%를 넘어서는 등 재무안정성이 악화되고 있다. 그러나 올해 상반기 실리콘 등 전 사업에서 수익성이 회복 추세를 보이고 있는 데다 동일 신용 등급(AA-)의 기업들이 회사채 수요예측에서 공모 금액 이상의 수요를 확보하는 등 회사채 수요가 높아 긍정적인 수요예측 결과가 예상된다.

KCC 본사 전경(사진=KCC)

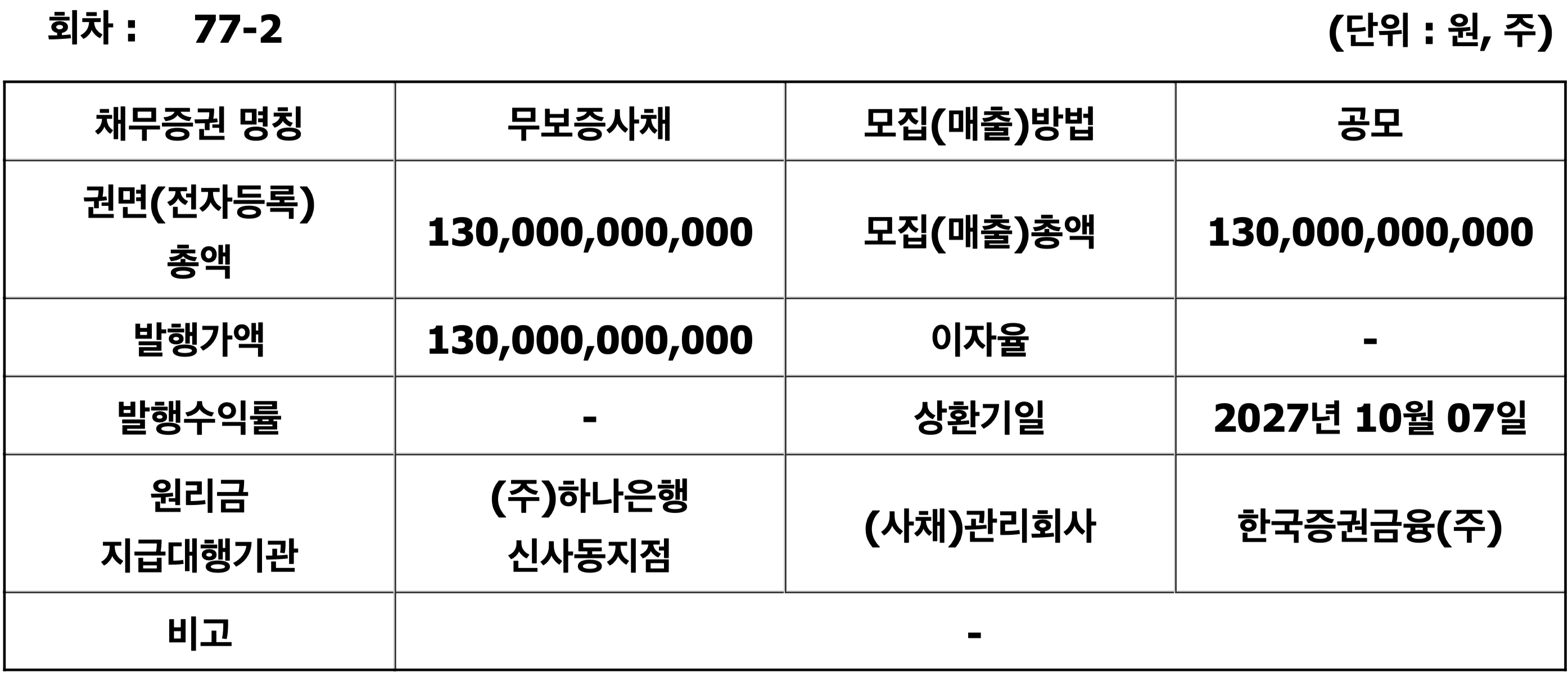

24일 금융감독원 전자공시시스템에 따르면 KCC는 총 2000억원의 무기명식 이권부 무보증사채를 발행할 예정이다. 회사채는 77-1차(2년 만기)와 77-2차(3년 만기)에 나눠 발행되며 회사채 규모는 각각 700억원과 1300억원이다. 향후 수요예측 결과에 따라 회사채 발행 규모는 총 3000억원으로 증액 가능하다. 주관사는 총 4곳으로

NH투자증권(005940)·KB증권·한국투자증권·신한투자증권이 참가하며 수요예측 기간은 9월25일이다.

공모 희망 금리는 민간 채권 평가회사 4사(한국자산평가·키스자산평가·나이스피앤아이·에프앤자산평가)에서 최종 제공하는 KCC 2년 만기 및 3년 만기 회사채의 개별 민평 수익률의 산술평균에서 0.3%포인트를 가감한 범위에서 결정된다. 9월20일 기준 네 곳의 회사가 평가한 KCC회사채 수익률의 산술평균은 2년물이 3.517%, 3년물이 3.617%다.

(사진=금융감독원 전자공시시스템)

올해 상반기 KCC의 차입금 의존도가 지난해 말에 비해 상승하는 등 재무안정성이 낮아지고 있다. 전자공시시스템에 따르면 올해 상반기 KCC의 총차입금은 5조5928억원으로 지난해 말(5조1509억원)에 비해 8.6% 증가했다. 차입금이 증가하면서 차입금의존도도 같은 기간 38.6%에서 41%로 2.4%포인트 상승했다.

재무안정성은 저하됐지만 KCC의 매출과 영업이익은 회복 추세를 보이는 중이다. 주력 사업인 실리콘 사업 등에서 수익성이 개선된 영향으로 풀이된다. 올해 상반기 KCC의 매출은 3조3671억원, 영업이익은 2475억원을 기록해 지난해 상반기보다 매출(3조1533억원)은 6.8%, 영업이익(1662억원)은 48.9% 증가했다. 이에 영업활동현금흐름도 2846억원에서 3236억원으로 13.7% 늘었다.

아울러 KCC와 동일한 신용등급의 회사들이 회사채 공모금액을 초과한 수요를 확인한 바 있어 KCC의 회사채 발행에도 긍정적으로 작용할 것으로 예상된다. 최근 3개월 사이 KCC와 동일한 신용등급을 보유한 회사들의 회사채 발행 결과를 살펴보면, 모두 수요예측 결과 공모 금액 이상의 유효 수요 금액이 몰리며 안정적으로 회사채 발행에 성공했다.

방산 특수로 호황을 맞은

한화에어로스페이스(012450)는 지난 6월26일 2년물 회사채 400억원 발행에 유효수요 5750억원의 유효 수요 자금이 몰렸으며, 배터리 캐즘(일시적 수요 부진 현상)을 겪는

포스코퓨처엠(003670)도 지난 7월24일 2000억원 규모의 3년물 회사채 발행에 6800억원의 주문을 받은 바 있다.

또한 KCC도 지난 1월 76회 회사채 발행에서 수요예측이 흥행하면서 공모금액을 3000억원에서 5800억원으로 대폭 증액하는데 성공한 바 있다.

한편 KCC는 이번 회사채 발행으로 조달한 자금을 올해 10월 만기인 73-1회 회사채(1700억원) 및 단기어음(700억원) 상환에 사용할 예정이다. 부족한 금액은 KCC가 보유한 자금을 보태어 채무 상환이 이뤄질 예정이다.

정준우 기자 jwjung@etomato.com