음원·음반 외에도 팬플랫폼·공연·MD 올인원으로 제공지난해 매출 423억원 달성하며 2021년 이후 4.6배 성장공모희망가 2만7200~3만200원…아티스트 영입에 사용

[IB토마토 박예진 기자] 종합 아티스트 지식재산권(IP) 플랫폼 원더월과 프롬을 운영하고 있는 엔터 테크 기업 노머스가 코스닥 상장 절차에 돌입했다. 이번 코스닥 상장 절차를 통해서 모집한 자금은 신규 아티스트 영입 계약금과 팬플랫폼 기능 고도화, 대형 해외투어 진행을 위한 운전자금으로 사용할 예정이다.

노머스는 지난 2019년 3월 설립된 '엔터테크(엔터테인먼트와 테크놀로지의 합성어)' 기업이다. 노머스는 설립 초기 원더월 클래스를 통해 다양한 아티스트들의 노하우와 철학을 전달하는 콘텐츠를 선보이는 한편, 아티스트의 굿즈(MD)와 브랜드를 직접 기획·제작, 자체 쇼핑몰에서 판매하고 유통, 고객 서비스(CS)까지 모든 과정을 일괄로 제공하고 있다.

이외에도 아티스트의 차별화된 무대를 선보이는 온·오프라인 공연을 국내는 물론 아시아·미주·유럽 등 글로벌 시장에서 진행하고 있다. 이후 팬덤 플랫폼 ‘프롬’으로 메시지·멤버십, 채널 서비스를 제공 중이다.

(사진=노머스 홈페이지)

팬플랫폼·공연·MD 올인원으로 제공하며 경쟁력 확보

노머스는 아티스트와 엔터 회사와 협업, 아티스트 IP를 기반으로 엔터 비즈니스 전반을 운영하면서 아티스트와 팬을 연결하는 종합 엔터 솔루션으로 성장하고 있다. 최근 3년간 실적을 살펴보면 2021년 92억원에 불과했던 매출액은 2022년 180억원으로 2배 가까이 성장했고, 지난해에는 423억원의 매출액을 기록했다. 올해 상반기에는 277억원을 기록하며 2022년 연간 매출액을 뛰어넘었다.

높은 외형성장세를 바탕으로 2022년 103억원까지 늘어났던 영업손실은 지난해 2억원으로 축소, 올해 들어서는 31억원의 영업이익을 기록하며 흑자전환에 성공했다. 향후에는 글로벌 사업 확장 등 신규 사업에도 집중한다는 계획이다. 지난해 기준 노머스는 약 60여개 국가에 진출해 있으며, 해외 수출 비중은 49.47%에 달한다. 이는 직전연도(25.58%) 대비 약 23.89%포인트 증가한 수치다.

경쟁사들이 단일 비즈니스 모델을 구축하고 있는 것과 달리, 노머스는 하나의 아티스트 IP에 대해 음원·음반 이외 팬플랫폼·공연·MD 등 모든 활동과 IP 비즈니스를 올인원으로 제공하고 있다는 점에서 경쟁력을 확보하고 있다. 이를 기반으로 사업 성장과 함께 당사의 매출 상승도 지속될 것으로 전망된다.

다만, 향후 엔터테인먼트 산업 내에서 아티스트 IP를 지속적으로 확보하지 못하거나, 노머스가 보유한 플랫폼이 기술적으로나 인지도 측면에서 견고한 지위를 확보하지 못할 경우 외형 성장 둔화와 수익성 하락의 가능성도 상존한다.

상반기 말 기준 재무지표는 부채비율 31.77%, 차입금의존도 0.63%로 안정적인 수준을 보이고 있다. 2022년 기준 업종 평균 부채비율은 134.98%, 차입금의존도는 29.88%로 나타났다. 유동비율도 상반기 말 기준 250.35%로 양호한 수준을 기록 중이다.

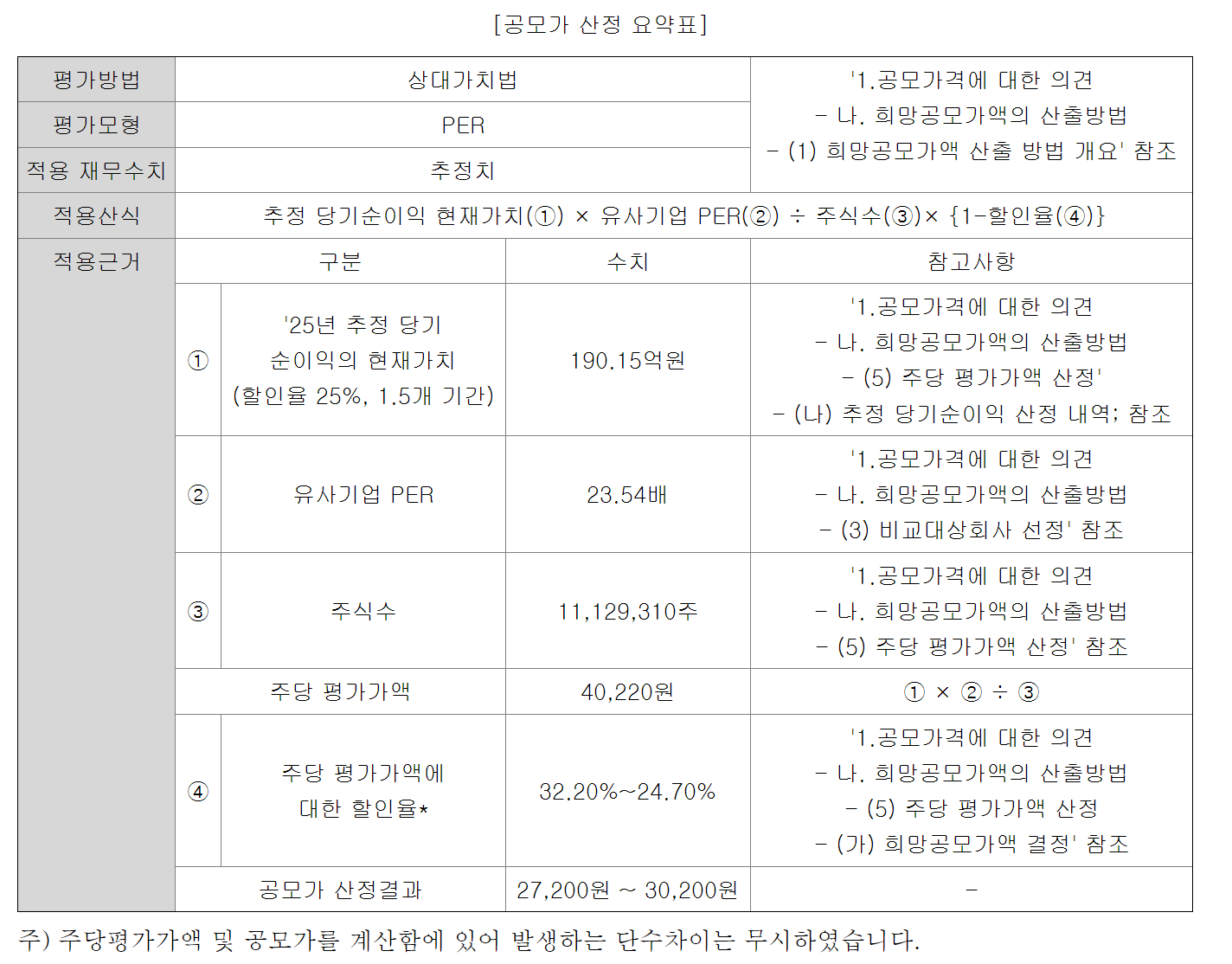

(사진=금융감독원 전자공시시스템)

모집총액 307억원…공모희망가 2만7200~3만200원

노머스는 이번 기업공개(IPO)로 보통주 113만주를 발행해 총 307억원 규모의 자금을 모집할 계획이다. 일반공모 방식으로 진행되며 대표주관회사는

대신증권(003540)이 맡았다. 청약기일은 다음달 23일부터 24일까지다. 기관투자자와 일반투자자 대상 수요예측은 동일하게 진행된다.

공모희망가액은 2만7200원에서 3만200원 범위로 결정됐다. 공모가 산정은 유가증권시장과 코스닥시장에 기상장된 비교기업 주가수익비율(PER) 지표를 적용한 상대가치 평가법을 적용했다. PER은 기업의 주가와 주당순이익 관계를 나타내는 비율이다.

노머스의 2025년 추정 당기순이익은 266억원으로 연 할인율 25%가 적용되어 현가화된 당기순이익은 190억원이다. 연 할인율은 노머스의 무위험, 예상 매출의 실현 가능성 등을 종합적으로 감안해 산정했다. 적용 PER 23.54배를 고려한 주당 평가가액은 4만220원이다. 여기에 평가액 대비 할인율로 32.20~24.70%를 적용해 희망공모가액을 선정했다.

모집총액은 수요예측 이후 결정되는 확정공모가액에 따라 변동될 수 있다. 최저가액 2만7200원을 적용한 모집총액은 307억원 규모로, 공모희망가 상단으로 계산 시 모집총액은 341억원이다. 상장 후 시가총액(희석가능주식수 포함)은 3027억∼3361억원 수준으로 예상된다. 노머스는 이번에 모집한 자금으로 신규 아티스트 영입 계약금, 팬플랫폼 기능 고도화 연구개발비용과 인력 충원, 대형 해외투어 진행을 위한 운전자금 확보에 사용한다는 계획이다.

박예진 기자 lucky@etomato.com