[IB토마토 이성은 기자]

두산에너빌리티(034020)가 수요예측에 흥행해 채무 상환 자금을 추가로 마련했다. 발행목표 금액의 6배 가까이 몰린 덕이다. 긍정적인 수주 전망이 비교적 열위한 신용등급을 보완해 흥행 요건으로 작용했다는 평가가 나온다.

창원공장(사진=두산에너빌리티 홈페이지)

6일 금융감독원 전자공시시스템에 따르면 두산에너빌리티의 2년 만기인 79-1회 무보증사채 수요예측에서 300억원 모집에 총 1130억원이, 3년 만기인 79-2회에는 500억원 모집에 3610억원이 몰렸다. 국내 기관투자만 참여한 이번 수요예측에서는 79-1회와 79-2회 모두 투자매매중개업자가 가장 큰 규모로 수요 예측에 참여했다. 투자매매중개업자는 79-1회에는 1000억원, 79-2회에는 3330억원을 신청해 각각 3.33:1, 6.66:1의 경쟁률을 기록했다.

각 회차의 경쟁률은 3,77:1과 7.22:1로, 목표금액 800억원의 6배에 달하는 4740억원이 신청됐다. 수요예측 흥행에 더불어 2년물인 79-1회는 630억원으로, 79-2회는 870억원으로 증액 발행한다. 최대 증액 한도인 1500억원까지 끌어올렸다.

79-1회 무보증사채 이율은 민간채권평가회사 4사가 제시한 두산에너빌리티의 2년 만기 회사채 개별민평 수익률의 산술평균으로 결정되며, 79-2회는 3년 만기 회사채 개별민평 수익률의 산술평균에 0.38%p를 가산해 결정된다.

두산에너빌리티가 비교적 열위한 BBB+ 신용등급을 부여받았음에도 수요예측이 흥행할 수 있었던 이유는 수익성이 개선될 가능성이 높기 때문이다. 두산에너빌리티의 올 상반기 매출은 8조2494억원, 영업이익은 6679억원이다. 저가 수주와 원자재 가격 상승 등으로 지난해 상반기 대비 각각 3.87%와 22.27% 감소했다. 하지만 최근 업황 개선으로 수익성 향상 가능성도 높아졌다. 특히 기존 주력품목인 원자력발전과 화력발전 관련 발전 설비 부문의 수주 잔고가 증가했는데, 질적 수준도 제고돼 수익 기반이 강화됐다는 평가다.

특히 지난해에는 국내 원전 건설이 재개되면서 신한울 3,4호기 관련 3조9000억원을 비롯해 연간 총8조9000억원에 달하는 국내외 프로젝트 수주에 성공했다. 이에 별도 기준 수주 잔고는 지난 2020년 말 10조4000억원에서 올해 6월 말 13조4000억원으로 대폭 증가했다.

사진=금융감독원 전자공시시스템

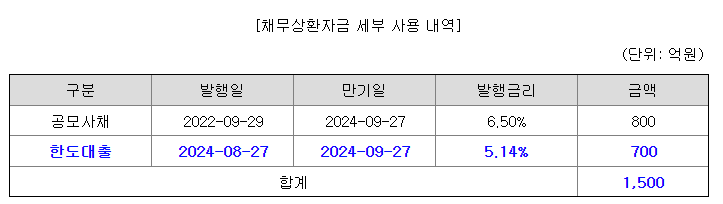

두산에너빌리티는 회사채 발행으로 조달한 자금 전액을 채무상환에 쓸 예정이다. 기존 상환 예정이던 800억원 규모의 공모사채 외에도 증액을 통해 한도 대출도 추가로 상환할 수 있게 됐다. 두산에너빌리티는 지난달 27일 5.14% 금리로 발행한 700억원도 조달 자금으로 갚는다. 자금 조달 금액은 사용 예정 시기까지 안정성이 높은 금융 상품을 통해 운용된다.

이성은 기자 lisheng124@etomato.com