[IB토마토 이성은 기자]

한화투자증권(003530)이 투자금융(IB)을 기반으로 외형을 키워왔으나, 부동산 프로젝트파이낸싱(PF)가 걸림돌이 될 전망이다. 이를 기반으로 상승세를 보였던 시장점유율도 하락한 데다 수익성도 경쟁기업 대비 낮아 대책 마련이 필요한 상황이다.

사진=한화투자증권

6일

한국기업평가(034950)에 따르면 한화투자증권의 상반기 영업순이익 점유율은 1.4%다. 자기자본이 1조원에서 4조원인 중대형사 경쟁기업 내에서 중상위권의 시장점유율을 보이고 있다. 한화투자증권의 영업이익은 대부분 위탁매매부문과 상품운용 부문을 중심으로 창출된다. 지난해 말 만해도 위탁매매부문에서 1564억원이 창출됐으며 상품운용부문에서 1286억원을 벌어들였다. 올해 상반기에도 흐름을 이어갔다. 6월 말 기준 한화투자증권은 위탁매매로 827억원을, 상품운용부문에서는 647억원의 영업이익을 얻었다.

특히 위탁매매의 비중은 더욱 증가했다. 상반기 위탁매매부문이 한화투자증권의 영업이익에서 차지하는 비중은 49.7%, 상품운용 비중은 38.8%다. 지난해 동기 위탁매매부문 비중이 37.7%에서 42.5%를 기록했던 것에 비하면 최대 비중 순위가 뒤바뀌었다.

영업이익 비중이 바뀐 것은 올해뿐만이 아니다. 한화투자증권은 지난 2022년까지만 해도 IB부문을 꾸준히 성장시켰다. 2020년 한화투자증권의 IB부문 영업이익은 713억원에 불과했으나, 2022년 1343억원으로 두배 가까이 증가했다.

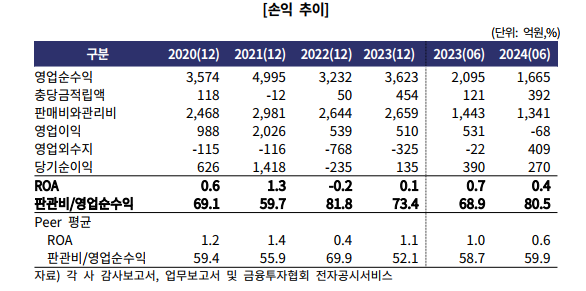

하지만 지난해에는 3년 전보다도 낮은 699억원으로 줄어들었는데, 부동산 시장 침체가 원인이 됐다. 부동산PF 시장이 하락하면서 IB부문도 위축됐다. 수년간 IB부문 확대에 힘입어 시장지배력을 키웠으나 부동산 시장이 언제 나아질지 몰라 확대에 한계가 있다. IB부문 축소와 함께 영업순이익은 1년 새 큰 폭으로 하락했다. 올 상반기 한화투자증권의 영업순수익은 1665억원으로 전년 동기 2095억원에서 하락 추이를 보였다. 영업순수익 점유율도 1.8%에서 0.5%p 하락했다.

피어그룹 대비 점유율뿐만 아니라 수익성도 낮다. 최근 3년간 한화투자증권의 평균 총자산순이익률(ROA)은 0.4%다. 2021년 1.3%로 오르며 수익성을 대폭 개선시켰으나, 이듬해 -0.2%로 음수전환했으며, 지난해 말에도 0.1%로 오르기는 했으나 여전히 경쟁기업 평균인 1.1%와는 1%p 차이를 보였다.

사진=한국기업평가

지난 2021년 수익성 개선에도 IB부문의 수익비중 확대가 영향을 미쳤다. 비교적 높은 마진율을 차지하는 IB부문 비중이 확대된 데다 증시 호황기가 겹쳐 위탁매매 수지도 개선됐기 때문이다.

증시 호황기는 오래가지 못하고 2022년부터 지난해 말까지 업황 저하 추이를 보였다. 대손비용 등 일회성 비용이 증가하면서 수익성이 악화됐기 때문이다. 올해 상반기에는 판관비가 감소하고 일회성 이익이 났음에도 영업순수익 자체가 감소해 순이익이 축소됐다. 상반기 한화투자증권의 당기순이익은 270억원으로, 지난해 동기 390억원 대비 120억원 감소했다.

특히 PF익스포저(위험노출액)의 건전성이 저하된 것도 수익성에 악영향을 미쳤다. 올 상반기 부동산PF와 해외대체자산 익스포저 건전성이 악화돼 상반기 요주의이하자산은 3418억원으로 증가했다. 지난 2021년 말 409억원에 비하면 8배 넘게 불어난 규모다.

정효섭

한국기업평가(034950) 연구원은 “충당금 적립 부담으로 이익 감소세가 지속돼 상반기 영업실적이 줄었으며. 경쟁기업 대비 수익성이 낮은 수준에 머물고 있어 업황 저하에 따른 실적 대응력과 PF리스크 추이를 지속적으로 살펴볼 예정”이라고 말했다.

이성은 기자 lisheng124@etomato.com