[IB토마토 이성은 기자] 롯데카드가 외형 성장을 거듭하고 있으나 수익성과 자산건전성은 챙기지 못했다. 지난 몇 년간 카드론을 중심으로 영업자산 증대에 성공했으나 조달비용도 덩달아 늘어난 탓이다. 게다가 지난해부터 카드론과 부동산 프로젝트파이낸싱(PF)을 중심으로 자산건전성이 저하되고 있다.

사진=롯데카드

1일

한국기업평가(034950)에 따르면 올 1분기 롯데카드의 영업자산은 20조2390억원이다. 지난 2021년과 2022년 20% 수준으로 영업자산 규모를 늘린 덕분이다. 당시 기업금융 중심으로 대출채권을 키우는 한편 일시불과 할부결제자산 중심으로 카드 자산도 확대했다.

지난해에도 전년 대비 둔화됐으나, 여전히 경쟁그룹 대비 빠른 속도를 보였다. 2023년 할부와 카드론은 각각 24.6%, 카드론은 11%의 성장률을 보여 영업자산 증가율은 10.7%에 달했다. 올해 1분기에도 지난해 말 대비 3.3% 증가해 성장세를 이어갔다.

특히 롯데카드의 영업자산 중 가장 높은 비중을 차지하고 있는 것은 결제서비스다. 1분기 기준 카드자산은 16조7910억원으로, 이 중 11조6753억원이 결제서비스다. 대출서비스도 카드론을 중심으로 비중이 크다. 카드론이 전체에서 21.8%를 차지한다. 다만 대출채권은 지난 2022년 17.8%에서 줄어들어 13.3%까지 감소했다.

롯데카드의 대출채권은 기업금융을 중심으로 구성돼있다. 보통 타 카드사의 경우 자동차할부금융을 주로 취급하지만, 롯데카드는 기업금융 취급 비중이 높은 수준이다. 1분기 기준 대출채권 내 기업금융 비중은 93.2%에 달한다. 1분기 부동산PF대출은 1조1639억원, 일반담보대출로 분류된 브릿지론은 1029억원 수준이다.

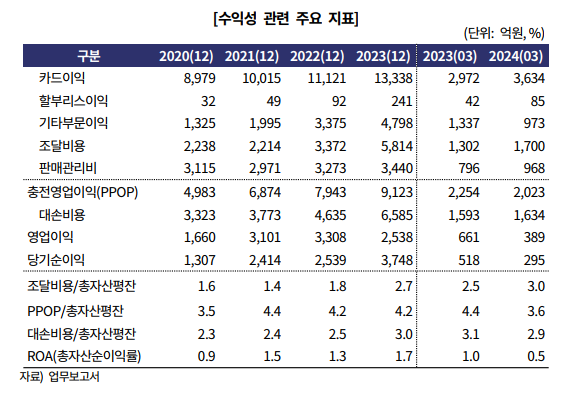

외형성장세를 이어가는 롯데카드지만, 최근 수익성은 하락세다. 최근 3년간 평균 총자산수익률(ROA)은 1.5% 수준을 유지해왔다. 신용카드이용실적이 증가하고 대출채권 취급을 바탕으로 수익기반을 확대했기 때문이다. 지난해에도 이익 창출 규모 증가로 ROA를 올렸으나 올해 들어 수익성이 낮아졌다. 1분기 기준 카드 이익은 증가했으나, 대출채권이자수익은 감소했다.

사진=한국기업평가

이에 더해 조달비용과 대손비용이 증가 악영향을 미쳤다. 1분기 롯데카드의 조달비용률은 3%로 전년 동기 대비 0.5%p 올랐다. 경쟁그룹이 같은 기간 0.3%p 오른 것에 비하면 높다. 대손비용률은 전년 동기 대비 하락했으나, 경쟁그룹이 2.5%임을 고려하면 여전히 높은 수준이다. 이 같은 이유로 결국 1분기 롯데카드의 ROA는 0.5%로 1년 전에 비해 0.5%p 감소했다.

지난해부터 카드론과 부동산PF를 위주로 건전성도 악화되고 있다. 금융감독원 기준 롯데카드의 연체채권 비율은 2022년 말 1.1%에서 올 3월말 1.9%까지 올랐다. 카드론에서의 1분기 이상 연체율도 1분기 2.6%를 기록했다. 지난해 부동산PF 관련 연체만 850억원이 발생하기도 했다. 요주의이하여신비율도 같은 기간 6.6%로 경쟁그룹의 5.1% 대비 높은 수준이다.

안태영

한국기업평가(034950) 연구원은 “안정적인 사업기반을 구축해 외형 성장을 지속하고 있으나, 수익성과 자산건전성이 저하됐다”라면서 “부동산금융 자산건전성이 하락하지 않는지 지켜볼 필요가 있다”라고 말했다.

이성은 기자 lisheng124@etomato.com