[IB토마토 김혜선 기자] 에스케이어드밴스드가 올해 만기가 도래하는 채무를 상환하기 위해 총 500억원 규모의 회사채를 발행한다. 올해 신용등급이 하향 조정됐음에도 수요예측에서 흥행했던 바 있어 투자심리가 이어질지 기대된다.

(사진=에스케이어드밴스드)

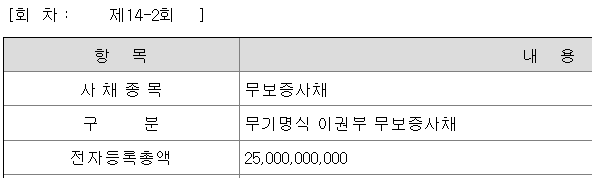

29일 금융감독원 전자공시시스템에 따르면 에스케이어드밴스드가 총 500억원 규모의 무기명식 이권부 무보증사채를 발행한다. 이번 제14-1회차(1년6개월물)과 제14-2회차(2년물)의 모집 총액은 각각 250억원이다. 다음달 2일 실시하는 수요예측 결과에 따라 발행총액은 1000억원까지 증액 가능하다. 공동 대표주관사는 한국투자증권과

SK증권(001510) 등 총 2곳이다.

한국자산평가·키스채권평가·나이스피앤아이·에프앤자산평가 등 민간채권회사 4사가 제공하는 최초증권서 제출 1영업일 전 에스케이어드밴스드의 회사채 수익률의 산술평균은 1년 6개월 만기 4.139%, 2년 만기 4.213%다. 1년 6개월물의 공모희망금리는 5.00~6.80%로 결정하며, 2년물은 5.20~7.00%로 한다.

조달한 자금은 전부 채무 상환에 사용할 예정이다. 에스케이어드밴스드는 내년 2월21일 만기가 도래하는 제4-2회차 무보증공모사채가 있다. 이자율은 3.548%이며, 차환 예정금액은 450억원이다. 여기에 만기일이 내년 4월7일인 기업어음(이자율 5.65%)도 50억원 상환할 예정이다.

NICE신용평가와 한국신용평가는 에스케이어드밴스드의 신용등급을 'A-'로 평가했다. 앞서 에스케이어드밴스드는 신용등급이 'A0'에서 'A-'로 하향 조정됐던 바 있다. 그럼에도 지난 4월 500억원을 조달하는 회사채 발행에서 850억원까지 증액됐다. 같은 신용등급을 받은

한국토지신탁(034830)도 최근 회사채 발행을 위해 실시한 수요예측에서 완판됐던 만큼 에스케이어드밴스드도 긍정적인 결과가 기대된다.

(사진=전자공시시스템)

다만, 악화된 재무안정성이 변수로 작용할 것으로 보인다. 에스케이어드밴스드의 올해 상반기말 기준 부채비율과 차입금의존도는 각각 236.58%, 50.38%다. 직전연도 동기 각각 145.13%, 46.6%였던 것과 비교하면 악화됐으며, 적정 기준(100% 미만, 30% 이하)을 웃돌고 있다.

부진한 수익성도 수요예측에 영향을 미칠 것으로 분석된다. 에스케이어드밴스드의 올해 상반기 기준 영업손실은 598억원으로, 직전연도 동기(349억원)보다 악화됐다. 같은 기간 매출액이 3516억원에서 2955억원으로 줄어든 영향이 컸다.

대표 주관회사 2곳은 인수인의 의견을 통해 "매출액 감소, 원재료 가격 상승 등으로 인해 에스케이어드밴스드의 영업이익률은 전년 동기 대비 10.31%포인트 감소했다"라며 "향후에도 중국 내 PDH 신증설에 따른 공급 증가 등으로 중단기적으로 불리한 수급환경이 지속돼 저조한 영업수익성을 보일 것으로 예상된다"라고 평가했다.

김혜선 기자 hsunn@etomato.com