[IB토마토 김혜선 기자]

KT&G(033780)(케이티앤지)가 총 2000억원 규모의 자금 조달에 나섰다. 조달한 자금은 생산능력 확충과 친환경 건물 건설 등에 투자할 계획이다. 케이티앤지는 AAA급 초우량채라는 강점이 있기 때문에 수요예측에서 긍정적인 결과가 기대된다.

(사진=케이티앤지)

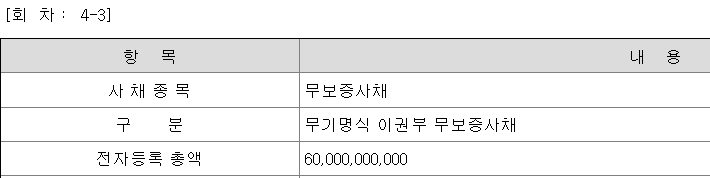

25일 금융감독원 전자공시시스템에 따르면 케이티앤지가 총 2000억원 규모의 무기명식 이권부 무보증사채를 발행한다. 이번 제4-1회차(2년물)의 모집 총액은 400억원이며, 제4-2회차(3년물)와 제4-3회차(5년물)는 각각 1000억원, 600억원이다. 오는 26일 실시하는 수요예측 결과에 따라 발행총액은 4000억원까지 증액 가능하다. 공동 대표주관사는

NH투자증권(005940),

키움증권(039490), 한국투자증권, 신한투자증권 등 총 4곳이다.

한국자산평가·키스채권평가·나이스피앤아이·에프앤자산평가 등 민간채권회사 4사가 제공하는 최초증권서 제출 1영업일 전 케이티앤지의 회사채 수익률의 산술평균은 2년 만기 3.183%, 3년 만기 3.238%, 5년 만기 3.264%다. 공모희망금리는 모두 0.30%포인트를 감산 또는 가산해서 적용한다.

조달한 금액은 시설자금으로 사용할 예정이다. 케이티앤지에 따르면 올해부터 3년에 걸쳐 글로벌 생산 거점 확보와 생산능력 확충에 1400억원을 투자한다. 여기에 2021년부터 오는 2026년까지 신재생에너지 프로젝트와 친환경 건물 건설을 위해 600억원을 쏟을 계획이다.

한국기업평가와 한국신용평가는 케이티앤지의 신용등급을 'AAA'로 평가했다. 최근 동일한 신용등급인 기업들이 사채 발행에서 흥행했으며, 초우량채에 대한 선호가 여전해 긍정적인 결과가 기대된다. 실제 동일한 등급인 한국해외인프라도시개발지원공사(KIND)는 1000억원 규모 공사채 수요예측에서 4700억원의 자금이 몰렸다.

(사진=전자공시시스템)

NH투자증권 등 대표주관사 4곳은 원리금 상환이 무난할 것이라고 전망했다. 케이티앤지는 안정적인 실적을 바탕으로 현금창출력이 개선되고 있기 때문이다. 여기에 양호한 재무안정성을 유지하고 있어 차입 부담도 크지 않을 것으로 평가했다.

케이티앤지의 올해 상반기 연결기준 영업이익은 5586억원으로, 직전연도 동기(5627억원)와 비슷한 수준을 유지했다. 안정적인 실적이 이어지다 보니 실질적인 현금창출력을 나타내는 영업활동현금흐름도 개선됐다. 지난해 상반기에는 영업활동으로 1317억원의 현금이 유입됐지만 올해 상반기에는 5537억원이 들어왔다.

재무구조도 안정적이다. 올해 상반기말 기준 케이티앤지의 부채비율과 차입금의존도는 각각 42.75%, 6.92%다. 적정 기준인 100% 미만과 30% 이하를 충족하고 있다.

대표주관사 4곳은 인수인의 의견을 통해 "1년 이내 만기가 도래하는 단기성차입금 대비 올해 상반기말 보유한 현금 및 현금성자산, 증액된 차입 한도와 향후 영업현금흐름 유입 등을 감안하면 유동성 대응 여력은 양호한 수준"이라며 "이번에 발행하는 무보증사채의 원리금 상환은 무난할 것으로 보인다"라고 평가했다.

김혜선 기자 hsunn@etomato.com